Atlas Copco

Hola Compañeros:

Hoy nos vamos hasta Suecia para ver una empresa con la que llevo conviviendo durante muchos años, ya quizás demasiados, y de la que jamás me había percatado como una inversión. Ya os adelanto que me he encontrado con un holding enorme y con muchas más divisiones de las que conocía y me esperaba. Hoy nos vamos a los países del norte a conocer una empresa industrial desconocida para la mayoría de vosotros, hoy es el turno de Atlas Copco.

AC es una empresa multinacional sueca, que comenzó hace ya muchos años dedicándose a los compresores y que actualmente me ha sorprendido enormemente por la cantidad de negocios en los que están metidos. Sus equipos, con los cuales tengo cierta experiencia, suelen ser de calidad y ofrecen un servicio bastante bueno. Hablar de esta empresa para los profesionales tiene un significado, nunca he tenido ni un solo problema con un compresor de esta marca, lógicamente el mantenimiento hay que hacerlo, pero tanto el compresor en sí mismo, como los equipos auxiliares que ofrecen suelen ser de una calidad y fiabilidad muy superior a la competencia. Cuando analizamos Praxair, hablé largo de los enormes usos que se está dando al nitrógeno en estado gas (no líquido para industria o cocina) sino como gas inerte perfecto. Pues bien, para mi sorpresa, esta empresa ha desarrollado una especie de cajón en sentido pulsa el botón verde y obtén inmediatamente nitrógeno gas por una tubería del cajón, simplemente genial. Ellos te hacen el mantenimiento y tú te olvidas, lo ofrecen en una especie de alquiler a largo plazo, con lo cual es una opción excelente para muchas empresas que tienen un consumo alto pero que no llega a los rangos para tener un equipo de mantenimiento o una conexión con Praxair. El uso de camiones de suministro para este gas de forma continuada, supone un esfuerzo económico alto para este tipo de empresas. Un dato, cada vez que veamos instalaciones de cierto nivel con gas natural, necesitamos nitrógeno en estado gas en ese lugar y en cantidades generosas, ya que cada vez que toquemos algo hemos de inertar primero con este gas. De forma que barco que ponga motores a gas, necesita estos compresores, instalaciones en tierra con motores de gas, necesitan este compresor, buques de suministro de gas, necesitan estos compresores.

AC comenzaría con el nombre de AB Atlas, fundada por Edvard Franckel, un industrial, político y oficial del sistema de ferrocarril de Suecia en 1.873. Comenzarían trabajando en el suministro de todo tipo de materiales para la construcción de los ferrocarriles. Como consecuencia de una recesión la empresa tendría que empezar a hacer otras cosas y se metió en herramienta y locomoción para estos mismos ferrocarriles. En 1.899 Atlas Copco desarrollaría el primer compresor de aire y comenzaría su producción. En 1.917 Atlas haría una especie de fusión con Diésel Motors para crear Atlas Diésel con dos divisiones, una de motores de combustión interna y la otra de compresores de aire. Tras la guerra mundial, esta empresa se convertiría en un pionero en los compresores de aire, exportando más de la mitad de la producción. El nombre de Atlas Copco llegaría en 1.955 inspirándose en una filiar belga, división de compresores que comprarían. A partir de este momento la empresa comenzaría una expansión internacional con más compras de empresas, mejoras en sus sistemas y mucha innovación.

Hablar de AC es hablar de la vida, de nuestro entorno, de las miles de cosas que no vemos a diario, pero que están ahí y son muy necesarias para que todo funcione. Tras un hospital vemos a los médicos y demás personal, vemos los instrumentos médicos que usan (que tanto nos gustan como negocio, dicho sea de paso), pero no vemos esas líneas de nitrógeno, esos compresores que son necesarios para muchos útiles neumáticos, sistemas de vacío en quirófano… Cuando llegan los bomberos muy probablemente tengan equipo de esta empresa dentro o cada vez que vemos despegar un avión sucede lo mismo. AC está metido en nuestras vidas sin salir en la tele ni los medios, pero facturando todos los días, negocios como éste son complicados de encontrar y reconocer, porque pasan muy desapercibidos por la vida. A fecha de hoy, la empresa trabaja bajo la propia marca, pero también bajo un holding de marcas. El sistema me parece bien, si ven un buen negocio lo compran, lo pagan, pero no se empeñan en poner su nombre, muchas veces por lo que he visto, dejan que continúen las cosas por su camino; este sistema de trabajo en general suele traer buenos resultados, siempre que se hagan las cosas como se deben hacer.

Para conocer un poco más la empresa, ya que imagino que la mayoría de vosotros ni siquiera hayáis oído hablar de ella, diremos que tienen la empresa dividida en 5 secciones y en total son 28 divisiones, mucha independencia entre ellas es lo que ha visto, pero a la vez todo tiene unos objetivos comunes. Estas son las áreas de negocio:

- Compresores, dentro de los cuales los hay de muchos tipos, y para muchos gases, no hay que centrarse en aire, los hay de helio, nitrógeno, freones y demás. Las plantas estas tan interesantes de nitrógeno estarían aquí colocadas.

- Sistemas de vacío, división que acaban de comprar. Muchas aplicaciones en semiconductores, vacío industrial, WC de vacío…

- Industria, muy extensa y diversa, desde una herramienta de aire hasta un robot de cadena de montaje en una fábrica de coches.

- Minería y excavación con mucha maquinaria motriz (competencia de CAT) y mucha herramienta de perforación. Me causa dudas esta división porque no conozco nada de ellos, ni lo he visto nunca ni tengo referencias de su calidad. Me imagino que no será mala, pero no tengo demasiados datos sobre el tema.

- Construcción, que se basa en herramienta y sobre todo en el alquiler y sistemas contratos de maquinaria y equipos autónomos para este sector.

Para realizar este análisis tenemos un poco de mezcla, nos hemos basado en los resultados de 2.016 que los han presentado, pero cuando lo he analizado no tenía disponible el informe anual con todo lo que me gusta ver, suelen tardar bastante, pero en el avance que han publicado está casi todo lo importante. Lo que no he tenido lo he cogido del 2.015 que en general son años muy similares y no hay diferencias apreciables en ningún punto importante. Por lo demás he buscado en los lugares habituales. Creo que lo más importante es lo siguiente:

- Empresa multinacional muy diversificada en lugares pero también en productos y sectores.

- Líder mundial en casi todo lo que producen.

- Basan su estrategia en la innovación y las cosas bien hechas, esto lo puedo certificar yo con mi experiencia, y alguno de vosotros seguramente también.

- Hacen muchas compras de pequeñas empresas, este ejercicio como 13 compras, que salvo la de equipos de vacío, han debido de ser pequeñas porque no se ha gastado demasiado dinero en ellas.

- Mejoran las ventas, pero mucho más las reservas de equipos, creo que es un dato claro de que la recuperación está ya en marcha y volveremos al crecimiento.

- Mejora el flujo de caja y hay algún problemilla con los impuestos.

- La mejora ha sido general salvo en Latino América, donde los problemas no acaban de levantar cabeza por mucho que nos cuenten, la situación por allí es muy delicada, esperemos que un poco de coherencia haga mejorar esta situación.

Antes de comenzar, hoy pongo todos los datos en coronas suecas (SEK) que para cotiza en los entornos de 1 euro son algo menos de 10 SEK, no es exacto, pero para ver estas magnitudes y lo que nos interesa, creo que esta relación tan clara y sencilla es la que más nos puede ayudar. Hoy he de hablar de divisas, a esta empresa un euro fuerte le favorece, de la misma forma que un dólar fuerte. La evolución de su divisa ha sido más parecida al euro que al dólar, pero hemos de contar que a pesar de que esta empresa exporte la inmensa mayoría de sus productos y las ventas sean en múltiples divisas, la pagaremos en SEK (o dólares si compramos el ADR) y los dividendos irán referenciados a esta divisa. No es un problema a largo plazo, pero hemos de ser conscientes de lo que hacemos, para luego no tener sorpresas.

Hablando de capitalización estamos ante unos SEK350 billones, tamaño estupendo para irnos de compras, de los mejores. La empresa es grande, tiene peso, pero tiene margen para crecer. Es curioso cómo ciertas empresas como ésta, donde las cosas se hacen bien, podemos saber el número exacto de trabajadores, contando con que hay en todos los continentes, la empresa nos dice que cuentan con 45.463 empleados a lo largo del mundo. Hoy estamos ante una empresa que crece en empleos, pero menos que en ventas o tamaño. La razón es muy sencilla, se llama robotización. La mayoría de los productos que esta empresa está fabricando están sufriendo una repatriación importante, ya que pequeños talleres robotizados locales, son mucho mejores y sobre todo más fiables, que los cuentos chinos. En el mundo industrial estamos encontrándonos con problemas serios sobre la verdad en los productos chinos. Problemas de que no se respetan las especificaciones de calidades y luego no tienes dónde reclamar. Por lo tanto la empresa no tiene más que dos opciones, la primera es gastarse dinero en formación y seguimiento de estas empresas en China, la segunda es apostar por calidad y hacerlo de forma robotizada cerca de casa. El crear empresas de estas en China está suponiendo problemas por parte del gobierno que nos dice que es liberal y quiere el libre comercio, pero la realidad es mucho más cercana a lo que nos cuenta el presidente Trump, que a los que nos cuentan los chinos. La expresión de los cuentos chinos, no es casualidad, la problemática al de dos o tres años de la compra del equipo está siendo fuerte y en este caso, AC te vende el compresor y responde sobre él, sea el chino de turno responsable o desaparezca, cosa que les encanta hacer. Te la clavan, cierran el taller, lo abren enfrente con otro nombre para volver a clavártela. Me gustaría tener mucha más información sobre la fabricación de muchos componentes de esta empresa. Un dato sí puedo dar, para la división de compresores, Essentra es uno de sus suministradores principales, otra gran empresa de mi cartera.

Si miramos la relación de corrientes nos quedamos con 1,84 algo justo para mis gustos pero muy correcta. Realmente esta empresa tiene muchos contratos bien atados y sabe que va a cobrar una cierta cantidad en el futuro cercano. Esta empresa tiene la particularidad de tener clientes muy fijos, tener muchos contratos de mantenimiento y muchos clientes que tienen que consumir piezas de recambio y filtros, de forma que sabe muy bien que ingresos va a tener durante muchos años, por un compresor que vende hoy. En este negocio los impagos son raros, siempre hay listillos que te la quieren clavar, pero rápido se hacen famosos y en muchas ocasiones este tipo de empresas te pueden exigir el pago por adelantado, para el suministro de ciertas piezas que son caras, de forma que tenemos un plus de tranquilidad, que hace de este dato que hemos presentado, algo mucho más que suficiente. Los fondos propios de la empresa son del 46% rango que es cómodo para este tipo de empresas. Hoy tras lo que hemos dicho de tantas compras, ya podemos intuir que el fondo de comercio estará un poco alto, en este caso llega al 32% que es un rango alto, pero he de reconocer que me lo esperaba más alto. Acaban de comprar muchas empresas y por lo tanto es normal que esto esté un poco alto, pero he de reconocer que están haciendo lo que se debe, van depreciando poco a poco. He revisado un poco, no todo lo que me gustaría este fondo de comercio y la verdad he de reconocer que la cifra que me dan, a pesar de ser alta, es algo razonable y que no veo que esté excesivamente hinchado. Además de este tema, AC tiene unas barreras de entrada y ventajas competitivas en la sección de compresores, vía clientes y tecnología, que no están en el balance por ser propias, pero que cuentan, de forma que mi impresión sobre este balance es que está más o menos como tiene que estar, a pesar de que poco a poco, lo irán depreciando y cogerá mejor tono.

En términos de deuda la empresa tiene una deuda a largo plazo de SEK 22 billones y un pasivo no corriente de SEK 27 billones pare un EBIT de casi SEK 20 billones, por lo que la relación queda en 1,1 y 1,4 veces respectivamente que son rangos buenos y cómodos para esta empresa. Los gastos financieros son bajo y no representan ningún problema en la actualidad. Un dato importante es que las compras que han hecho recientemente las han hecho en base a caja propia, por lo que vemos que la directiva no tiene intenciones de que esto cambie, nos lo dejan claro en alguna presentación a inversores que he visto. La deuda está emitida principalmente en una especie de bonos que no he logrado entender muy bien, pero he de reconocer que tampoco he prestado demasiada atención ya que con estos corrientes y estos datos de deuda, no es un tema que preocupe. El calendario de pagos no es un problema porque está repartido en varios tramos; la empresa tiene una buena posición de caja y una deuda pequeña, de forma que el calendario pasa a segundo plano. En general, la posición financiera de la empresa es muy sólida y no nos lo recuerdan cada dos por tres como en otros casos, en los que por cierto, no se encuentran estos niveles de solidez.

Los márgenes de la empresa es un punto a vigilar en este tipo de negocios. No están nada mal, ROE del 25% y un margen neto del 11,5%. Son rangos buenos, sobre todo teniendo en cuenta que ciertas partes del negocio no son para tirar cohetes, como ya hemos visto en alguna empresa de la competencia. En general estos márgenes nos hablan de un negocio muy bueno cuando uno puede obtener crecimiento orgánico. Hoy estos márgenes nos hablan muy claro de las barreras que el negocio tiene y que están sabiendo mantener muy bien con todas las compras que la empresa ha hecho.

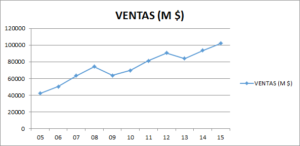

Las ventas son globales, se han estancado un poco en el último ejercicio, pero no le vemos mayor problema ya que la crisis de Europa y ahora la de las materias le ha dañado un poco este último ejercicio. Por otro lado, ya vemos que los pedidos suben bastante más que las ventas de forma que no vemos problemas en el futuro. Hoy tenemos que decir que los servicios técnicos tienen un peso muy importante en las ventas de esta empresa y de forma que este tipo de ingresos nos agrandan mucho en empresas como Zardoya, aquí son exactamente iguales y por lo tanto igualmente de interesantes, si bien es cierto, que en este caso no hay las barreras de entrada que hay en Zardoya para los mantenimientos. Si ordenamos las ventas por zonas tenemos lo siguiente:

- Europa 43%

- Latino América 7%

- Norte América 15%

- Asia y Australia 29%

- Africa y oriente 6%

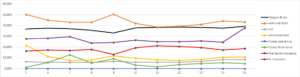

Si miramos por divisiones, las ventas nos quedan de la siguiente forma:

- Compresores 49%

- Construcción 11%

- Minería 25%

- Industriales 15%

- Vacío 13%

Podemos ver que Europa y los compresores tienen mucha importancia para esta empresa. Y lo que me sorprende es la importancia inicial de la sección de vacío que la acaban de comprar y que parece que va a tener un papel importante. La realidad es que el vacío tiene muchísimas más aplicaciones de las que podemos pensar inicialmente y creo que en esta división tendrán un futuro brillante.

Si miramos los beneficios, vemos la tendencia alcista de la empresa. Vemos unos años muy buenos en el 2.012, en el que parece que hubo algún extraordinario, pero vemos que la cosa va bien a pesar de estar un poco estancado estos dos últimos ejercicios. Lo que no podemos negar es la buena proyección que la empresa tiene. Hemos de tener en cuenta que una divisa fuerte, como se ha tenido en esta época, no favorece demasiado las ventas. Por lo tanto la competencia de USA le ha podido hacer daño durante estos años, pero todo indica que estos años de moneda un poco más competitiva, serán un poco mejor para la empresa. No puedo cerrar este punto sin hablar de que nos están haciendo un poco de trampas, la empresa tiene más beneficios de los que publican, ya que como a mí me gusta están depreciando más de lo normal y por lo tanto este mercado lateral del que hablo, no es del todo lateral, sino que sería ligeramente ascendente. Lo veremos con el flujo de caja y con la gráfica favorita.

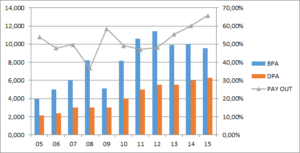

Los dividendos de la empresa son ascendentes y nos dicen que tienen la intención de tener un pay-out del 50% siendo un poco flexibles, pero que éste es el objetivo, cosa que me parece adecuada. Lo han subido desde el 30% que tenían en el pasado, como fruto de que la empresa es mucho más global y madura, esto es algo que pasa en las empresas que están creciendo y no pasa nada, es imposible reinvertir todo el dinero que están ganando, de forma que como no hay deudas excesivas, han decidido aumentar los retornos a los accionistas, cosa normal. Hoy hablamos de una empresa sueca, por lo que tendremos dobles retenciones, que si mis datos no me fallan son del 30% en origen, lo cual pues es una mala noticia, podrían mantener bajo el dividendo y recomprar, nos vendría mucho mejor. Hoy no estamos ante un país que comparta moneda, de forma que es algo que no podemos decir mucho, ellos están allí son sus coronas y tienen sus normas, de forma que hemos de aceptarlo. Comentar que más del 50% del accionariado son suecos, de forma que los extranjeros somos minoría, siendo los más habituales USA y UK. La empresa pagará dividendos en mayo y noviembre.

Los flujos de caja están muy fuertes, ya que esta empresa deprecia todo lo que puede y llega casi a SEK 17 billones, bastante más alto que el beneficio. La razón principal son las amortizaciones que suben mucho en este ejercicio y todo parece indicar que seguirán subiendo. Este tipo de casos los hemos de mirar muy de cerca, porque claramente están haciendo lo que hay que hacer, depreciar todo lo que se pueda a pesar de que el beneficio se vea afectado para pagar menos impuestos y tener un balance lo más saneado posible. Como consecuencia de esto, la empresa tiene mucho dinero en la caja y ese pay-out que parecía superior al 60% este ejercicio, resulta en realidad menor al 50%. La empresa gasta dinero en CAPEX, una parte para crecer, otra para mantener, pero hay dinero de sobra para pagar los dividendos y las compras que están haciendo que se están pagando principalmente con billetitos que están almacenados en la caja de la empresa, caja que tiene una pasta, como el beneficio de un año. En el ejercicio 2.015 la empresa hizo recompras pero como algo puntual, debieron ver la acción barata y recompraron más o menos el mismo dinero que pagaron en dividendos, pero como digo, esta no es una práctica habitual, pero es lo que se debe hacer, recomprar cuando los accionistas se benefician de ello, si hay alguien que debe salir desplumado de estas operaciones es el que vende. Flujo de caja sano.

Si miramos el PER tenemos que está sobre 35, rango que se sale de toda lógica, pero es lo que los inversores están pagando por la empresa. Es cierto que esto debiera de ser corregido por lo que he comentado antes y que la división de vacío que han comprado, el año que viene va a generar más dinero, pero son rangos muy peligrosos para pagar, yo ni me los planteo. El valor contable queda más o menos sobre los 38SEK muy lejos de una cotización que ha llegado ya a romper el 300SEK, dato infalible de que la acción está muy cara.

Hoy la gráfica de las lamentaciones nos debe de tranquilizar, ya que esta empresa promete y por lo tanto debemos encontrarnos algo bastante bien si queremos calificar alto. Lo primero que vemos es que el negocio es bueno, no es una maravilla como otros que hemos analizado, pero es bueno y además lo estamos viendo mejorar. El gasto en administración es bajista, lo cual quiere decir que hacen lo que tienen que hacer, no hablan mucho de las sinergias, pero aquí se ve claro que las hay y además las saben aprovechar. Vemos como las amortizaciones suben, como he dicho, hacen lo que me gusta que se haga, depreciar todo lo que legalmente se pueda para mejorar el rendimiento del dinero y no pagar impuestos a lo tonto. Vemos un gasto en I+D controlado pero que no es pequeño, gran muralla ante mucha competencia y vemos que el margen antes de impuestos se está poniendo alcista así como unos impuestos desbocados en 2.015 que no se verán repetir. No es la primera empresa que está teniendo problemas con estas cosas, ya que hay muchos países chapuceros por el mundo y a estas directivas tan serias les cuesta bastante afinar sobre la provisión de impuestos que tienen que hacer, ya me lo voy encontrando en los informes en varias ocasiones, lo cual no es que me agrade, pero es lo que hay. Gráfica limpia y que casi nos asegura que en términos de negocio no vamos a tener sustos serios con esta empresa.

El futuro de la empresa creo que es bueno, la robotización le beneficio doblemente, por un lado, ellos venden robots, por otro, la mayoría de estos sistemas llevan sistemas de aire o vació (o los dos a la vez) que los fabrican ellos y por lo tanto lo venden, te dan el servicio de mantenimiento y todo suma. Gran mercado en equipos de gases como nitrógeno que se están metiendo mucho en la industria pequeña, para todos los que no puedan conectarse a Praxair y compañía. Como ya he dicho, hablar de AC es hablar de la vida porque están metidos por todas partes y no nos damos cuenta.

El equipo de la empresa me gusta. Se preocupan de la sociedad, trabajadores y accionistas. Lo que he visto me gusta y en general, hacen las cosas como yo las haría. Yo pagaría menos dividendos, pero he de reconocer que viendo sus cuentas tampoco tendría muy claro lo que hacer con el dinero, ya que la deuda pesa poco, es barata y recomprar a estos precios es dañar al accionista que se queda, no hay otra que almacenar dinero o pagar dividendos, increíble lo que estoy diciendo, no saben qué hacer con el dinero, gran problema para una directiva. Obtienen un coeficiente de habilidad de 14, falso, ya que el BPA debiera de ser sensiblemente mayor y por lo tanto este coeficiente subiría hasta 17 por lo menos, de forma que calificación muy alta la que obtienen y además en un periodo que no ha sido fácil. Veo los informes aceptables, pueden mejorar, pero están bien y no he tenido ningún problema con lo que he mirado y buscado. Creo que se puede ser socios de esta gente sin mayores problemas.

Mirar la gráfica es pánico para unos, alegrías para los accionistas de toda la vida. Subida potente en el último ejercicio, y vemos cómo la empresa recompró acciones cuando perdieron el precio de la media 1.000 sesiones, buen momento para comprar, al menos a un precio razonable. Por lo demás vemos volatilidad, más de la habitual para empresas de esta calidad, esto es bueno porque nos puede permitir comprar en momentos bajos. Los que compraron en el 2011 han triplicado más dividendos y vemos cómo en 2.015 toca máximos para tener un ajuste fuerte, justo en la época de presentación de resultados, creo que muchos inversores no supieron leer bien entre líneas este ejercicio (problema de impuestos más amortizaciones excesivas) y el que vendió lo ha pagado, pero es lo que hay cuando no se hace el trabajo que se debe hacer. Pánico de un año, y luego un año de subida. Ni la empresa era tan buena en la cresta, ni la empresa se arruinaba como en el seno, lo que suele pasar siempre, nos cuesta más comprar con las malas noticias que con las buenas. Esta volatilidad la debemos saber usar a nuestro favor, porque de lo contrario nos dañará mucho.

Resumiendo un poco todo, hoy estamos por Europa, con una empresa que me ha gustado. Atlas Copco tiene un buen negocio, tiene una cuenta de resultados buena, un balance con un poco más de fondo de comercio del que me gustaría, pero lo están haciendo muy bien en este sentido, la deuda no es un problema, los beneficios mejoran, los dividendos también y genera caja de una forma estupenda, lo más importante. La directiva está bien y el negocio también y sin problemas en el futuro, por lo que todo está bien, salvo el precio que es altísimo en estos momentos. Para una cartera de ElDividendo hasta un 9% en oro neutro, esas dobles retenciones me fastidian y ese fondo de comercio lo quiero ver un poco mejor, lo están haciendo muy bien, pero lo quiero ver un poco mejor, si no saben lo que hacer con el dinero, que ahorren un poco más. Candidata a ascender de seguir los márgenes ascendentes y los gastos controlados, pero entre la divisa y lo que he comentado, la dejo un escalón por debajo para ver lo que hace en los próximos ejercicios. Esta es para todos los públicos, pero hay que tener un poco de experiencia con la volatilidad y comprarla en esos momentos de pánico como el que hemos visto, esos puntos son geniales para esta empresa comprada poco a poco. Se puede comprar en teoría como un ADR, pero en Degiro no lo he encontrado, quizás en otros brokers. Una gran empresa, desconocida y con un gran futuro.

Hoy como despedida quiero recordaros que en todos los lugares se hacen las cosas bien, hoy nos hemos encontrado con una empresa de lujo, escondida en una bolsa que no es muy habitual, que está en todos los lugares metida y que hacen las cosas como a mí me gusta, cosa rara de verdad, porque siempre ando quejando sino es por una cosa por la otra. Hoy tenemos un ejemplo de inteligencia y saber hacer las cosas, empresas que llevan muchos años esforzándose y van recolectado los beneficios de tantos y tantos años de duro trabajo, no podemos hacer otra cosa que felicitar a los trabajadores, directivos y por supuesto, a los accionistas de esta maravillosa empresa. Un saludo a todos y muchas gracias por la visita.

6 comments to “Atlas Copco”

Muy buen análisis. Yo conozco la herramienta de esta empresa y es de una calidad muy alta al igual que su precio.

Como dato, esta empresa sirve de herramienta neumática a Airbus y también a Vestas (fabricante de palas para aerogeneradores)

Un saludo.

Hola Leviatan

Gracias por el aporte. Tal como decimos en el artículo, mi hermano también conoce bastante bien sus productos (yo no los he usado ni visto) y parece que sus impresiones y las tuyas son muy parecidas. La empresa ha conseguido entrar en la categoría de honor y para esto aparte de tener un estado financiero envidiable hace falta que el negocio, y por tanto el producto, sea bueno, si no en estos gremios no se consiguen buenos márgenes como sí que tiene esta empresa. De todas formas, cuando consigues opiniones de gente que conoce el producto siempre es mejor que los fríos números.

Como siempre, muchas gracias por la participación.

Jon

Menuda joya habeis descubierto, empresa de gran calidad y que pasa desapercibida asi que se podrá comprar a buenos precios no como las típicas de usa, nestle o henkel.

Pero si es cierto que la doble retención y la divisa echan para atrás pensanso en el largo plazo.

Muchas gracias por compartir vuestro trabajo, impagable lo que haceis.

Saludos

Hola ReyDu

Pues ha resultado ser una magnífica empresa, y la volatilidad que le ha caracterizado y el ser un poco más desconocida igual nos da opciones de compra en buenos precios aunque no en este momento, pero puede llegar su oportunidad. Lo de las dobles retenciones y divisas es un problema pero bueno, mejor tener esos problemas con grandes empresas y negocios que no tener problemas de que la empresa sea mala, eso siempre es mucho peor.

Como siempre, muchas gracias por la participación.

Jon

Muchas gracias ED, tanto por este análisis como por el anterior.

En este, parece una empresa de grandísima calidad, a un precio acorde a ello… como casi todas las top quality que vemos últimamente.

Me he llevado una decepción con sports direct… sois muy buenos, realmente buenos, desmenuzáis la empresa hasta el mínimo detalle… yo no llego a ese nivel, no sabría ni por dónde empezar…

He estado viendo una empresa, poca deuda, eps creciente, P/E en 11 aprox, dividendo de… ~7%… demasiado bonito todo… es del estilo Trow / blk / ben … la empresa es AllianceBernstein Holding LP. (Ticker: AB). Si pudiérais echarle un ojo, me encantaría saber «dónde tienen enterrado al muerto»…

Por otro lado, ¿conocéis foros usa donde se traten estas empresas a nivel fundamental? Al estilo, invertirenbolsa.info…

Gracias!

David

Hola David

De nada. La empresa ha resultado ser muy buena, estamos encontrando también por Europa muy buenas empresas en distintos países, y alguna más llegará para la lista de honor, que no es nada fácil. Lo que pasa es que casi siempre están muy caras.

Sobre Sports Direct, cuando la analicé supuse que algo tenía que haber para que esté tan barata, pero tampoco me ha parecido una empresa tan decepcionante. Lo que sí que tiene son incertidumbres y riesgos, pero de momento tampoco tiene grandes marrones, y si hacen las cosas bien la empresa puede volver hacia arriba, tampoco la veo herida de muerte ni mucho menos.

La empresa que dices la miraremos, lo que pasa es que andamos un poco congestionados de peticiones pero llegará. Y por último, sobre foros, mi hermano me ha nombrado dos que suele leer que a veces tocan empresas, son suredividend y dividend growth stocks, pero vamos, tampoco tenemos mucha información sobre eso, igual alguien en la comunidad sabe mejor que nosotros.

Como siempre, muchas gracias por la participación.

Jon