Eurofins

Hola Compañeros:

Estamos hoy de vuelta por Europa, la verdad es que estoy tratando de buscar empresas por Europa que sean decentes y que puedan vender fuera, dado que la divisa pinta que va a favorecer por un tiempo y por lo tanto, hemos de buscar la forma de sacar un poco de partido a todo esto. Hoy nos vamos a ir a ver una empresa interesante que fabrica reagentes y cosas de estas muy raras para sistemas médicos, vamos una vez más, una empresa de picos y palas escondida en muchos sectores que es lo que me gusta. Hoy nos vamos a Luxemburgo para ver Eurofins.

Eurofins es una empresa multinacional que vende en todo el mundo todo tipo de reagentes y estas cosas. Gran beneficiada del COVID por la cantidad de reagentes relacionados con el bicho que ha vendido, está tratando de usar esa cantidad ingente de dinero que ha ganado en comprar otras empresas que compensen las caídas de ventas cuando el bicho ya no esté. Lo cierto es que a esta empresa le tocó la lotería, igual que a sus accionistas. No se puede tildar de buen inversor a alguien que estaba aquí ya antes, simplemente tuvieron la suerte que los accionistas de otras empresas no tuvieron. Es cierto que este inversor supo medir mucho mejor los riesgos que otros, pero nada más. Lo mejor de todo, no he visto ninguna cotizada que haya ganado más dinero con el COVID que ésta en proporción a las ventas anteriores y al tamaño de la empresa, además de algo sostenido en el tiempo. ¿Alguien conoce esta empresa? ¿Ha salido en algún telediario? Esto es justo lo que me gusta de esta empresa. Como es lógico, ahora ya no tiene el potencial que tenía y debemos de andar con mucho cuidado porque los precios lo son todo en este negocio, pero la idea de empresa escondida es lo que busco y lo que me gusta.

La empresa, con sede social en Luxemburgo, capitaliza por unos 12 B, algo que es un tamaño que ya me gusta. Es cierto que la empresa barata no está, pero, aunque sufriera un severo castigo en bolsa, estaría todavía en un tamaño que la hace aceptable, podría perder incluso otro 50% y no habría problemas de tamaño para esta empresa, que cuenta con 61.000 empleados por todo el mundo. Ya veis que en tamaño no es un problema y en ventas tampoco, de forma que todo pinta bien.

Llegamos al balance de la empresa y es donde se concentran la mayor parte de los problemas que tiene y las dudas. En la valoración tendremos más, pero eso ya es más habitual. Lo que veo es que la empresa tiene una relación de corrientes de 1.33 que no es un rango bueno, no es un problema, pero no es un buen rango. Sigo y me encuentro con unos fondos propios del 46% que están muy bien, pero son en su integridad fondo de comercio, con lo que ya tengo otro problema. Hasta qué punto estas empresas valen lo que tengo puesto en los balances. Como ya sabéis soy muy pesado con estas cosas porque es por aquí por donde pueden llegar muchos problemas, y mucho más en un escenario de tipos alcistas, que inevitablemente hacen que la valoración de las empresas, sobre todo las que no ganan mucho dinero, caigan de forma severa, creando problemas si una empresa tiene que vender alguna división para pagar deudas. Son cosas complicadas, que por otro lado la inflación si la conseguimos incorporar a las ventas, nos destruye la deuda, pero tenemos unos años en los que las tensiones en los mercados de deuda pueden ser elevadas y lo mejor es estar un poco fuera de todo esto. Yo personalmente creo que una parte es humo y dejaría unos fondos propios corregidos que rondarían el 25%, que ya es algo mucho menor. Por otro lado, la deuda va un poco fuerte, la comparan con un EBITDA inflado por el COVID, pero cuando lo miro y lo ajusto yo pues me queda superior a tres veces el EBIT que es la parte que me gusta tener, no pasar de ahí. En los resultados de 6 meses que han publicado se ve un deterioro de los beneficios, en parte por dejar de vender cosas para el bicho, en parte por la inflación. Cuando en una nota de prensa sobre el Q3 se me habla mucho de las ventas, las adquisiciones y nada del beneficio, ya te digo yo que los beneficios son de mierda, no me hace falta más información para empezar a hacer ajustes. Y esto es lo que me preocupa en esta empresa, que algunos beneficios no sean capaces de justificar lo que valen ciertas divisiones de la empresa, que están con deuda porque han sido compradas a precios al menos no baratos y si las cosas se ponen feas, los bancos van a empezar a poner problemas generando el inicio de los horrores. Pero todo esto es una suposición, porque muchos datos la verdad no tengo.

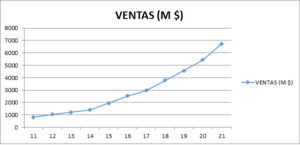

Las ventas han subido mucho, vamos iban muy bien, pero con el bicho ya ni te cuento, tocó la lotería y fiesta. He de reconocer que la directiva de la empresa ha hecho bien, me toca la lotería y compro empresas que, aunque no sean baratas van a lograr que las ventas se queden para siempre en la empresa y los accionistas seguirán beneficiándose de ello. Está la otra opción, la de entregar dividendos y que cada uno compre lo que vea que más barato está tras pagar los impuestos, pero lo cierto es que mientras no se hagan grandes estupideces, cualquiera de las dos opciones es buena. Como digo, las ventas últimamente han crecido mucho, pero me temo que ya no podrán seguir creciendo así, sobre todo debido al tamaño de la empresa que la imposibilita el seguir comprando empresas pequeñas y que tengan peso en el global, de forma que me temo que tendremos que acostumbrarnos a crecimientos más moderados, salvo inflación potente.

Los márgenes de la empresa están muy bien y una vez más estamos ante un lugar estupendo en el que invertir, una empresa escondida, que genera unos buenos márgenes que son modestos. Tienen un ROE del 16% que si lo ajusto sería como del 25% debido al fondo de comercio bestial que tienen y un margen neto del 11% que se está desinflando un poco, pero que queda en un rango que me hace sentir muy bien, además de hacer complicado a la competencia entrar en este sector. Este es el lugar en el que me gusta moverme, sobre todo cuando las empresas están escondidas como es el caso de esta gran empresa. Un gran negocio es lo que se saca de este párrafo.

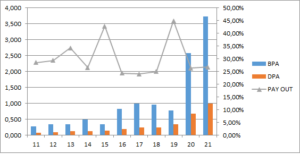

Los beneficios han crecido mucho, sobre todo desde el bicho. Hasta ese momento, esto era una empresa pequeña, pero de repente toca la lotería y la directiva se pone manos a la obra a comprar otras empresas para tratar que la lotería esté bien invertida en más negocio para el futuro de la empresa, una decisión acertada, sobre todo si saben medir la deuda. Hasta estas fechas estaban creciendo sobre el 12% anual, quizás un poco más, algo bueno para una empresa que se dedica a comprar otras empresas y crecer algo orgánicamente, pero el subidón del bicho ha hecho que el global de crecimiento de BPA se vaya a casi el 30%. Es completamente obvio que esto no se va a mantener, de hecho, dudo mucho que se mantenga el 12% y yo soy más partidario de que si logran una década con el 8% está ya muy bien y es para el rango que yo echo las cuentas a la hora de valorar. La razón es que para este ritmo no hay mercado en el mundo, y además la subida de tipos complica mucho la compra de empresas como lo estaban haciendo porque los créditos van a salir mucho más caros además de ser mucho más escasos. Es cierto que puede que haya empresas más baratas, sobre todo si tienen problemas, pero me temo que una subida de tipos y la escasez de dinero, lo que van a hacer es más penalizar a empresas de este tipo que compran otras empresas que a las empresas que crecen de forma orgánica. No lo sé, pero como os digo, me espero una próxima década mucho menos dorada que esta para la empresa. No me gusta pagar por un crecimiento, más aún cuando no lo veo nada claro, es lo que tiene el haberse vuelto tacaño.

Los dividendos de la empresa con pequeños, como del 1.5% y los paga en un solo evento en julio, algo que no me importa, pero lo prefiero en al menos dos. Aquí tengo una duda, la empresa tiene ISIN FR y sede social en Luxemburgo. Les he mandado un correo para preguntar cuál es la retención en origen y me han contestado en una hora muy correctamente que la de Luxemburgo, el 15%, pero si os soy honesto no me quedo nada tranquilo, de forma que, si hay algún inversor que la lleva en cartera y nos lo puede confirmar, yo personalmente se lo agradezco mucho. Los dividendos se pagan con dinero, vaya la empresa genera caja muy bien y por lo tanto no hay problema. Lo que pasa es que solo dedican a dividendos el 30% del dinero porque están creciendo. He de reconocer que deprecian mucho y la empresa gana más de lo que aparece en el beneficio, pero cuidado, porque puede haber depreciaciones que sean verdad. Con todo no hay duda ninguna, y el balance lo certifica, que la empresa gana dinero, genera caja y además están asignando bien capitales.

El futuro de la empresa lo veo bien, como he dicho no veo problemas con el tema del bicho, será una década menos buena que la pasada y si somos prudentes con los precios que pagamos no tiene que haber problemas. Están en un sector que crece, que se expandirá mucho a muchos países que ahora mismo no lo usan, pero es obvio que también le aparecerán competidores. Como digo, creo que debemos de ser un poco conservadores en cuanto al crecimiento futuro, pero eso no significa que no lo vaya a haber, lo que puede pasar es que sea menor.

De la directiva es complicado hablar. Han hecho una muy buena asignación de capital, les ha tocado la lotería y han hecho cosas que no están mal. Con esto, pues claro te sale un coeficiente de habilidad que puedes alucinar, algo insólito. Los resultados si los corrijo por estos temas quedan buenos, algo así como 20 que es un rango muy bueno. En la parte mala está que los tiempos han sido buenos y han hecho un buen trabajo, las dos cosas. Pero esto es complicado que se pueda repetir en este sector con el tamaño que han cogido. Y veo muy complicado que vuelva a tocar la lotería. Por lo tanto, podemos entrar en el vicio de comprar lo que sea y hacerlo porque las ventas ya no crecen como antes, creando agujeros en los balances.

No quiero cerrar la entrada sin decir algo que no me ha gustado, que he estado investigando y bueno, me cuadra, pero no todo lo bien que me debiera de cuadrar. En el balance hay más activos de los que debiera cuando cuadro la pasta y esto es algo que no me gusta ver. Es cierto que puede haber empresas que se revaloricen y que podamos meter cosas… pero sin ser grave, porque no afecta nada, veo alguna cosa un poco inflada, o quizás, si yo fuera el que lo hace sería un poco más prudente. Lo que pasa es que debido a las depreciaciones que hacen, el flujo de caja y los beneficios no se parecen demasiado y hay un beneficio real más grande que el que publican, lo que hace que la empresa parezca un poco más cara que la realidad.

Nos vamos a la parte más complicada de toda la entrada que no es otra que la valoración de la empresa. Lo cierto es que lo primero que hay que hacer es ver el beneficio real cuando acabe el bicho y la inflación empiece a hacer daño, este es el punto complicado. Si lo hago por el precio, pues creo que algo como 3 euros por acción es correcto, siendo prudente. Si pago 17 veces por un negocio como este, pues sobre 50€. Pero si hago un poco más caso al FCF, pues yo diría que estaríamos ante 3,8 euros y esto hace que a los precios actuales de 62 euros se pueda empezar a comprar. Pero aquí hay un problema, estamos comprando algo que ya veremos lo que crece, que tiene deuda… que no sabemos hasta qué punto la inflación le puede afectar. Son muchos problemas para pagar 17 veces beneficios, de forma que yo empezaría poco a poco.

Resumiendo un poco todo, hoy estamos ante una empresa estupenda, que opera en un negocio extraordinario y escondido, como a mí me gusta. Y le ha tocado la lotería, de hecho, ya se ha dejado la mitad de la cotización en un año, cosas que pasan cuando se hacen mal las cuentas. La empresa va a seguir creciendo, pero dudo mucho que de la misma forma que lo ha hecho en el pasado. No hay muchos problemas, pero he encontrado unas cosillas en el balance, que, a pesar de tener la deuda con un buen calendario, es el estado financiero que más miro ahora mismo por el problema de la inflación con la consecuencia de efectivo que puede acarrear. Por lo demás todo estupendo. Me queda la duda de la retención en origen de los dividendos. Para una cartera de ElDividendo, hasta un 2% y a oro rojo. No quiero darle un escalón más de entrada porque esos dividendos son pequeños y ese balance me genera un poco de duda, no he encontrado problemas o cosas que no me cuadren, pero me gustaría un poco más sólido, básicamente con más caja o un poco menos de deuda. Un 25% menos de deuda la hubiera subido un escalón. Esta es una empresa más para un inversor joven y con experiencia, que para uno que está acabando ya que los dividendos son pequeños. Y hay que tener un poco de callo porque este año lleva un palo que hay que saber soportar y que no sabemos cuándo puede acabar, estas cosas pueden llegar a lo más absurdo que nos podamos imaginar.

Y con esto me despido, otra empresa que me ha presentado uno de vosotros y que ha sido un auténtico lujo y gusto mirar, ahora ya hay otra en mi punto de mira que me gusta y cumple mis criterios. Lo dicho, si alguno la lleva y sabe porque lo ha cobrado, que nos diga la retención en origen de los dividendos. Esto es todo por hoy, no puedo hacer otra cosa que daros las gracias y mandaros un saludo.

6 comments to “Eurofins”

Hola, la llevo desde hace algunos años, te confirmo que la retención es del 15%.

Cada vez que presentan resultados desde 2020 discriminan aquellos generados por el bicho.

Su historial de crecimiento exitoso vía adquisiciones es muy largo.

Saludos

Hola Patagonia Valor,

Pues muchas gracias por la confirmación.

La empresa me ha gustado, creo que lo hacen muy bien, es de las que quiero tener vigiladas porque puede entrar a cartera.

Un saludo

Gorka

Hola Gorka! Excelente analisis como siempre.

He visto una empresa, First Pacific Group (0142), qiue es un holding bastante interesante, con ventas principalmente en Indonesia y Filipinas, parece bastante interesante, tienen 4 patas principales (alimentacion/agricultura,, infraestructura, teleco y mineria), no se si la conoces, parece bastante atractiva a precio actual .

Un saludo

Hola Alejandro:

Muchas gracias por tus palabras.

No conocía la empresa y tomo nota para el futuro.

Un saludo

Gorka

Gracias por el análisis, también te confirmo que retiene el 15% en origen. La llevo en cartera a precios actuales, con tu análisis de referencia esperaré un tiempo en ampliar. Gracias.

Hola Juanjo:

Pues muchas gracias, porque es un tema que importa, sobre todo para no tener que hacer más papeles y trámites que ya tenemos más que suficientes.

Un saludo

Gorka