Hexcel Corp

Hola Compañeros:

Hoy nos vamos de vuelta a USA para ver una empresa desconocida, que la encontré por casualidad, pero que desde los primeros momentos me di cuenta que pertenece al grupo de empresas de picos y palas que ofrecen productos muy necesarios y que permanecen ocultos tras otras marcas, productos que tenemos delante de nuestras narices, pero que no los conocemos o nos los relacionamos con la empresa que los fabrica. Hoy nos vamos a ver un fabricante de materiales especiales para clientes extremos que cotiza en USA, hoy es el turno de Hexcel Corp.

Hexcel es una empresa muy antigua, de hecho, es mucho más antigua que la marca de hoja de cálculo que tiene un nombre muy parecido. A pesar de que parezca que opera con materiales relativamente nuevos, lleva fabricando materiales para cohetería, industria aeroespacial, defensa y aviones desde hace pero que muchos años. La empresa se fundaría en San Francisco, y tras mucho trabajo ha ido mutando y adaptándose a los nuevos tiempos. No ha sido una empresa demasiado agresiva en cuanto a crecimiento y por lo que he visto tampoco en compras de otras empresas. Cuando me encuentro con este tipo de empresas tan buenas y de este tamaño, siempre me sorprende mucho que ninguna de las grandes haya mostrado interés por la compra de la empresa completa, pero es algo que me agrada encontrar, ya que es muy complicado encontrar este tipo de perfil de empresa.

La empresa que hoy tenemos entre manos tiene tres líneas de negocio:

- 61% Materiales para aviones, tanto fuselaje como motores y otros componentes.

- 25% Espacial y defensa.

- 14% Industrial (energía eólica), automoción de carreras y lujo y náutica deportiva.

Creo que no tenemos que seguir mucho para imaginarnos el palo que la empresa se ha llevado con estos clientes en un año como el del COVID, es obvio que las ventas se han ido a la mitad, los beneficios esfumados y gracias a unos impuestos que le están devolviendo, la empresa está logrando no publicar pérdidas, cosa que muchas empresas del sector no podrán evitar. Es importante esto que comento, si alguien le preguntara a esta empresa cuál es la pesadilla, nadie hubiera dicho la pesadilla de verdad, el COVID. He mirado los riesgos que la empresa publica para el informe anual del 2.018, por curiosidad, por saber si alguien se le habría ocurrido hacer una valoración de riesgos por pandemia. Bueno pues nos encontramos, problemas legales, de clientes, de suministradores, de medio ambiente y ciberseguridad. Nadie habló del verdadero riesgo, ni de lo que hacer si pasaba. Esta es la realidad de todas las empresas, tiramos dinero y recursos en valorar los riesgos que hasta un tonto sabe ver, pero no indagamos en lo que verdaderamente nos puede hacer daño. No los critico por el texto, yo hubiera puesto lo mismo, los critico por quemar recursos en este tipo de cosas y a otros en quemar tiempo por prestar atención a las chorradas que cuentan.

Podríamos decir que la base de esta empresa son los materiales especiales, los que son muy críticos y que además requieren de mucha precisión y adaptación para el cliente. De hecho, nos lo cuentan muy claro, ellos fabrican productos casi hechos a la medida para los clientes. En el caso de espacio, son materiales que tienen que resistir condiciones extremas, por lo tanto, baratos no van a ser. Para el caso de aviones, han de reducir peso y generar resistencia, ya que eso reduce el consumo. Sea como sea, el que el avión consuma cuanto menos por milla, es algo realmente importante, de forma que independientemente del combustible que lo propulsa, estos señores seguirán haciendo lo que hacen. Y en el caso de eólico y náutica deportiva, creo que hay interés en ellos y lo va a seguir habiendo durante mucho tiempo. Puede que parte del desarrollo de ciertas piezas de náutica deportiva se extienda a la mercante o por lo menos a la pequeña y que trabaja en determinadas zonas, generando un nuevo nicho de trabajo en el que ellos llevarán mucha delantera. No se trata de hacer fibra de carbono normal y corriente, se trata de hacer cosas especiales para sitios especiales en los que no hay mucha alternativa. Por esa razón este tipo de empresas me gustan tanto, porque generan cosas que pasan desapercibidas, son necesarias y mucho más complicadas de sustituir de lo que parece a simple vista. Cuando este tipo de empresa tiene un componente un tanto cíclico como es el caso, suelen dar oportunidades de compra que son muy buenas y se pueden comprar en entornos de precios que nos darán unas rentabilidades muy buenas.

El tamaño de la empresa no es muy grande, a pesar de la terrible caída que ha sufrido, sigue superando los rangos que marco para una small cap, y como no está precisamente cara, he decidido dejarla aquí, en la clasificación normal. La empresa vende a todo el mundo, a pesar de que algunos de sus productos entiendo que pueden ser un poco problemáticos, pero en general tiene otros muchos que no representan ningún problema. En estos momentos cuentan con unos 7000 empleados.

Nos vamos al balance, y este es un punto crucial en este tipo de empresas, si una empresa de este tipo no tiene una posición financiera que me resulte cómoda, me suele costar mucho decantarme por ella. Vemos una relación de corrientes de más de 3 que es una garantía en episodios como el que estamos viviendo. Los fondos propios son el 45% de la empresa, no hay apenas fondo de comercio ni intangibles. La razón principal de esto es que esta empresa ha hecho alguna compra en el pasado, pero por lo general es una empresa que se basa en el crecimiento orgánico y la construcción de sus propios fábricas y desarrollo de productos propios. Esta es la razón de que no tengamos esta partida, pero ahora me pregunto yo, cuánto podríamos anotar en estos conceptos en esta empresa que no está en ningún sitio. La posición de caja es sólida y la deuda a largo plazo no es elevada. Pero aquí tenemos trampa, porque esta es una empresa que tiene mucho inventario, mucha factura por cobrar y bastante caja. Por lo tanto, esa deuda de unos $900 millones la debiéramos de ajustar a todo esto, quedando algo inferior a los $600 millones, lo que hace que esté a 1,5 veces el EBIT (tomo datos del 2019, como es lógico) que son rangos manejables y que le han permitido elevar el dividendo y recomprar acciones en un año como el 2020. La parte buena que me falta de comentar, es que no hay vencimientos de deuda hasta el 2024 y 2025 y los tramos que tiene son posible pagarlos con el flujo de caja que la empresa genera en un año normal, lo que nos elimina las tensiones en los mercados de deuda en esas fechas; podría decir que se puede mejorar un poco el calendario de esa deuda, pero para una empresa de su tamaño es complicado y creo que han elegido algo razonable y sencillo. A pesar de lo dicho, el balance no se ha resentido, es complicado encontrar empresas que puedan decir lo mismo, es cierto que su negocio se ha llevado un palo de los gordos, pero su balance no se ha resentido para nada y no es fruto de otra cosa que de tener unos corrientes de una forma muy prudente, así como de tener unos dividendos acordes al sector en el que opera. Esa es la razón por la que la empresa premia a los accionistas con recompras, son salidas de caja que no ponen en riesgo el balance porque se puede cortar fácilmente, pero que a largo plazo traen una recompensa parecida a un dividendo. Por lo que he visto, un balance muy bueno el de esta empresa.

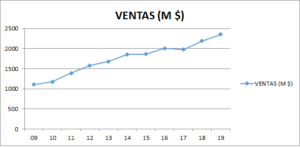

Las ventas de la empresa han crecido bien, además de una forma muy predecible a pesar de ser como ya he dicho un poco cíclica. Lo que ha pasado es que le han calzado un misil en el corazón con el virus y por lo tanto es normal que este ejercicio se haya resentido mucho, pero no es algo que nos deba preocupar. Es exactamente lo mismo que si compramos una empresa de autopistas este año, debemos de preocuparnos de que no queden con muchas heridas abiertas, si la compramos con un balance razonable, simplemente habremos comprado algo bueno a un precio barato, teniéndonos que olvidar de uno o dos ejercicios para esa empresa. En el caso de esta empresa, lo más importante, el balance en los 9 meses no se ha dañado. Lo que pase en los flujos de caja y en la cuenta de resultados me trae sin cuidado, porque cuando sus clientes empiecen a funcionar, ellos empezarán a vender sin problemas. Hoy esto es algo que no merece mucho la pena.

Los márgenes de la empresa en los entornos normales son buenos, lo suficientemente buenos para que me gusten, los suficiente para que la competencia se olvide un poco de la empresa. Tenemos un ROE del 21% (para un balance de verdad) y un margen neto del 13%, rangos que me gustan mucho y que están muy bien. Por lo que a mí respecta, este tipo de empresas son una fuente muy buena de inversión ya que estos rangos me gustan y mucho. Creo que queda claro lo que pienso de este punto.

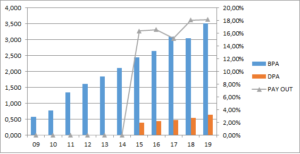

El beneficio ha crecido mucho en el pasado, casi al 20% en los últimos 11 años algo que me gusta. Hemos de contar que acaba de empezar a repartir dividendos, hasta ahora era una empresa que reinvertía todo y eso fomenta mucho más el crecimiento, que ha sido en su mayoría orgánico. Creo que ya han visto que lo importante ha pasado, de ahí la razón de empezar a pagar dividendos y sigue recomprando acciones, cosa que me gusta mucho. No se puede decir mucho de todo esto, este es otro punto que la empresa pasa con nota.

Los dividendos son nuevos, no ha pagado muchos de momento, pero los aumenta bien. Es normal viendo cómo está aumentando el BPA, además mantienen un rango de pago muy bajo, por debajo del 20%. Lo complementan con recompras, cosa que no me molesta mientras no se hagan a rangos de precios muy altos, y de momento no lo han hecho. Los dividendos los pagan los meses de febrero, mayo, agosto y noviembre. Estos dividendos se pagan con dinero de verdad ya que la empresa está generando flujo de caja de una forma consistente. De hecho, han paralizado todas las inversiones y ya se ha notado de una forma agresiva en la bajada del CAPEX, que nos da una idea muy buena de lo que es mantenimiento y lo que es inversión. Hemos visto en los últimos años alguna pequeña compra, pero si miramos la historia de la empresa, no es una práctica habitual.

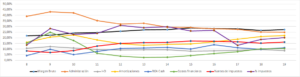

La Gráfica de las Lamentaciones nos dice que han ido mejorando y ganando escala con el paso del tiempo. Como es lógico, el año 2020 será como una destrucción total en esta gráfica, pero cuando pasa esto, y en una empresa que no es grande como esta, es lo que hay, debemos de aceptarlo. Son cosas que cuando suceden, nos debemos de preocupar de la supervivencia de la empresa, de que no queden daños permanentes porque eso es lo que nos lastrará el futuro. En este caso, por lo que he visto en el balance no van a quedar, pero sí que puede haber un retroceso en ventas que cueste recuperar, que ya lo iremos viendo. Por lo demás vemos cómo mejoran el margen bruto, sube el gasto en administración, algo que no me gusta, pero que entiendo que es por las nuevas divisiones más comerciales que tienen, y vemos como los gastos financieros suben, pero que van por rachas, es decir, la empresa crece, invierte, se endeuda, y luego consolida. Es algo que ya vemos en el pasado y que hasta que la empresa no tome un tamaño mayor es habitual que suceda. Este ejercicio será un problema en este sentido, y veremos el año que viene, que me temo que va a ser complicado, por lo menos la primera parte del año. No puedo cerrar el párrafo sin remarcar el gasto en I+D que es plano. Pero lo importante, es lo suficientemente alto para que la competencia esté fuera, es lo suficientemente bajo para no vaciar los bolsillos de los accionistas. Este es un punto que a menudo podemos olvidar en este tipo de empresas, hay que acordarse de él.

La directiva me ha gustado en general, creo que hacen las cosas bien y están un poco fuera de la moda actual de comprar y comprar empresas. Me gusta mucho la empresa, cómo la tienen enfocada y cómo la dirigen. Creo que no cambiaría nada y eso hace que me sienta muy cómodo con ellos. Obtienen un coeficiente de habilidad de 15 que está muy bien y habla por sí mismo. Creo que se puede ser socio de estas personas sin problemas.

La valoración de esta empresa es complicada, porque si tomamos datos del 2020, es todo un desastre, de forma que lo mejor es hacerlo con una media de tres años antes del virus, lo que nos daría algo como 3,2$ por acción de BPA. Lo que nos dice que está sobre 15 veces beneficios, que es algo razonable para una empresa que en estado normal crece a doble dígito, tiene una buena directiva y un balance que nos garantiza que saldrá sin demasiados problemas de esta crisis, algo que muchas empresas no lo tienen tan claro. Para comprar, es complicado determinar zonas, pero habría que buscar algún soporte por debajo de la MM1000 sesiones a ver si encontramos una zona que nos resulte cómoda.

Resumiendo un poco todo, hoy he analizado una empresa de las que me gusta mucho, una empresa de picos y palas, con un poco de exposición al ciclo, que ha sido golpeada duramente por la crisis, pero que tiene un balance muy sólido. Este conjunto de cosas hace que cuando compras a unos precios al menos razonables, tengas mucha tranquilidad, porque la quiebra está complicada y es simplemente esperar para ver cómo va creciendo el FCF por acción que nos corresponde a nosotros como accionistas, ésta es la parte que más me gusta. El negocio, pues no me gusta la parte de defensa y la parte de tanto componente para avión, pero es donde está el negocio, no se puede hacer mucho más por ello. Por otro lado, la directiva la veo seria y hacen las cosas como me gusta que se hagan, de forma que me parece bien. La Gráfica de las Lamentaciones nos alerta un poco del aumento de gasto en administración y ventas, pero entiendo que es como consecuencia de las nuevas divisiones que tienen y que necesitan más de estos servicios, pero que, por otro lado, mejoran el margen bruto. Al final el margen antes de impuestos está plano con tendencia alcista, que es una muy buena señal. Para una cartera ElDividendo, hasta un 3% en oro rojo y más para los que empiezan que para los que acaban. Esta es una empresa que compone y por lo tanto para obtener buenos retornos necesitaremos paciencia, no es una empresa que pueda ni deba recompensar con fuertes dividendos a los accionistas y, por lo tanto, si los necesitas no van a ser grandes. Si fiables seguramente, pero no grandes. De forma que los que empiezan, seguramente se adapten mucho mejor a la empresa que los que acaban. Con todo, pertenece a ese grupo de empresas con toque cíclico que me gustan mucho, porque nos pueden generar volatilidad que nos permita comprar barato con los riesgos muy controlados. Esto es todo por hoy, una empresa de las que me gustan mucho y que espero que hayáis disfrutado. Sin más un saludo a todos, y muchas gracias por la visita.

4 comments to “Hexcel Corp”

Hola Gorka. Creo que desea hace un año tiene el dividendo suspendido

https://www.google.com/url?sa=t&source=web&rct=j&url=https://seekingalpha.com/amp/news/3562304-hexcel-reports-q1-results-suspends-dividend-and-withdraws-fy20-guidance&ved=0ahUKEwj0yKnAt6DvAhXK5-AKHWnvDVwQyM8BCC4wAA&usg=AOvVaw0jL-gl_s6Bf_lRPvsxHxzP&cf=1

Un saludo

Hola Juanjoo:

Llevas razón, con el COVID se asustaron y lo suspendieron. Siguen ganando dinero, a pesar del castañazo que se han llevado en ventas, pero es solo cuestión de tiempo que vuelva. Este tipo de suspensiones no son malas, lo importante es mantener viva y sana la empresa, el dividendo ya llegará.

Un saludo

Gorka

Muchas gracias Gorka por tu blog, muy interesante y deseando ver tus publicaciones cada vez que aparecen. Te animo a seguir en ello, lo haces muy ameno y didáctico. LLevo siguiendo hace años a una empresa del sector aeronaútico que me recuerda mucho a esta que presentas hoy , es TRANSDIGM, se la escuché a Alejandro Estebaranz, todo un empresón . Te animo a que la tengas en cuenta para futuros analisis.

Me gustaría hacerte una sugerencia , podrías hacer un vídeo enfocado a ese sector de inversores que estamos a 10-15 años de la jubilación y que buscamos empresas mas o menos consistentes y que nos generen unas rentas recurrentes sin gran exposición al riesgo.

Muchas gracias por tu esfuerzo y altruismo. Alvaro.

Hola Álvaro:

Parece que es otra de las que se ha asustado y ha suspendido el dividendo. Esto es importante para lo que comentas, si necesitas el dinero y estás en un sector como este, puede haber un riesgo. Por lo demás a ver si la miro y a ver lo que me sale.

Un saludo y gracias por la idea

Gorka