Lincoln Electric

Hola Compañeros:

Hoy nos vamos de nuevo hasta USA para ver otra empresa de estas que tanto me gustan, empresas de picos y palas, empresas que están escondidas en las economías del mundo, a las que les importa muy poco quién es el actor dominante del mercado, las marcas de moda o los que mejores anuncios publicitarios tienen. Son empresas que desde la sombra son capaces de vender sus productos a unos y a otros. Hoy nos vamos a ver Lincoln Electric.

Lincoln sería fundada en 1.895 y lleva siendo 125 años una empresa líder en máquinas de soldadura por arco eléctrico, oxicorte y corte por plasma. Cualquiera que sepa un poco del tema, tendrá muy claro que el nivel de soldadura nos indica de una forma muy importante el nivel de desarrollo industrial que tiene una sociedad. Puede que cuando salgamos a la calle no veamos a nadie soldando habitualmente, pero, sin embargo, todos los coches que usamos, los metros, autobuses, puentes, barcos… todo ello está lleno de soldaduras. Tanto es esto, que el modelo de construcción con el acero y muchos metales cambió radicalmente con el desarrollo de la soldadura. Cuando tenemos un material que no se puede soldar, por lo general, lo que tenemos es un problema y un precio elevado. Hoy en día el nivel de soldaduras que usamos es máximo, sin contar demasiado todas las que tienen que ver con los temas de electrónica, en los que esta empresa parece que no tiene mucho que ver. Una vez más, esta soldadura puede darnos un cierto componente cíclico, que nos haga encontrar oportunidades de compra de una forma razonablemente sencilla y sin tener esa exposición al ciclo que podemos encontrar en otras empresas más cíclicas. Lo que quiero comentar, es que podemos tener una idea muy equivocada de lo que la soldadura significa para la sociedad, que es muchísimo más de lo que nos deja ver a simple vista.

La capitalización de la empresa ronda los $6 billones, aunque la empresa en estos momentos está más cara que barata. La verdad es que creo que dado que es una empresa global, que tiene mercado por todo el mundo, creo que la podemos considerar de tamaño normal a la hora de determinar la zona en la que la calificaré. Cuentan con 11.000 empleados repartidos por el mundo y presencia en 38 países. No le veo mayores problemas en estas métricas, y creo que se puede quedar en el rango normal, es un poco justo y acabaría de entrar en él, pero creo que no tiene sentido ahora mismo valorarla como una small cap.

Llegando al balance de la empresa, tenemos una relación de corrientes que se acerca a 2, aunque en los últimos resultados vemos que bajan, como resultado de incertidumbre por el virus, pero en general siguen siendo unos rangos muy buenos. Los fondos propios son del 35%, con un fondo de comercio e intangibles que son el 22% de humo, lo que hace que estemos ante una empresa con pocos fondos propios. Esto tiene una explicación, y es que la empresa es habitual de pequeñas compras de empresas que va añadiendo a su grupo, compras de empresas pequeñas que va haciendo, supongo yo para ir consolidando un sector que está bastante fragmentado, para la sencillez y gran necesidad que tiene. Por otro lado, la empresa recompra muchas acciones, dentro de una empresa que ya de por sí anda escasa de fondos propios, lo que hace que esto se agrande. El bajo rango de fondos propios y el humo no es otro resultado que lo que comento, y como digo, ahora veremos lo que nos dice la deuda, que es quién hace que me ponga nervioso cuando veo las empresas con pocos fondos propios. La empresa tiene una deuda neta de poco más de medio billón, para un EBIT de casi $400 millones, lo que hace que el rango sea bajo. En estos casos, mi preocupación siempre es menor, dado que, si algo sale no muy bien, la deuda no es un lastre que pueda poner en peligro la empresa. Por otro lado, la empresa tiene un montón de clientes que sí o sí van a tener que seguir consumiendo. De forma que no veo mayores problemas en este balance, a pesar de los escasos fondos propios que nos presentan.

Los márgenes de la empresa son buenos. Obtienen un margen neto, que para el negocio tan olvidado, necesario y recurrente que tienen es genial. De hecho, nadie que fabrica un avión, un coche o un barco, por lo general va a obtener nada que se acerque a un 10%, y el que les vende las máquinas y los consumibles para soldar sí que lo obtiene, simplemente fantástico, estos son los negocios que me gustan y adoro. El ROE es un poco escandaloso con un 35% que no es otra cosa que el fruto de unos fondos propios menores de lo que toda lógica indica. Hagamos la cuenta que debieran de ser del orden al 18%, de forma que esa es la parte que nos hemos comido con las depreciaciones y con las recompras de acciones. Por lo general ya vemos, que como negocio es de los que me gustan y en los márgenes de beneficios es donde queda certificado.

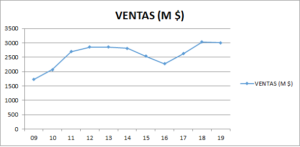

Las ventas de la empresa se han comportado razonablemente bien, luego veremos que los beneficios lo han hecho mucho mejor. La empresa vende por todo el mundo, y aunque su principal mercado no lo esté haciendo especialmente bien en este sentido, tiene otros en los que vende y que hacen que en el global no lo esté haciendo mal. Por otro lado, la empresa compra otras pequeñas empresas ya que este sector está muy fragmentado a nivel mundial, y puede ser una opción el ver una cierta consolidación en muchos sitios, siendo esta empresa uno de los líderes en cualquier parte del mundo. Por lo general las ventas se han comportado bien. Durante este año la empresa se ha llevado un palo, pero por lo general, todo indica que lo llevará bien, simplemente han tenido una parte del año complicado, como cualquiera, pero se recuperarán, y lo seguirán haciendo bien. Este tipo de eventos, cuando la situación financiera de la empresa es buena, hacen que no sean problemáticos, ya que la deuda está controlada y en el peor de los momentos no se han dejado de vender.

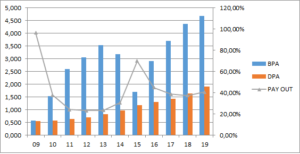

Los beneficios han crecido por encima del 20% en una suma de muchas cosas. Lo primero de todo es que han logrado vender más y en este negocio, puedes hacer economía de escala, sobre todo en los circulantes de una forma muy intensa. Esto es importante porque hace que los márgenes de la empresa mejoren un poco. Por otro lado, han logrado entrar en nuevos mercados y comprar competidores, que integran en su equipo de una forma buena, esto hace que los gastos no sean por lo menos crecientes y en algunos casos han tendido a ser un poco bajistas. Por último, han recomprado muchas acciones, de forma que el pastel se reparte entre menos, lo que hace que sea ya el último catalizador que la empresa tiene y que ha logrado un resultado tan bueno. En la gráfica de los beneficios, se ve muy claro que este negocio tiene una parte de ciclo, en la cual las energías y el petróleo intervienen. Pero esto tiene una gran ventaja, si pasamos al hidrógeno, también serán igual de necesarias o más sus soldaduras, quizás más que hoy, de forma que esta es una forma muy segura de invertir en la energía dominante, sea quien sea la ganadora.

Los dividendos son pequeños pero crecientes, como lo son sus beneficios. Lo acaban de aumentar como señal de que no tienen miedo de lo que pasa por delante con el virus del demonio y el fin del mundo que muchos ya están anunciando. La empresa en general no tiene que gastar mucho en CAPEX, de forma que puede destinar mucho beneficio al pago de dividendos, al que destina el 45% más o menos. Lo otro se reparte entre recompras de acciones y compras de otras empresas. En general creo que hacen un uso muy sabio del dinero y es una empresa de las que me gusta lo que hace y cómo asignan los capitales. El dividendo, como he dicho, se paga con dinero real y podemos ver unos flujos de caja limpios y sin demasiado problema. Si miramos bien los flujos de caja, veremos que el dinero que destinan a dividendos es menor de lo que nos cuentan, pero esto no es un problema. La empresa paga los dividendos los meses de enero, abril, julio y octubre.

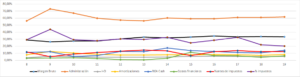

La Gráfica de las Lamentaciones nos dice que esta empresa no tiene problemas y está sana. Vemos un margen bruto que podría ser mejor, pero es lo que hay en este tipo de negocios escondidos, si no fuera así, el negocio no estaría tan escondido y perdería mucho encanto. Pero fijaos en lo plano de todo lo demás y, sobre todo, los gastos en investigación son geniales, porque son pequeños, pero hacen que para la competencia sea un problema horrible entrar en este negocio. El entrar supone buscar clientes y que confíen en ti. Una triste soldadura por un electrodo o una máquina en mal estado puede dañar y retrasar un proyecto de muchos millones, os lo puedo asegurar porque lo he sufrido. Y, por lo tanto, muchos productores, sobre todo, los de materiales caros y que van en cadena, no suelen querer tener problemas por este tipo de cosas y no suelen ahorrarse dos pesetas en estos materiales, porque saben muy bien, que, si la lían por culpa de un low cost, pueden quebrar su empresa, así de sencillo. Para este negocio, la calidad aceptable y la fiabilidad, son muy importantes, y, por lo tanto, si no se cobra en exceso, es realmente complicado para la competencia entrar en este círculo de negocio. Aquí se ve claro esto. Como podéis ver, la Gráfica es clara y está muy limpia, como me gusta que esté, incluso en el año 2015 y 2016 que fue complicado para este sector.

La directiva me ha gustado mucho lo que he visto y cómo lo hacen. Creo que van muy en la línea que me gusta ver y la asignación de capitales me parece excelente. No creo que yo tuviera ninguna idea que aportar. No me gustan en exceso esas directivas muy focalizadas en comprar otras empresas o en pagar dividendos excesivos, creo que esta línea de ir poco a poco, pagar dividendos moderados, recomprar con el exceso de caja y hacer las cosas bien, es una línea que me gusta mucho. Obtiene un coeficiente de habilidad de 20 que es una barbaridad para este tipo de negocio y este tamaño de empresa, una empresa en la que poco se puede hacer, y en la que mucho tienen que estar haciendo para obtener estos resultados. Creo que se puede estar muy cómodo siendo socios de estas personas.

El futuro del negocio lo veo sencillo. El único problema que hay es la fibra de carbono, que no lleva soldaduras, por el resto, usemos el material que usemos, necesitará que lo soldemos. Cada día queremos tener más soldaduras, porque es la forma en la que menos propiedades del material perdemos y por lo tanto es muy buena solución mecánicamente. En el lado de los precios, es inmejorable, cualquier solución alternativa suele ser mucho más cara, de forma que todo lo que puedas soldar, se evita el poner tornillos o equivalentes. Si llega el hidrógeno, habrá soldadura, que el coche es eléctrico, también habrá soldaduras. Y si va volando, tendrá que ir soldado seguramente. Por lo tanto, como sector, lo veo extraordinariamente seguro.

La gráfica de cotización es la parte mala de esta entrada, es un auténtico cohete. No hay forma de pillar esta empresa barata, la verdad es que es de las empresas que menos oportunidades de compra da, y no queda otra que seguir esperando, porque tengo muy claro que estos precios no voy a pagar. En estos momentos cotiza sobre PER 30 y vamos, esto es algo que no voy a pagar porque me parece excesivo. Podría cerrar los ojos y como capricho pagar 20 o incluso 25 ya que es una empresa que está haciendo las cosas muy bien, pero estos precios de verdad que no pago. No hay mucho que pueda decir aquí, paciencia, no hay más.

Resumiendo un poco todo, hoy estamos ante una empresa excelente, que está haciendo las cosas bien. Nos presenta unas cuentas que me gustan, que han soportado bien el virus del demonio. El balance está bien, podría estar mejor y de todo puede que sea la parte que veo un poco más floja, pero sé que una parte de la culpa es de las recompras que hace la empresa de sus propias acciones. La empresa paga pocos dividendos, pero son predecibles y crecientes, de forma que no es un gran problema. El sector me parece muy pero que muy bueno y sus productos son extremadamente necesarios, teniendo la competencia problemas ocultos para entrar a vender. Por si esto fuera poco, tenemos una directiva que me gusta mucho lo que hacen, creo no podría decir ni una coma a cómo llevan la empresa. Con todo esto, el tamaño no es grande y esto hace que uno se preocupa un poco, pero ya tampoco es pequeña. Para una cartera ElDividendo, hasta un 5% y a oro neutro. Hoy hemos encontrado una empresa de las que me gustan, de las que nadie conoce ni habla, de las que no son el alma de la fiesta, pero que son opciones excelentes a la hora de tener en cartera y despreocuparse de ellas, con la total certeza de que, en la fecha acordada, habrá un ingreso en la cuenta del bróker con el dividendo de la empresa en cuestión, esto es algo complicado de verdad, y este tipo de empresas es en las que me gusta estar invertido. Esto ha sido todo por hoy, hemos tenido la suerte de conocer una empresa excelente, una opción a tener vigilada siempre, que espero que os haya gustado. Sin más, un saludo a todos y muchas gracias por la visita.

12 comments to “Lincoln Electric”

Parece una empresa super sólida y como tú dices, menos cíclica de lo que pudiese parecer. De las típica para poner en watchlist a la espera de alguna caída masiva tipo marzo.

Hola Obagi:

En la lista está, a ver si nos da ocasión y podemos pillarla algún día.

Un saludo

Gorka

Buena empresa, sobre el futuro quien sabe yo creo que la soldadura seguira existiendo por que la fibra de carbono tendra su nicho pero no puede abarcar todo lo que se hace con acero, ademas de que tiene una vida util mas corta.

No me imagino barcos portacontenedores en fibra de carbono.

Pero teniendo empresas como 3M o sika, henkel tambien en cartera tendriamos cubierto el tema de los ahdesivos, por que es si que es cierto que en muchos casos estan sustituyendo a la soldaduras

Hola Karlos:

Una empresa muy interesantes. La fibra tiene unos lugares en los que estar y tiene unas limitaciones. No veo a día de hoy alternativa en casi ninguna aplicación a la soldadura.

Un saludo

Gorka

Buenas tardes Gorka, me ha gustado mucho esta empresa, una pena los precios. He leído en varios análisis tuyos lo del coeficiente de habilidad de los directivos pero no se que es ni cuales son sus rangos. Espero que vaya todo bien y que pises pronto tierra para estar con los tuyos. Un fuerte abrazo

Hola Jesús:

No hay rangos para el coeficiente de habilidad, pero empíricamente me guste que ronde 10 o lo supere. Es una fórmula que en su día programé mirando cómo afecta el beneficio no distribuido en el beneficio futuro de la empresa.

Pues la verdad es que todo se me ha complicado de sobremanera y bueno, espero haber comenzado ya el camino de vuelta a casa, me he quedado medio aislado.

Un saludo

Gorka

Buenos días Gorka

Lo primero agradecerte todo el trabajo, ayuda mucho a todos aquellos que nos estamos iniciando.

Aprovecho este comentario para sugerirte tratar un tema en algún video de youtube. En ocasiones has comentado aparte de acciones que posees ETF’s. Creo que sería un buen tema hablar de ETF’s, que ventajas tienen, que inconvenientes, donde comprarlos y un largo etcétera.

Ya me dices.

Hola Jsepvet:

Creo que la respuesta llega un poco tarde porque estaba todo ya programado, de forma que supongo que ya habrás visto los videos de los ETFs. Espero que te hayan gustado y sobre todo, sirvan para que muchas personas que no invierten activamente, por lo menos tengan el conocimiento para invertir de forma pasiva.

Un saludo y gracias por tus palabras.

Gorka

Gracias por el análisis. Una empresa muy solida pero efectivamente a PER 30… el precio se va de las manos jeje

Habra que estar atentos.

Gracias.

Hola Álvaro:

Bueno, esto es habitual, primero localizamos la empresa y luego es simplemente esperar a que nos de una oportunidad de comrpa. A más empresas en el radar, más probabilidades de comprar. Ahora toca lo peor, paciencia.

Un saludo

Gorka

La verdad es que tiene muy buena pinta, una pena el precio que esta disparado con un PER mayor de 30, habrá que apuntársela por si da opciones cuando el Bull and bear llegue a 8 hay que tener la caña preparada.

Hola Naruto:

Pues cierto, una pena el precio, pero esto se suele solucionar con paciencia.

Un saludo

Gorka