Randstad

Hola compañeros,

Para empezar el 2019 nos vamos a quedar en la vieja Europa para ver una empresa de esas que uno se encuentra por casualidad revisando índices, una empresa desconocida y que pasa desapercibida, de hecho, una empresa que no siquiera conocía ya que es un holding de marcas que trabajar de forma independiente. Hoy nos vamos de nuevo al sector del empleo para ver una empresa competidora de otras que ya hemos visto con anterioridad, hoy nos vamos hasta Holanda para ver a Randstad.

Randstad se crearía en 1.960 por Fritz Goldschmeding, en 1.964 adoptaría el nombre actual y tres años después ya tendría presencia en 4 países diferentes. A partir de este momento la empresa comenzaría a comprar otras empresas para expandirse tanto en geografía como en negocios a lo largo del mundo, para convertirse este año pasado en líder mundial de recursos humano adelantando a Adecco.

Sobre el negocio del que hoy estamos hablando ya hemos hablado mucho, es un sector que a la izquierda no le gusta, pero que ofrece muchos servicios que son necesarios. Precisamente hoy me gusta un poco más esta empresa que otras competidoras anglosajonas debido a una cosa, el socialismo europeo que es donde esta empresa opera principalmente. Nos guste o no, el proteccionismo excesivo que cuenta el empleo en ciertos países de Europa crea un efecto directo en el empleo, las empresas se piensan mucho más el contratar personas a plantilla o hacer contratos fijos. Por un lado, están los problemas del despido en caso de que sea necesario. En segundo lugar, como en Europa el empleo escasea mucho más que en USA (por poner un ejemplo) la presión de sindicatos y demás corruptela es mayor a la hora de hacer las contrataciones, de forma que muchas empresas han de usar estos servicios, porque facilitan mucho las cosas. Si miramos empresas grandes y que operen en diversos países, veremos que las contrataciones directas en España son menores, se ve a golpe de ojo, no hay que hacer grandes números para llegar a estas conclusiones, pero lo que sí que se debiera de hacer, es pensar un poco, para determinar las razones por las que se llega a este punto. En definitiva, a mí todo esto es algo que me da igual, no me dedico a ello, pero lo que tengo claro es que cualquier empresa de este tipo tiene mejor negocio en países proteccionistas que en países liberales. Solo hay una excepción, la parte buena del negocio, la de recruitment, que esa es mucho mejor en los países liberales.

En general todos nos pensamos que el negocio de las ETTs tiene mejores márgenes que la realidad, amparado por el hecho de que la empresa cobra a su cliente casi el doble de lo que el trabajador cobra en su nómina. Pero la realidad de esto es que no es así. La ETT tiene que pagar impuestos y las cargas sociales del trabajador, así como hacer las nóminas y todo el papeleo habitual. Todo esto no es barato. Además la ETT pasa una serie de filtros a los trabajadores, lo cual genera más costes. La realidad la vemos en las cuentas de cualquiera de estas empresas donde vemos que no se gana tanto dinero, que la realidad nunca supera el 5% de lo que se cobra, algo que está muy por debajo de lo que la sociedad y la izquierda se piensa. Podríamos hablar hojas y hojas sobre el sector, pero creo que no merece la pena, sobre todo cuando en el último año es la tercera empresa que vemos sobre lo mismo. De forma que nos vamos con el análisis que es lo más interesantes de la empresa. Para realizarlo me he basado en los informes del 2.017 y lo que tenía publicado cuando hice en análisis del 2.018. Creo que lo más importante es lo siguiente:

- El año va positivo y todo indica que se va a acabar con muy buenos números.

- Miedo en los inversores a una recesión que pueda pasar la factura de un mal año.

- En general todos los mercados se muestran positivos.

- Se ve claro el parón en Francia y Alemania.

- Crecimiento histórico del 6%

En cuanto al tamaño de la empresa estamos hablando de una empresa de €7 billones que es un tamaño muy bueno para invertir. Para hacernos una idea ha tenido 669.000 contratos temporales, 212.000 contratos fijos, 13.000 personas en formación y está presente en 39 países. Durante este ejercicio se ha convertido en líder mundial de recursos humanos. Vemos claro que estos datos nos dejan una empresa estupenda en la que invertir si atendemos al tamaño.

El balance de esta empresa es un poco complicado, por el tema de los corrientes ya que en este negocio hay mucho capital circulante. Hemos de pagar a muchos empleados temporales y tendremos muchos pagarés de empresas que nos contratan los servicios. Por lo general no suele haber muchos problemas de pagos por una razón, las empresas antes de dejar de pagar suelen despedir a los temporales, con lo cual suele ser bastante extraño que se deje de pagar a trabajadores de ETT. En concreto nos encontramos con una relación de corrientes de 1,1 pero que si la corregimos un poco sería de 1,3. Son rangos bajos pero como ya nos podemos imaginar, las empresas en las que circula mucho capital tienen este tipo de rangos. No es algo que me preocupe, si bien no es lo que más me gusta de la empresa, pero lo puedo dar por aceptable. En cuanto a los fondos propios quedan en el 43% un rango bueno para esta empresa. Hoy estamos ante una empresa que se dedica a comprar otras empresas como parte de su crecimiento y por lo tanto ya nos podemos imaginar que el fondo de comercio va a ser alto. En este caso está en el 31% un rango mucho más bajo de lo que me esperaba y es debido a la agresividad extrema con la que deprecian los intangibles y los fondos de comercio, sobre todo en los años en los que la contratación no va demasiado bien. Esto es lo que hay que hacer, primero para pagar menos impuestos y segundo para que el balance represente la realidad de la empresa. Si no lo hacemos, corremos el riesgo de tener una empresa llena de humo. Todo debe de tener sus rangos, y en este caso quizás sea excesivo en ocasiones, pero lo prefiero así que al revés. Todos sabemos que Holanda suele ser un país bastante flexible en cuanto a políticas impositivas ser refiere. Para la deuda neta tenemos como 0,5 veces el EBIT y si la miramos con los pasivos no corrientes queda la unidad. Son rangos muy buenos y que hay que tener muy en cuenta cuando hablamos de este tipo de negocios, ya que el ciclo les puede afectar ligeramente, mucho menos de lo que nos pensamos, pero les afecta. El balance en general está bien y no plantea ningún problema a la hora de invertir en esta empresa.

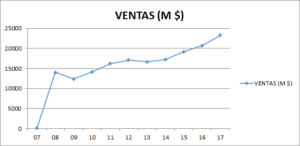

Las ventas de la empresa crecen mucho, por orgánico en un lado y por la compras de empresas de la competencia y zonas del negocio en el que no estaban por otro. En términos de orgánico creo que nos podemos esperar un crecimiento que vaya con el crecimiento mundial, a lo que habrá que ir sumando lo que vayan comprando vía adquisiciones en otros países o negocios en los que no sean pioneros y quieran entrar. La empresa se organiza como un holding de marcas y dentro de las cuales cada cual se organiza un poco como le da la gana sin tener mucho que ver las unas con las otras. Este es el modelo de empresa que me gusta, mucho más que el contrario donde se integra a las empresas en el grupo cambiando nombres y dirección. La empresa trabaja en 4 segmentos que quedan de la siguiente forma:

- Staffing, que es lo que todos entendemos por una ETT de toda la vida, como en la que un servidor trabajó durante 6 años. Representa un 52% de las ventas y en mi opinión es la parte mala del negocio.

- Servicios dentro de empresa, que se asemeja a una contrata para cosas muy particulares y en general en administración. Representa el 22% de las ventas y no es un buen negocio.

- Profesionales, la parte conocida como recruitment que es la mejor parte del negocio. Aquí se dedican a personas determinadas y generalmente con cargo y sueldos altos, personal que escasea y es donde se puede cobrar de verdad. Representa el 20% del negocio.

- Global Bussines, que no he logrado entender muy bien, pero entiendo que es personal para trabajar fuera del país en el que se contrata, en empresas del lugar. Representa el 6%

Si miramos los países en los que la empresa trabaja el reparto nos queda de la siguiente forma:

- USA 18%

- Holanda 14%

- Francia 15%

- Alemania 10%

- Bélgica – Luxemburgo 7%

- Iberia 6%

- Italia 6%

- Resto Europa 9%

- Resto del mundo 9%

- Global Bussines 6%

Creo que lo más destacables es que n

o hay dependencia de ninguna zona y sobre todo, hay mucho margen para crecer en países en vías de desarrollo y zonas de Asia donde se puede crecer mucho y donde todo esto está por llegar. Ya están entrando y los datos que nos llegan desde allí son de doble dígito, de forma que es una zona muy buena que explotar. En Europa, lamentablemente, esta empresa tendrá bastante trabajo dado que se están haciendo las cosas muy mal y los empresarios tienen muchos más problemas de lo habitual para contratar. Nuevo decretazo del presidente ocupa, lo único que va a hacer penalizando los contratos cortos es que se cubran esas bajas con horas extra y generar más paro, lo sabe un idiota, pero parece que su gabinete no se entera de nada. Es obvio, pero parece que no se quieren enterar. Eso y perder puntos de competitividad. El trabajo temporal de un día tiene que existir, pero no es para padres de familia, es para estudiantes y gente que está empezando, como empecé yo y como empezamos muchos. En mi caso este decreto hubiera sido como una bomba de relojería, ya que hubiera hundido todo el dinero que gané y la experiencia laboral que conseguí para mis 24 años, cuando ya empecé a trabajar soportado por titulaciones universitarias. Es un problema para esta empresa, pero para quién es mucho más problema es para todos los que se van a quedar sin trabajo que hasta la fecha lo tenían, de mala forma y con malas condiciones, eso lo tengo que reconocer, pero lo tenían.

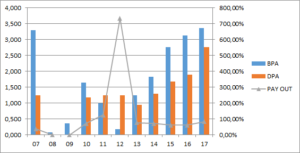

Los beneficios los he tenido que ajusta un poco porque los años que elijo no son los mejores y no nos dan una idea correcta de la empresa. Esta empresa tiene una tendencia de fondo alcista, pero mucha volatilidad porque la gente se pone muy nerviosa en este sector. Cuando las cosas van bien las ganancias suben rápido pero cuando las cosas se ponen mal, entra el miedo en el cuerpo y la gente se pone a hacer el tonto. Todos recordamos en España el 2.012, fue horrible y en términos de empleo era desolador, yo lo recuerdo perfectamente y era horrible el ambiente que se mascaba. Esto se nota a flor de piel en estas empresas. La realidad de las ventas y las cuentas nos dice que no es para tanto. Pero genera mucha volatilidad en la cotización y en los resultados porque la empresa se pone a depreciar todo lo que puede, son años en los que los flujos de caja no se parecen demasiado a los beneficios y cuando esto sucede hay que ajustar y mirar las cuentas con lupa. Lo que se puede decir mirando esto es que se está creciendo en torno al 5% en BPA anual, algo medio y algo que es razonablemente bueno. Me atrevería a decir que la cosa es algo mejor, pero dada la volatilidad y los ajustes que hay que hacer prefiero dejarlo ahí.

Los dividendos de la empresa han sido raros. Hubo recorte y cancelación durante dos ejercicios. Es algo normal ya que se pusieron a reestructurar la empresa, pero si miramos los flujos de caja veremos que no era algo preocupante. Los flujos de caja son el apartado más importante de la contabilidad de una empresa. Si miramos la cuenta de resultados vemos el presente, con el balance vemos el pasado y en los flujos de caja es donde vamos a poder ver parte del futuro. Si descargamos el ejercicio 2.009 veremos unos flujos de caja que nos llamarán mucho la atención porque principalmente son de una empresa totalmente sana. La empresa hace una compra importante y lógicamente es un momento de tensión, pero si vemos el dinero que pasa por la caja veremos que no hay ningún problema. La empresa suspende dividendos, hace una depreciación del fondo de comercio escandalosa hasta para alguien de mi estilo y vemos la cotización caer desde máximos de 60€ a mínimos de 15€ para una empresa en la que no pasa nada. Alguien de dentro tuvo que hacer mucho dinero, pero mucho dinero de verdad, porque estas acciones a 15€ que se pudieron comprar casi 1 año son un auténtico regalo. Este es el pánico en estado puro, lo que hace un poco de contabilidad y una suspensión de dividendos en el momento adecuado… La empresa tiene como norma pagar el 50% del beneficio descontando las amortizaciones extra, un rango adecuado. La empresa paga dividendos una sola vea al año en el mes de abril . Para el caso de Holanda, según mis tablas tenemos una doble retención del 15%, lo cual hace que no tengamos ningún problema para recuperarla, algo muy importante y positivo, que al final se traduce en dinerito en nuestros bolsillos.

En cuestión de márgenes es un negocio especial. Tenemos un ROE del 15% y un margen neto del 3%. Cuando esta empresa supera el 3% de margen significa que estamos en la parte alta del ciclo y por lo tanto en cualquier momento se pueden producir problemas. Cuando vemos un margen neto que ronda el 1% significa que estamos en la parte baja, pero todo esto es muy variable porque esta directiva es muy agresiva ante la menor excusa para depreciar de forma importante el fondo de comercio y todo lo que se pueda depreciar para no pagar impuestos. Lo suyo sería hacer ajustes para ver un margen neto ajustado, ya que es un poco injusto meter en la ecuación el coste de trabajadores que no trabajan para la empresa sino que son externos, al igual que en el caso de su competidor americano, esto es algo especial y no debiéramos de fijarnos tanto en ello y mucho más en el ROE, porque como digo, son excepciones al análisis de empresas y hemos de comprenderlas como son. He hecho esos ajustes para esta empresa y estaríamos sobre un margen neto del 18% más o menos, pero sin lugar a dudas superior al 10% que es la barrera que me gusta marcar. Por lo tanto en este punto lo vero adecuado para la inversión, pero hemos de recordar que tiene un componente cíclico que puede afectar a estos márgenes.

El PER ronda 10 en estos momentos, algo que no me parece caro para nada. No es que esté regalada, pero no es caro para un negocio que crece. El valor contable queda en 23€, un valor que no tiene mucha importancia dado el negocio. No hay mucho que contar en este punto.

La directiva me parece buena y seria. Son personas que llevan muchos años en el negocio y lo ha hecho bien. Si miramos el coeficiente de habilidad queda muy bajo por los años que he tomado como referencia y por lo tanto no es un valor justo. Creo que algo que rondaría 10 sería algo más acorde a la realidad. No me gustó en exceso la supresión del dividendo durante dos ejercicios, pero hay que reconocer que dio pie a comprar muy barato y ganar dinero de forma muy fácil. En general luego han pagado algún dividendo especial que podría compensar esos no pagados y he de reconocer que no dañaron para nada a los accionistas de toda la vida, que teniendo en cuenta mi forma de inversión es de las cosas que más miro. Creo que se puede estar tranquilo con esta gente al mando y han hecho un buen trabajo.

La Gráfica de las Lamentaciones no nos da mucha información por las peculiaridades del negocio. Pero nos dice muy claro que el negocio es mejor de lo que parece debido a la estabilidad del margen bruto. Por otro lado vemos que la directiva nunca pone en peligro la empresa por temas de deuda, con lo cual los dos puntos más graves están fuera de peligro.

Si miramos el gráfico lo que vemos tiene un nombre y es volatilidad. Este tipo de empresas hacen que ganar dinero pueda ser sencillo y estresante. Si miramos las cuentas de la empresa veremos que nunca hubo grandes preocupaciones como inversores a largo plazo, sin embargo, sí que hubo caídas muy fuertes. Este es un escenario excelente para inversores a largo plazo que saben lo que hacen y que sabe mirar al mercado a los ojos. Lo mejor en estos casos es mirar la media móvil de las 1.000 sesiones, para empezar a comprar una vez se ha taladrado, para empresas como ésta comprar en los apoyos no es malo, pero se le puede exigir mucho más debido al exceso de volatilidad. En general para este tipo de empresas lo mejor es comprar cuando la empresa está por debajo de mi querida línea morada y cuando esta línea comienza a mirar hacia abajo, lo cual nos indica que ya la cosa está bastante deprimida. Suele ser bueno exigir que las tres medias móviles miren hacia abajo para empezar a compra. En estos casos hay que estar muy atento. Lo malo de estas empresas es que muchas veces cuando están realmente baratas, tenemos muchas otras también muy baratas y muy buenas y nuestro dinero es finito, de forma que tenemos que elegir entre unas y otras; muchas veces dejamos estas empresas pasar en función de otras mejores como puede ser MMM o JNJ, no lo critico porque es algo que pasa muy habitualmente y debemos de tener cuidado con ello.

Resumiendo un poco todo, hoy presentamos una empresa europea del sector del trabajo, un sector que me gusta mucho; es una franja del mercado muy de mi estilo. Es sector no me plantea problemas, las cuentas de la empresa están muy bien y la deuda que es lo que más me podría preocupar no es grande. Dentro de este sector el mayor problema de deuda viene de compras de otras empresas, en este caso lo hacen con dinero que se genera y un poco de deuda, pero nunca he visto poner en peligro las cuentas de la empresa. Los márgenes son especiales para este tipo de empresa, quizás fuera demasiado exigente con Manpower, pero en general me ha gustado más ésta y me he sentido mucho más cómodo con ella. No veo ningún problema de inversión para un inversor de mi estilo. Para una cartera ElDividendo hasta un 6% en oro rojo. Lo coloco aquí porque los márgenes hay que ajustarlos ya que el negocio es diferente, hay que entender cómo funcionan las cosas aquí. Y por otra cosa, esta empresa no es para todos los públicos, esto quizás no sea lo mejor para los que acaban si andan justos de dinero; esto es para quién es capaz de mirar a los ojos al mercado y mostrarle que tiene lo que hay que tener, que hace falta mucho más que una fuerte corrección para asustarle, porque ya habéis visto la gráfica, de quitar el hipo muchas veces. No es una empresa adecuada para los que empiezan, ni siquiera si la compran muy barata, porque sentirán una gran satisfacción en la primera subida, pero asustará la primera bajada, y creedme, las dos cosas van a llegar. Esta empresa es para inversores ya forjados y que vayan comprando poco a poco. Una empresa muy de mi estilo, en la que creo que se puede ganar dinero fácilmente y sobre todo, cobrar muchos dividendos, por eso la presento y la meto en la lista dorada.

Hoy se han despertado viejos sentimientos en mí. Los sentimientos del tiempo, de cómo avanza, pasa y cambia la vida. He de reconocer que llevo unos meses en cierto modo “avinagrado” conmigo mismo. En una conversación con un compañero de trabajo, me vinieron a la cabeza la cantidad de superiores y profesores escoria humana que había sufrido. He estado muchos días dándole vueltas a la cabeza, pensando en ello, en cómo se puede llegar a ser una mierda humana de ese calibre. Sin embargo hoy, no sé muy bien la razón, he recordado mucho de mi pasado, en general positivo. En breve hará 20 años que comencé a trabajar; tenía 18 años; era semana santa, antes de cumplir los 19, cuando fui dado de alta por primera vez; me robaron la mitad de la cotización de esa semana que trabajé. Tras unos meses empezaría a trabajar en una ETT competencia de ésta que hoy presento, que me mandaría a más 10 empresas diferentes, con contratos de días e incluso de horas y estaría allí durante 5 años, los años que usaría para sacar mis dos carreras. A partir de ahí comenzaría mi carrera profesional que sería de unos 12 años en varias empresas diferentes, empezando por las peores hasta llegar a una de las mejores, y sobre todo, hasta sentarme en el sillón de mi despacho desde donde escribo ahora mismo a altas horas de la noche tras una jornada de sábado que se ha alargado bastante más de lo que debiera. El sillón del poder que lo llamo yo irónicamente con mis compañeros, al puesto más alto que mi titulación permite, a partir de aquí lo que hay son puestos de dirección de verdad y de confianza; yo puedo decir que llegué y llegué pronto. Recuerdo muy bien aquella mañana de julio cuando sonó el teléfono de casa para ver si podía ir a trabajar a una fábrica en menos de dos horas, recuerdo que comí cuatro cosas que pillé de la nevera, preparé ropa vieja y marché andando a toda velocidad porque no tenía ni coche para ir, tuve que caminar más de una hora para llegar. Y la ilusión de empezar a trabajar en algo. Mi trabajo era el más mierda de toda la fábrica, hasta los temporales tenían antigüedad y a mi me tocaba la mierda que no quería nadie, que para eso era el nuevo. Y a ese día siguieron muchos más, en ésa y en otras fábricas. Los trabajos, pues fueron en general razonablemente pagados, pero una mierda, los estercoleros que los fijos no querían hacer, las semanas de fiestas de Bilbao para empezar a trabajar a las 6 de la mañana todos los días de la semana, limpiezas de montañas de mierda en semana santa a ritmo algunas veces de 12 horas al día, veranos para cubrir vacaciones, y mi gran generadora de caja, limpiar todos los fines de semana la granalladora, una máquina asquerosa y llena de mierda, tan caliente que te quemabas entero hasta 4 horas después de empezar. El martes todavía salía granalla y mierda de mis narices, el viernes estabas ya limpio y el sábado o el domingo volvía a lo mismo. Saqué dinero de aquella máquina, pero mira que tragué mierda…Conocí mucho anormal en esos años, pero hoy esta empresa me ha hecho recordar algo dulce, algo bonito, también aprendí mucho de todo aquello, conocí a muy buenas personas y profesionales; me forjé a mi mismo en el mundo laboral. Sé que todos estos trabajos son una mierda, que se cobra más bien poco y si se cobra medio decente es en base a que te quitan solo un 2% de IRPF, qué me va a contar el payaso de Iglesias o el ocupa de Sánchez, qué cojones sabrán ellos de trabajos de mierda. Yo he pasado desde el último mono, el que menos pintaba en una fábrica aquel 18 de julio del 2.000 a las 13:40, al sillón del poder. Y he pasado por todos y cada uno de los puestos que hay en el camino, obrero, encargado, trabajador especializado, ingeniero, oficial… hasta estuve de mozo de almacén y trabajador de calidad. No me gusta mucho hablar de todo esto, hay gente que no le gusta escuchar estas historias, pero hoy la cuento para animar a todos los que están donde yo estaba hace casi 20 años, en la mierda, en lo más abajo. De ahí se puede salir, se puede subir, se puede mejorar. Si ese 18 de julio alguien me hubiera enseñado lo que hoy soy, seguramente no me lo creería. Hoy ha sido un día de parar y mirar atrás, muchas veces es necesario hacerlo. Mi mujer, que me conocería un tiempo después, me lo recordó hace muy poco. Me vino muy bien el recordatorio, muchas veces hay que descansar un poco, sentarse, ver y disfrutar el camino recorrido. Como he dicho, han sido muchos los sentimientos despertados al analizar esta empresa, al hacerlo en la soledad y el aislamiento, al recordar, revivir viejas imágenes y sentimientos, recuerdos que por una parte quedan tan lejos y por otra tan cerca. Estuve tantas horas en aquella fábrica, en aquella granalladora, tragué tanta mierda y aguanté a tanto anormal y sin embargo, guardo y siempre les guardaré un especial afecto a esa fábrica que desgraciadamente ya cerró. Y así me despido de esta estupenda empresa de la que ya soy accionista, a la espera de mi último ascenso, el que me haga ser el dueño de mi propia empresa, el puesto que me queda y el que más ansío; el puesto que ni siquiera sé si llegaré a ver.

15 comments to “Randstad”

Hola Gorka, llegarás sin duda. Lo sabes de sobra. Y con honores.

Voy a dejar de leerte porque me pones full gas y voy para adentro con todo el armamento. Comprada a 38.46. Sobre el 1.5% de mi cartera.

Un saludo y gracias.

Hola Oscar,

No dejes de leer, lo que hay que hacer es leer todo. Cuidado con la empresa, es muy volátil, puede que ese 1,5% sea excesivo de una entrada. Fíjate la gráfica, puede que haya todavía una caída de un 35% adicional, y entonces si se ha cargado más de lo que se debiera de haber cargado, nos podemos quedar con cara de tontos… a mí ya me ha pasado…

Busca tu zona de confort, por otro lado paga un buen dividendo, nunca estorban en cartera este tipo de empresas..

Un saludo y gracias por tus palabras.

Gorka

Lo de no leer era de broma jaja. El 1.5% está asumido. Si se pone más golosa pues otro tiro y cerramos posición..Gracias.

Hola Gorka, este análisis me ha gustado especialmente por dos motivos. El primero porque ya llevaba esta empresa en cartera, comprada hace años a 18 euretes si no recuerdo mal, es de mis mejores vacas lecheras; y segundo por tu visión particular del concepto del esfuerzo, que se parece bastante a la mía. Eso me reconforta, pues pensaba que no quedaba gente así.

Me parece una empresa que todo inversor novato debería llevar en cartera, no ya como inversión, sino como cura de espanto ante vaivenes y oscilaciones del mercado, y ante el miedo a perder y la codicia de ganar. Por no hablar de que es ideal para aprender el tema de la doble retención de empresas extranjeras, y la forma de solicitarlo en la declaración de la renta; así como la paciencia eterna esperando un dividendo que sólo reparte una vez al año. Yo he estado tentado de venderla muchas veces, pero al final creo que ya le he cogido hasta cariño.

Me he enrollado y realmente quería preguntarte por BME, que veo que has comprado unas poquitas. Sigue perdiendo cuota de mercado y el plan que tiene la directiva de crecer al 10% es como un sueño de hadas. Yo tambien las llevo, compradas a 29 euros o así. Tambien me pregunto si entrar de nuevo y promediar unas pocas más. Imagino que de seguir así nos van a hacer la OPA en breve, pero dejando OPAs aparte; ¿no crees que, de ser ciertos los planes de crecimiento de la directiva, no les va a quedar más remedio que suspender el dividendo para realizar adquisiciones? Creo que ese va a ser entonces el momento de promediar. ¿Qué opinas?

Hola Divi,

Me alegro que te haya gustado la entrada doblemente. Parece que hiciste una gran compra en el pasado, a esos precios tienes que estar muy pero que muy contento. El esfuerzo es un valor que está olvidado en esta sociedad y en el sistema educativo que tenemos, pero que a largo plazo, como las grandes inversiones, genera sus frutos. A ambas cosas se las tacha de suerte. Suerte es que te toque el euromillón. Que se hagan buenas inversiones o se progrese en el mundo laboral, puede tener un componente de suerte, pero desde luego también hay otra componente de trabajo y esfuerzo, que es muy importante.

Veo que sois muchos los que seguís mis movimientos. Te explico un poco esa compra. En casa tenemos las inversiones «consolidadas» y esa compa ha sido de mi mujer (yo también he estado de acuerdo con ella), pero yo no he comprado ninguna más, mantengo las que tengo que son bastantes dicho sea de paso y la mayoría son muy viejas, compradas por debajo de 20€, una inversión que casi he recuperado con los dividendos cobrados. Dudo que haya grandes problemas con ella y en mi opinión el mayor enemigo es Sánchez y su gobierno de usurpadores. Cambiaron en la última junta de accionistas unos estatutos para emitir acciones y endeudarse, por lo que me da que los tiros van más por pedir dinero, emitir alguna acción y comprar otra empresa que por ser opada, pero bueno aquí puede pasar cualquier cosa. La pérdida de cuota de mercado tendrá un límite y luego los nuevos productos y servicios que están ofreciendo van cubriendo en parte ese hueco. Y digo yo que algún día la bolsa en España volverá a subir, ya que los bajos precios y un volumen escuálido le están haciendo mucho daño. Yo no pago más de 24,5€ por ella con este entorno.

Un saludo y muchas gracias por tus palabras.

Gorka

Gracias de nuevo por tu respuesta amigo. Yo sinceramente no creo que la bolsa española vaya a subir a medio plazo, sin embargo sí creo que Europa tenderá más a parecerse a los Estados Unidos, en el sentido de que a la gente nos nos va a quedar más remedio que estar invertidos en bolsa para no ir perdiendo poder adquisitivo. La mentalidad de la gente de que la bolsa es un casino, debería ir poco a poco cambiando, y a esto creo que va a ayudar y mucho la inversión mediante ETFs. Quizás en algún momento haya un repunte gordo de la inflación y ahí se empiecen a ver las cosas de otra manera.

Por ese motivo y no por otro me mantengo en BME. No me gustan las empresas todopoderosas, es decir; o te endeudas, o repartes dividendo. Ambas cosas a la vez hay que ser muy fino para hacerlas, ya que te pueden venir mal dadas y convertirte en una Telefonica cualquiera. No creo que un IBEX basado en bancos y Repsol nos vaya a hacer despegar. Como tú dices, la pérdida de cuota se estabilizará en algún momento, igual que el borreguismo financiero de nuestros compatriotas.

Hola Divi:

Pues aquí voy a discrepar un poco. En Europa la gente está muy acomodada, y el estar acomodado es antónimo de la inversión en bolsa. El acomodado deja todo los que sea riesgos y trabajo extra para otros. Además el tema político y fiscal está cada vez peor, cada día es menos atractivo invertir en Europa.

Para el caso de España está claro que el IBEX depende mucho de bancos, eléctricas, constructoras e Inditex. Los bancos van a mejorar mucho en el momento que los tipos suban, les están haciendo mucho daño actualmente, no por el negocio, sino por cómo está montado todo el chiringuito. Cuando suban, mejorarán mucho los resultados y se verá en las cotizaciones. Lo que pasa es que el hecho de que no se vea fin al dinero regalado les ha provocado problemas, pero los resultados van bien. Otro problema es que no limpiaron balance a lo bestia y sigue habiendo mierda en los balances de los bancos. Yo por beneficios no veo que el IBEX valga menos de 10.500, pero es lo que hay con el panorama fiscal y político que tenemos, si puedes invertir en otro sitio con menos riesgo no lo haces en España, salvo bajos precios. Y quienes se llevan la carga son las empresas que dependen de los políticos en España. Esa supongo que será la razón de mejor comportamiento de Iberdrola o alguna otra.

Y todo esto afecta negativamente a BME, pero bueno, las cosas ya cambiarán. Antes o después habrá elecciones, se cambiará el gobierno, los tipos subirán y podemos ver unos cuantos años seguidos de subida. Solo lo dirá el tiempo.

Un saludo y gracias por el debate.

Gorka

Hola de nuevo Gorka, me alegro de que discrepes porque así nos enriquecemos mutuamente.

La cuestión es que todo el mundo descuenta una subida de tipos, pero personalmente cada día la veo más lejos, y de menos magnitud. ¿No crees que esto se va pareciendo cada vez más a Japón? Es cierto que la gente está acomodada, pero ese acomodo ha sido a base de un estado del bienestar basado en emitir deuda pública (y no hablo sólo de España, sino de Europa en general). Esto no es sostenible. No podemos basar nuestro modelo económico en un sistema en el que nos conformamos con que nos vaya llegando sólo para pagar los intereses, y el capital ya iremos viendo. Pero bueno ,es mi punto de vista, y no soy ningún experto en macro. Todo lo contrario, me fío menos de las previsiones del BCE, que de la cajera del super cuando me dice que este año han vendido todos los roscones mucho antes de lo previsto. Además, mucho más acomodados están en USA y van a toda máquina, pero allí al menos tienen unidad económica y fiscal de verdad (no como nosotros y el paripé del euro) y la burocracia no es tan desesperante. Sin duda Indochina nos va a comer a todos.

Por cierto, me alegra que saques Iberdrola a colación, ya que voy bastante cargadito. Y todo por ver la factura de la electricidad de un vecino mío que se compró hace poco un Renault Zoe eléctrico. El tío paga el triple de consumo de electricidad y además tan contento. Creo que la disrupción tecnológica del veh. eléctrico ya está en marcha, pero bueno eso es otro tema.

Me voy a la cama que mañana ya es día de currele. Gracias por compartir tu sabiduría amigo.

Hola Divi,

En Europa la subida de tipos se hará sí o sí, lo que pasa es que como estuvimos lentos pues ahora se ha retrasado todo, es lo que pasa cuando se tiene un presidente del BCE medio retrasado como el que teníamos y que es uno de los máximos responsables de lo que pasó. Pero eso ya son otras cosas. Además hay un nuevo actor macro que todo el mundo está despreciando. Hasta ahora podías tener dólares, euros, alguna divisa por ahí, y como única alternativa tenías el oro. Pero acaban de aparecer las criptomonedas que pueden ser una alternativa que proteja contra la inflación, quitando a los político las exclusiva de la inflación. Esto está verde y no se sabe por dónde puede ir, pero cuidado porque puede cambiar el panorama mundial.

Sobre lo que dices de Indochina pues creo que tomarán su parte en la economía, pero dudo que vayan a ser la panacea por una razón, corrupción y falta de libertad. En general da asco vivir allí y para que una economía funcione no puede dar asco vivir allí.

Iberdrola es una empresa que está mal catalogada en España y que la gente no mira con atención en sus cuentas y sobre todo en sus inversiones. A parte de esto, mi impresión es que deprecia mucho más de la realidad y por lo tanto el BPA es bastante mayor de lo que publica. Hice un cálculo con los datos que dicen los «expertos» para valorar empresas y ajustado me sale que vale como 10-12€, pero en fin, son solo cálculos. Yo me quedo con las acciones y redondeo hacia arriba.

Un saludo y gracias por las ideas.

Gorka

Hola Gorka,

Coincido plenamente con Óscar y DIvi, la entrada de hoy es sublime, primero por la parte técnica como siempre y segundo por la parte personal que me ha sorprendido. Te leo hace un año y no te conozco pero tío, hoy me has conquistado! Estoy complétamente de acuerdo contigo y con tu visión del esfuerzo. La gente se ha acomodado mucho y pretenden que le vengan las cosas regaladas y si no, le echan la culpa al entorno de sus miserias. Me ha encantado tu historia personal con la dichosa granalladora y créeme que te entiendo. Yo no limpié mierda nunca pero hijo de autónoma con negocio propio empecé a hacer mis pinitos con 6 años (sí seis) despachando revistas (siempre me gustó el dinero y se me daban bien los números). Años más tarde mamá y papá se divorcian con lo que hay que ayudar a mamá en el negocio y a cuidar de los 3 hermanos. Luego papá monta restaurante y desde los 14 también hay que ayudar porque además, será quien pague la carrera. De modo que se acabaron los fines de semana, navidades, festivos, veranos, etc…Freganchín como decimos en Canarias, pinche, ayudante de barra, camarero….y todo ello sin poder ponerme enfermo porque mi padre simplemente «no me lo permitía». Durante muchos años pensé que era el más desgraciado de todos mis amigos, deseaba que mis padres trabajasen en una oficina para no tener la obligación de ayudarles, pero no era así. Sin embargo, años después y mirando para atrás y donde estoy hoy, es cuando he valorado todas y cada una de esas circunstancias, mis circunstancias, que son las que han hecho que sea el Dani que soy hoy en día. Tus circunstancias Gorka, son las que hacen que puedas tener esa visión retrospectiva magnífica así que no las perdamos nunca de vista.

Un fuerte abrazo

Hola Dani,

Lo primero muchas gracias por tus palabras, lo segundo muchas gracias por tu historia. Al final uno se tiene que forjar en la vida laboral y en la vida general y todas estas experiencias, como dices, se ven en el futuro. Solo los que conocéis el sector de la hostelería sabéis lo duro que es, la mayor parte de la gente no sabe lo que son las jornadas que os pegáis. Al final somos una suma de experiencias que nos ha dado la vida, es lo que hay. Al final la mayor parte de las ocasiones tenemos lo que hemos ido sembrando. La suerte ayuda, yo la he tenido de mi favor los últimos tiempos, lo reconozco, pero hay que estar ahí para saberla coger.

Un saludo y muchas gracias por la historia.

Gorka

Grande Gorka. Esfuerzo y constancia son algunas de las claves del éxito (para mí las más importantes y las que semanalmente intento transmitir a mis alumnos de FP). También destacaría el pundonor, las ganas de mejorar, el «esto lo saco adelante por mis coj…»

Gracias por compartir tu historia, algunas partes de la misma son de muchos o alguno de nosotros.

Hola Marítimo,

Muchas gracias a ti por participar y por tratar de inculcar esos valores a los estudiantes, desgraciadamente cuando yo estudie la tónica general era la contraria; también tuve muy buenos profesores.

Todos los que andamos por estos lugares tenemos una historia, de lo contrario no andaríamos por aquí.

Un saludo y gracias por participar.

Gorka

Que entradón amigo, me ha encantado, sobretodo la parte social, porque de la técnica yo ando flojito, y lo mismo me da que pongas 10 que 100, je,je,je, voy a seguir sin enterarme. Me quedo con que la empresa te gusta, y como tú eres uno de mis «Popes» inversores, pues ahora a mi también me gusta, je,je,je.

Pero lo social, eso es lo que a mi me gusta de todos estos blogs. Que sepamos que ahí al otro lado hay personas normales y no robots, o androides.

Yo también tengo mi cuota de trabajo mierdoso, dos veces al mes (mínimo), y es limpiar calderas de gasoil y tragar hollín y ponerse más negro que los cojones de un grillo…pero son horas extras, y eso es dinero que ayuda a malinvertirlo en mis acciones y fondos.

También guardo con «cariño» aparte de mi mili en Regulares en Melilla, mis dos veranos enteritos de sol a sol en una plantación extremeña de pepinillos de esos pequeños que tanto consumís en el País Vasco, en forma de encurtidos. Ese fue mi premio por sacarme el FP II de electricidad en junio y aprobarlo todo. Mientras mis colegas se pasaban el veranito con las novias en casa y de juerga…yo perdido en un campo a kilómetros de mi Plasencia, de lunes a domingo desde que salía el sol hasta que se ponía… muy duro, el que haya trabajado en el campo sabe de lo que hablo. Por eso el campo ya no lo quiere nadie.

De chico también hice mis pinitos en las vacaciones navideñas de coger aceitunas…

Lo dicho, que me ha encantado tu entrada…como siempre.

Saludos

Hola Pobre Pecador,

Me alegro mucho que te haya encantado tanto la entrada como la empresa. Eso de «Popes» no será para tanto, aquí vamos un poco a nuestra bola y nos salimos de las empresas habituales.

Pues no hay otra que el camino del esfuerzo para lograr los objetivos y eso de malinvertir, bueno, no voy a hacer muchos comentarios porque tengo la impresión de que la rentabilidad de tu cartera no es tan mala como nos la vendes.

Muy dura la vida del campo, la gente de ciudad no lo sabe muy bien. En el campo no hay domingos ni festivos, cuando hay trabajo hay que hacerlo porque en unos días quizás ya no puedas hacer nada.

Un saludo y muchas gracias por pasarte.

Gorka