Becton Dickinson

Hola compañeros, ya que hemos iniciado nuestro viaje por EEUU nos vamos a quedar allí un artículo más para analizar una empresa de picos y palas que pertenece a un sector muy poco habitual y además controvertido. Hoy es el turno de un fabricante de tecnología médica, Becton Dickinson.

Becton Dickinson (BD) es una compañía multinacional norteamericana líder en la tecnología médica que desarrolla, fabrica y vende, dispositivos médicos, sistemas de instrumentación y reactivos. Su estrategia de crecimiento se centra en tres segmentos:

- BD Medical: Dispositivos médicos en inyección e infusión.

- BD Diagnostics: Proveedor de productos para recogida segura y transporte de especímenes de análisis, así como instrumental y reactivos.

- BD Biosciences: Líder en herramientas de investigación y diagnóstico, especialmente en análisis celular.

La historia de esta empresa se remonta a más de un siglo, en concreto, BD se fundó en 1.897 en New Jersey por Maxwell W. Becton y Fairleigh S. Dickinson, dos

hombre emprendedores que se conocieron en un viaje de negocios. En ese mismo año BD hizo su primera venta, una jeringuilla de cristal por 2,50$; en 1.898 adquirió su primera patente y en 1.899 introdujo su logo en todos sus productos como indicador de una calidad superior. En 1.904 compra Philadelphia Surgical Company, a la que seguirán otras compras, y que permitieron expandir la capacidad de producción y gama de productos. Dos años más tarde, tendría la primera factoría en EEUU en producción de jeringuillas y termómetros. En 1.947, Joseph Kleiner desarrollaría el Vacutainer, sistema para sacar sangre por vacío y que todavía podemos verlo hoy cuando nos toca análisis anuales en la empresa. Entre 1.948 y 1.970, BD sería liderada por los hijos de los fundadores. Años en los que la empresa se expandió rápidamente por EEUU y comenzaría a internacionalizarse por el

mundo. Esta etapa estaría marcada por el comienzo de una importante innovación en productos. A partir de 1.973 amplía mucho el catálogo de productos y métodos, cosa que ha seguido haciendo hasta nuestros días y que dejan muy claro en sus presentaciones que seguirán haciendo en el futuro.

Bueno, larga la historia de esta fantástica empresa, catalogada con 4 estrellas por morningstar a pesar de sus altísimos precios, y que fabrica lo que a mi me gusta, picos y palas. Poco importa la vacuna que te pongas o la razón por la que estés en el hospital, usarán sus productos para el análisis, el diagnóstico y el tratamiento de lo que puedas sufrir. Además en muchos de sus productos hay fuertes barreras de entrada y no solo vía patente, sino por experiencia y liderazgo. Es muy fácil copiar un coche o un motor; es muy difícil hacerlos tan buenos y fiables como Toyota o BMW. La experiencia y liderazgo tiene un precio y eso se paga y se pagará. Mucho más importante es lo que aquí sucede. Ningún hospital que se precie quiere una máquina de analizar que no funciona o funciona cuando quiere; ni un respirador autónomo que se para o funciona mal, mucho menos en medio de una operación a corazón abierto. De forma que el prestigio y la experiencia valen y mucho cuando hablamos de este negocio.

Como negocio me parece muy bueno. Por mucho que le pese a los socialistas y comunistas que parece ser, no tienen otra idea que crear pobreza y miseria para

ganar votos, el mundo está mejorando y más rápido de lo que a muchos le parece, a pesar del durísimo momento que nos está tocando vivir en España y otros países los

últimos 5 años. El aumento de la clase media en el mundo está siendo enorme. Y este enorme aumento, es el que será muy pronto el principal consumidor de este tipo de productos. Gracias a Dios, muchas de estas personas que hoy se mueren y sufren terribles dolores por falta de elementos de diagnóstico y tratamiento, en pocas décadas tendrá acceso a un sistema sanitario mejor y este sistema es el que llenará las arcas de esta empresa, que ya está situada en la práctica totalidad de los países del mundo. Sé que hay muchos sectores que odian a este tipo de empresas y además después del discurso tratan de darme discursos morales. Pues quizás tengan algo de razón, no voy a negarlo, pero mis ojos hanvisto (no me lo ha tenido que contar nadie ni lo he visto en un reportaje de la tv) hacer malabarismos para comprar vitaminas y conseguir transportarlas a Cuba para el hijo de un compañero de trabajo (que era cubano y su familia estaba allí). Y asaltar botiquines en Venezuela, buscando productos caducados para poder llevarlos, porque no había nada. En ambos casos no era un problema de dinero, era un problema de control sobre las empresas que como no pueden ganar dinero y se tienen que someter a las normas de ignorantes que no saben ni lo que hacen ni lo que dicen, hacen que los negocios dejen de ser rentables y las empresas dejen de producir. Y por no hablar de la corrupción y los chantajes a los que mucha de esta población están sometidos. El resultado es socialista y comunista ejemplar, las personas de poder y partido, tienen lo que quieren y necesitan; todos la clase trabajadora, media y pequeños emprendedores; miseria repartida y a partes iguales. De esta moralidad es de la que quiero yo hablar cada vez que se habla de estas empresas. Un poco de justicia y respeto para todos los inversores que arriesgan su dinero para mejorara nuestras vidas y sobre todo para todos sus trabajadores que día a día se dejan la pasión y dedicación de sus vidas en buscar y rebuscar soluciones e innovaciones que nos hacen la vida más larga y cómoda. A todos estos les pregunto, dónde estaríamos sin penicilina, sin prótesis, sin anti inflamatorios. Yo no quiero sufrir dolores y estar desdentado, a mi me gustan los diagnósticos, los tratamientos y los implantes dentales. Y si a todos ellos no les gusta, pues se pueden ir Venezuela y probar una temporada. Pero que hagan el favor de antes de insultar y acusar a estas empresas, mirar su cuerpo a ver si lleva implantes dentales, han sufrido asma, operaciones o se han operado de la vista.Que recuerden y analicen cómo estarían sin estos avances antes de cargar contra estas empresas, que ganan dinero de la misma forma que todos ellos se apuntan a los sueldos públicos y las subvenciones.

Dejando de lado los temas éticos, hay que mencionar que la empresa está inmersa en un proceso de compra de otra empresa (CareFusion) bastante grande, teniendo en cuenta las ventas, de mitad de tamaño, lo cual es algo que cuesta digerir, a pesar de pagar solo una parte en efectivo y la otra en acciones que supongo serán de

nueva emisión. No he encontrado tanta información como me hubiera gustado, pero de todas formas he concluido el análisis por la gran calidad de ambas empresas y sus negocios. No me gustas estas operaciones porque habitualmente se dicen muchas cosas para justificar precios altos de compra. La operación me gusta porque las empresas encajan muy bien tanto en productos como en diversificación geográfica, y por lo tanto creo que será algo positivo, la duda es como salen de parados los actuales accionistas. Yo no la llevo en cartera y ya adelanto que dudo mucho que la compre hasta que vea o precios más bajos o un ejercicio conjunto, porque las estimaciones que dan, pues bueno, son solo estimaciones. De todas formas este es uno de esos negocios en los que se puede pagar un precio un poco más alto por su exquisitez.

MIrando sus resultados 2014, lo publicado del 2015 y el resumen de la compra, creo que los puntos más importantes son los siguientes:

- Resultados muy flojos en 2.015, pero si los miramos de forma conjunta son buenos y en la línea de lo esperado.

- Las ventas bajan en internacional excepto los emergentes y suben en EEUU.

- La empresa tiene buenos márgenes para un negocio estupendo.

- La inestabilidad por la compra se espera que continúe hasta inicios de 2.016, pero se espera un buen futuro; tampoco pueden decir otra cosa después de comprar una empresa.

- Tienen unos proyectos de lanzamiento de nuevos productos espectaculares, tanto por tamaño como por calidad.

Como ya he dicho, el momento del análisis no es demasiado bueno porque todos los

datos los debemos de coger con pinzas, las directivas siempre son muy optimistas en las adquisiciones y a veces la cruda realidad les saca los colores unos años después. De todas formas el negocio me gusta y en el momento que tenga datos más fiables y que me gusten más haré una actualización para este artículo, que prioritariamente ha sido para dar a conocer a una empresa no muy conocida y que tiene un negocio que se puede adaptar muy bien a nuestra política.

El tamaño de la empresa a día de hoy (cosa que aumentará bastante tras la adquisición de Carefusion) es de $29 Billones. Me parece un tamaño pequeño en el ámbito en el que se mueve, pero que la hace muy ágil y que les permitirá ir hacia los negocios realmente buenos. Para un inversor como nosotros es un tamaño que nos ofrece una suficiente seguridad.

Los fondos propios de la empresa son del 41% aproximadamente, pero todos estos datos deberán ser actualizados tras la compra. Me parece un buen rango, y si se hace pagando una parte en efectivo y otra en acciones, no creo que este dato se vea afectado de una forma excesiva. La relación de los activos corrientes y los pasivos corrientes es de 2,74, excelente y sino me equivoco la mejor de todas las analizadas. La deuda total de la empresa es de unos $10 billones, pero he visto que ha subido mucho en el último ejercicio y me imagino que será debido a la dicha  compra. Por lo tanto hasta no ver los números de la empresa completa es difícil pronunciarse. La empresa tiene un EBITDA de $2,2 billones, pero que tras la compra

compra. Por lo tanto hasta no ver los números de la empresa completa es difícil pronunciarse. La empresa tiene un EBITDA de $2,2 billones, pero que tras la compra

pasaría a ser de unos $3,3 billones. Podemos decir que la deuda es un poco alta, pero dado que el empresa genera caja, podrá reducirla de una forma bastante cómoda. No creo que vaya a ser un gran problema y además me gustaría ver los datos completos de un ejercicio conjunto.

La empresa tiene un historial de beneficios estupendo, de hecho desde 2.004 los ha triplicado, lo cual es música celestial para mis oídos. Es difícil seguir a este ritmo, pero creo que en los próximos 10 los vuelva a duplicar.

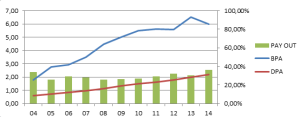

Hablando de dividendos, me quedo sin habla, 42 años seguidos aumentando los  dividendos que se dice pronto. Cómo me gustaría tener un listín de teléfonos lleno de empresas como ésta para analizar, es gloria bendita. Mantiene un pay out muy bajo, entre el 25% – 40%, cosa muy normal para una empresa que apuesta de forma rotunda por la innovación, la investigación y la compra de empresas que aporten valor y experiencia. Un ejemplo, la última adquisición. Para todo este tipo de operaciones hace falta dinero, y si se entrega a los accionistas no se tiene en caja para expandir mercado y productos. Veo muy correcto este dividendo, hace que los accionistas tengan unos golosos recuerdos de que lo son y deja margen para seguir creciendo, que es la mejor forma de controlar la factura de los impuestos. En caso de que no se sepa que hacer, recompras, que por lo que he visto ya las han hecho en algunaocasión. No han sido grandes y me imagino que habrá sido por alguna razón, pero siempre es mejor esto que tirar el dinero. El valor contable está bajo, 25,50$ algo que es muy usual en este negocio. No es algo raro en este tipo de negocios. No lo tengo en cuenta, dado que no tiene demasiada importancia para esta empresa.

dividendos que se dice pronto. Cómo me gustaría tener un listín de teléfonos lleno de empresas como ésta para analizar, es gloria bendita. Mantiene un pay out muy bajo, entre el 25% – 40%, cosa muy normal para una empresa que apuesta de forma rotunda por la innovación, la investigación y la compra de empresas que aporten valor y experiencia. Un ejemplo, la última adquisición. Para todo este tipo de operaciones hace falta dinero, y si se entrega a los accionistas no se tiene en caja para expandir mercado y productos. Veo muy correcto este dividendo, hace que los accionistas tengan unos golosos recuerdos de que lo son y deja margen para seguir creciendo, que es la mejor forma de controlar la factura de los impuestos. En caso de que no se sepa que hacer, recompras, que por lo que he visto ya las han hecho en algunaocasión. No han sido grandes y me imagino que habrá sido por alguna razón, pero siempre es mejor esto que tirar el dinero. El valor contable está bajo, 25,50$ algo que es muy usual en este negocio. No es algo raro en este tipo de negocios. No lo tengo en cuenta, dado que no tiene demasiada importancia para esta empresa.

Llegamos al PER y llegan los problemas, a fecha de hoy supera el 25. No podía tenerlo todo y sucede lo de siempre, lo bueno hay que pagarlo. Me parece muy cara a estos precios, pero siempre prefiero pagar una factura alta en un fantástico restaurante con una atención ejemplar, que tirar el dinero en la tasca de unos matasanos. No hayotra, el que la quiera la tendrá que pagar, o esperar a ver si hay suerte y se produce un recorte muy fuerte en el mercado americano. Los que la compraron en 2.012, tendrán una sonrisa descomunal, porque entre la subida de la cotización y la bajada del euro, me imagino que estarán cerca de triplicar. Mi más sincera enhorabuenaa todos ellos, pillasteis una joya.

Si miro al gráfico se me quita el hipo, muy lejos de la media 1.000, pero por arriba, y

con mercado lateral en lo que va de año, me imagino que por el tema de la compra. Nadie de los que la tienen está en pérdidas, y nadie querrá vender esta joya barata. Muchos laquieren comprar, pero no a estos precios. Mercado muy complicado para esta empresa. Veo un pequeño soporte en los 139$ y 136$, pero nada del otro mundo, si los pierde por la razón que fuera puede empezar una caída fuerte hasta los infiernos del 115$, donde todavía seguiría un poco cara. Dudo mucho que esto vaya a suceder. Por arriba, resistencia fuerte sobre $145 y máximo histórico en 149, si lo rompe se irá al cielo. Mientras no quede claro el tema de la compra, creo que veremos un mercado

lateral, pero esto es bolsa; nunca hay filtraciones y por eso los días antes de las buenas noticias siempre hay tanto movimiento. Hay muchas bolsas de cristal en el parqué. Como ya he dicho, tengo muchas dudas a estos precios, la empresa me gusta con locura, sus precios no. Ya veremos los que hago, me queda un disparo y esta es una de las candidatas. Quiero calidad, porque sustos ya me he llevado demasiados en los últimos años, a partir de ahora tranquilidad y buenos dividendos.

En cuanto a su futuro poco puedo decir que no haya dicho ya. Creo que junto con la alimentación y la educación van a ser de los clave. Hay otros muchos muy buenos, pero hay mucha gente saliendo de la pobreza, y una de las primeras cosas que harán será comer mejor y de más calidad, tratar de vivir mejor y más años, que sus hijos tengan vacunas, revisiones médicas, los dientes sanos y una buena educación, que desgraciadamente ellos no pudieron tener. Siempre fue así, y me temo que así seguirá siendo. Si llega, pues viajarán, tendrán buenos coches, y grandes casas, pero antes de todo ello irá lo primero, alimentación, salud y educación.

Resumiendo un poco, creo que BD es una gran empresa, está dirigida de una forma estupenda y un futuro prometedor. El problema, solo es el precio, así que hay dos opciones, esperar y rezar a ver si la pillamos un poco más baja o rascarnos el bolsillo para una primera entrada y en caso de que baje ponderar a la baja. Desgraciadamente yo la sigo viendo bastante cara. Cuando más vueltas le doy más me gusta la empresa y más cara la veo, pero aquí nunca se sabe. Creo que las dos o tres próxmimas décadas van a ser muy buenas para esta empresa principalmente en dos campos. El primero será debido al aumento de esta clase media. La segunda razón es que al aumentar la esperanza de vida en los países desarrollados, inevitablemente aparecerán más enfermedades y más tratamientos que seguirán llenando las arcas de esta empresa. Todos los avances en materia de cáncer, tendrán o no mayor éxito, pero usarán los medios de detección y material de esta empresa, de forma que el aumento de mercado será doble. Esto es algo que es muy difícil de encontrar en otros negocios y lo hace muy interesante. Para una cartera del dividendo me parece una empresa apta, pero como digo, ha de comprarse a un precio razonable, este sinceramente, no me lo parece. Puede ser el momento de una entrada pequeña para una cartera ya formada, pero desde luego no es momento de carga fuerte, como mucho un PER 20 podría se algo razonable para este negocio. Para una cartera de tamaño hasta el 5% dado su bajo dividendo y alto precio. En momentos de cercanía a la media 1.000 sesiones es momento de carga sin dudarlo. Para principiantes puede ser una buena opción, dado que con los

años la rentabilidad sobre el pago inicial aumentará. No es algo recomendable para personas cerca de época cercana a la jubilación y de las que tengamos que rescatar dividendos, esta es una empresa para largo plazo y dejarla crecer y cobrar dividendos modestos al principio mientras la vemos crecer y expandirse.

Hoy para despedirme diré que este tipo de empresas, las de los picos y las palas, son empresas muy tanquilas y que muchas veces pueden pasar desapercibidas al gran público, pero que nos pueden resultar muy interesantes para un tipo de carteras del dividendo. Son empresas que pueden sufrir un mercado lateral largo, pero que en el momento en el que el mercado reconozca su valor, veremos ver escaladas bastante verticales, como hemos podido ver en algunas en el mercado español o en el gráfico de BD. Este tipo de empresas, en mi humilde opinión, deben de ser las principales candidatas en épocas en las que la bolsa está barata, porque en momentos en que los mercados estén en precios normales o altos, sus precios no suelen ser atractivos y nos minimizan la rentabilidad de la inversión. En los picos y las palas no nos vamos a encontrar a la próxima Google o Apple. Pero desde luego tampoco nos vamos a encontrar debacles como la de Bankia, Sacyr y tantas otras que hemos visto en los últimos años. Un saludo a todos y mucha suerte a todos en vuestras inversiones y a esperar, que nos llega el mes más calentito de año para los recolectores de dividendos. Mucha suerte a todos.