J&J

Hola compañeros:

Continuando mi particular rally por USA, hoy voy a analizar un clásico de todos los amantes de los dividendos y que es de presencia obligada en una cartera que tenga años y se haya dedicado a coger los mejores dividendos del mundo. Controvertida por una parte, fantástica por otra. Yo sinceramente, creo que es de lo mejor que he visto; espero que lo siga siendo durante muchos, muchos años más y pase a estar dentro de mi cartera, estas empresas nunca molestan. Hoy le toca a Johnson & Johnson (J&J). J&J es una multinacional americana terriblemente conocida

por todos y en todo el mundo. Sus productos abarcan una amplia gama, desde el champú de los niños que todos hemos usado, hasta medicamentos contra el cáncer, pasando por prótesis o las lentillas que a muchos nos mejoran la calidad de vida, día a día. No podría situarla en un sector en concreto, dado que la empresa tiene tres pilares de negocio y no casan entre ellos. Consumo, farmacia y aparatos médicos. Lo que sí que me casa es que los tres me gustan, consumo para facturar, farmacia para innovar e investigar y los aparatos médicos son picos y palas de última generación. Para hacernos una idea de la potencia de lo que hablamos, la empresa emplea a 126.500 empleados, repartidos en 265 factorías distribuidas en 60 países.

Edward Mead Johnson, inspirado en un discurso de antisepsia de Joseph Lister, se unió en 1885 a los hermanos James Wood Johnson y Robert Wood Johnson para crear una línea de vendajes quirúrgicos “listos para usar”. La empresa produce sus primeros productos desde 1886 y se formó como corporación en 1887. Robert Wood Johnson fue el primer presidente de la compañía. Trabajó para mejorar las prácticas sanitarias en el siglo XIX, y prestó su nombre a un hospital en New Brunswick, Nueva Jersey. A su muerte en 1910, fue sucedido en la presidencia por su hermano James Wood Johnson hasta 1932, y luego por su hijo, Robert Wood Johnson II. El nombre Johnson & Johnson proviene, como puede verse, de los apellidos de los fundadores de la empresa.

Antes de comenzar con el análisis tengo que decir un par de cosas de la empresa. Lo primero es lo bien que me he sentido analizándola, diría que ha sido uno de los análisis más sencillos y placenteros que he realizado. Todo lo que necesitaba lo he encontrado con suma facilidad y claridad. La realidad es que ha sido un verdadero placer hacerlo. Me temía algo horrible y difícil, dado que no soy demasiado entendido en el sector, y el enorme tamaño de la empresa. Pues la realidad ha sido la opuesta, todo claro y sencillo. Largo ha sido, claro, hay mucho de lo que hablar en los informes, pero la sensación que me ha dado ha sido

buenísima. Ojala todos me lo pusieran tan sencillo y placentero. Lo segundo es su credo. Aquí he de reconocer que me han dejado sin palabras. Os invito a todos a que lo leáis, lo penséis y lo analicéis en profundidad. Lo teneis aquí. Tras leerlo varias veces, solo se me ocurre que quiero ser cliente (no paciente, por razones obvias) de esta empresa, me encantaría ser su empleado y estoy deseoso por ser accionista. Un equipo directivo que se compromete así, es lo que busco. Si lo que leo, lo veo en sus productos, lo intuyo en sus empleados y sus cuentas por encima hablan el mismo idioma, no tengo que seguir haciendo nada, eso es lo que busco. He seguido (por supuesto) pero estoy seguro de que podría haber comprado un buen paquete de acciones sin mirar la cotización y dudo que me arrepintiera nunca. Este relato sobre las bases en las que se debe apoyar la empresa, lo redactó hace más de 70 años el general Robert Wood Johnson, hijo del fundador y primer presidente de la empresa. Voy a poner lo que me ha parecido más significativo:

- La primera preocupación de la empresa son sus clientes, sus opiniones y no sólo el producto que les ofrecen, sino que además sea a un precio razonable.

- Lo segundo son sus trabajadores, quieren los mejores y más motivados. Pero ponen los medios reales para que así sea (a ver si aprendemos en España de una vez).

- Lo tercero es la sociedad y el mundo. Saben muy bien que si la sociedad mejora, todos mejoramos y además ellos venden mucho más. Menos sufrimiento y necesidades y de paso, más ventas, simplemente perfecto.

- Y lo cuarto son los accionistas, a los que se les deja muy claro que puede haber proyectos que salgan mal, que el beneficio ha de ser sólido, y que para ello hay que invertir, lanzar nuevos productos, gastar en innovación; y en épocas de vacas gordas ahorrar para épocas malas.

Creo que poco más podemos decir después de esta presentación de su primer presidente, y que además todos los siguientes lo han seguido. Fácil y sencillo, por lo tanto perfecto.

La empresa se está centrando actualmente en algunas líneas de su producto, como pueden ser la gama para personas más mayores y dentro de la farmacia, en la oncología. Por el momento ya son líderes en muchos de los mercados en los que operan, y la entrada en los emergentes está siendo importante. De hecho su presidente lo menciona de una forma muy directa en la carta a los accionistas del informe 2.014. Con todo ello han logrado un crecimiento medio del 8% en los últimos 20 años, que no es ninguna maravilla para el libro de los records, pero que es algo fantástico para todos los que compraron hace 20 años. Si sumamos dividendos y plusvalías, pocos fondos que nos ofrecen en el banco lo igualan (de los que nos ofrece el corbatilla de turno, seguramente ninguno, pero lo vamos a dejar en un quizás).

Sus ventas son globales, 79% países desarrollados y 21% emergentes. Esto nos dará una alegría en pocos años. Norteamérica significa el 47% de ventas. Por secciones tenemos que farmacia lidera (43.5%), le sigue aparatos médicos (37%) y la tercera es la división de consumo (19.5%). Curioso que quien más lo hace conocido en el mundo entero, sea el que menos aporta a la facturación. Hagámonos una idea, en esta empresa vemos muchas veces solo la parte flotante del iceberg, pero no por ello deja de existir la parte sumergida. Los pilares de crecimiento son el control de gastos, aumento del público con potencial consumidor, consolidación de productos entre los clientes y la innovación. Esto trae consecuencias directas, como

Sus ventas son globales, 79% países desarrollados y 21% emergentes. Esto nos dará una alegría en pocos años. Norteamérica significa el 47% de ventas. Por secciones tenemos que farmacia lidera (43.5%), le sigue aparatos médicos (37%) y la tercera es la división de consumo (19.5%). Curioso que quien más lo hace conocido en el mundo entero, sea el que menos aporta a la facturación. Hagámonos una idea, en esta empresa vemos muchas veces solo la parte flotante del iceberg, pero no por ello deja de existir la parte sumergida. Los pilares de crecimiento son el control de gastos, aumento del público con potencial consumidor, consolidación de productos entre los clientes y la innovación. Esto trae consecuencias directas, como

la enorme ventaja competitiva que tienen sus productos, productos que entran de forma muy profunda en los mercados y para quedarse, una llegada muy rápida al consumidor final y una estructura interna muy eficiente y efectiva. Esta empresa tiene un tamaño enorme y sin embargo y a pesar de la dificultad que entraña,

muestra una estructura fácil y dinámica. Es simplemente genial. Mis más sinceras felicitaciones a los que diseñaron el entramado y estructura de la empresa, porque la han clavado. Nunca pensé que algo tan grande, diverso y complicado, pudiera hacerse tan simple y dinámico. Esto es un elefante que se mueve como un ratón.

Para realizar el análisis me he basado en los informes publicados por la empresa (excelentes, dicho sea de paso) y poco más porque no lo he necesitado. Lo que me parece más importante del 2.014 y sus previsiones para 2.015 son los siguientes datos:

- Buenos resultados 2.014, pero estancamiento, incluso reducción para 2.015. El efecto divisa está haciendo mucho daño. Hay alguna desinversión que afectará un poco. También parece que habrá nuevas líneas de productos. Ojo que esto nos puede dar oportunidad de compra.

- Esperan mejorar el estado de cuentas en 2.015. Ya es bueno ahora, de forma que ni tendrían que hacerlo.

- La expansión parece que se va a centrar en algunos segmentos y sobre todo en productos vista a futuro. Aparatos médicos y líneas para personas bastante mayores serán zonas a las que se destinara inversión.

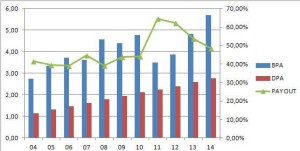

- El BPA no bajara mucho debido a las recompras.

- Problemas en Venezuela (sin comentarios hoy, me duele la cabeza solo con ver el nombre de los bolivarianos; siempre igual y en rojo).

- Emisiones de deuda muy barata, lo cual siempre ayuda en las cuentas. De todas formas, luego veremos que esta empresa tiene unas cuentas muy sanas y este punto afectará mucho menos que en otras empresas.

Como futuro, lo veo garantizado, la mayoría de sus productos tienen una fuerte penetración en el mercado y están ahí para quedarse. Mucho tema en farmacia y aparatos médicos, mercado con mucho futuro. La división de consumo también tiene un futuro prometedor. Ojo puesto en los emergentes, grandísimos clientes en potencia para los próximos 20 años.

Por capitalización es un monstruo; sobre los $275 Billones. Esto ya son palabras mayores, y para lograr un aumento en el beneficio de algo tan grande hay que vender mucho más. Creo que lo conseguirá. También es cierto que en temas de emisión de deuda esto ayuda bastante y en la economía de escala también. A pesar de ello, para estos tamaños es fundamental la compra al menos en precios

razonables.

Los recursos propios representan el 53.2%, muy alto, algo que me gusta mucho. Lo dicen en el credo y lo cumplen con los datos, los accionistas por encima de los bancos, los activos están basados en una enorme cantidad de recursos propios. Como a mí me gusta. Por otro lado la relación de los activos corrientes con los pasivos corrientes es de 2.37; la más alta de las que he analizado por el momento. Esto a pesar de la enorme seguridad que tienen de sus productos. Muy bien. Muchos podrían opinar que es excesivo tener tanto dinero en tesorería ($14 Billones más o menos a cierre de 2.014), pero esto es algo que ya deja muy claro el credo de la empresa, ésta no es una empresa que se echa las manos a la cabeza por una crisis, aquí el crecimiento y el estado de cuentas es sano. Muy bien.

Los márgenes de beneficio en J&J son muy buenos. Sí que es cierto que los sectores en los que opera ayudan y que el sólido estado financiero también. Pero no siempre uno se encuentra con un ROE de 22.7, o un margen neto del 21.96%. Esto es la garantía de futuros dividendos.

La deuda es muy baja, no llega ni a superar el EBITDA, vamos que comparado con lo que estoy habituado a ver, es insignificante. El calendario de deuda es cómodo y de libro, más o menos todos los años unos vencimientos similares. Viendo los corrientes, la tesorería y este calendario, no hay ninguna razón que nos haga pensar que esta empresa puede tener apuros de deuda en los próximos 5 años, simplemente impresionante. Aquí diré que me parece que esta empresa emite muchos bonos convertibles, porque todos los años recompra acciones y por el contrario el número total de las mismas no baja de una forma apreciable (ha bajado, pero no todo lo que debiera), de forma que por otro lado se deben estar emitiendo y en grandes cantidades. Quizás se me haya pasado en los informes, la verdad es que no es un tema que me dé quebraderos de cabeza, me parece razonable esa forma de emitir deuda, siempre que se recompren y no dañen ni las cuentas, ni los dividendos.

Como ya he dicho el beneficio medio crece al 8% que está muy bien, y creo que es algo razonable, consistente y duradero. No hablamos de cifras astronómicas, aquí no tenemos la próxima Microsoft ni Apple. Pero aquí tenemos una vaca lechera de primera categoría, que nos va a alegrar muchos días con sus beneficios crecientes y al final acabaran convertidos en dividendos. Puede que pase unos años malos por las divisas, a pesar de ello, creo que entre las recompras de acciones (con bajadas en la cotización pueden aumentar) y el impacto de los emergentes, tengamos unos mejores datos de los que esperamos en un principio. De todas formas, esta es la típica empresa en la que estás muy tranquilo viendo un mercado lateral de 7 años (como ya ha sucedido antes), cargando poco a poco, cobrando dividendos y esperado el subidón, que antes o después llegara. Aquí sí que se ve claro quién lleva bañador cuando baja la marea.

Los dividendos, sólo un dato. Lleva 52 años consecutivos aumentándolos. Qué más puedo decir. Muy poco más. Pay – Out de entre el 65 – 40% dependiendo el año. Esta empresa modifica este dato y ajusta aumentado todos los años el dividendo. Con las cuentas que tiene, los productos que tienen y desarrollan, y el equipo humano que trabaja todos los días en su nombre, no veo ningún peligro para mis amados dividendos. De hecho en 2.014 se han recomprado acciones de una forma especialmente agresiva. Me parece correcto para un PER sobre 17 (como anda ahora) es la mejor forma de retribuir al accionista de siempre, al que no se marcha y viene, a los que se quedan toda la vida y que al final, pues son los que hacen posible que haya empresas con estas cuentas y este credo. La sonrisa la tendremos en marzo, junio, septiembre y diciembre, en la línea de las empresas USA. Estas son unas acciones para toda la vida.

Los dividendos, sólo un dato. Lleva 52 años consecutivos aumentándolos. Qué más puedo decir. Muy poco más. Pay – Out de entre el 65 – 40% dependiendo el año. Esta empresa modifica este dato y ajusta aumentado todos los años el dividendo. Con las cuentas que tiene, los productos que tienen y desarrollan, y el equipo humano que trabaja todos los días en su nombre, no veo ningún peligro para mis amados dividendos. De hecho en 2.014 se han recomprado acciones de una forma especialmente agresiva. Me parece correcto para un PER sobre 17 (como anda ahora) es la mejor forma de retribuir al accionista de siempre, al que no se marcha y viene, a los que se quedan toda la vida y que al final, pues son los que hacen posible que haya empresas con estas cuentas y este credo. La sonrisa la tendremos en marzo, junio, septiembre y diciembre, en la línea de las empresas USA. Estas son unas acciones para toda la vida.

Para los momentos actuales nos encontramos con un PER algo superior a 17. Es un precio razonable para una gran empresa, claro, los resultados del año pasado han sido buenos y la cotización está descansando después de un rally. Puede haber buenos momentos para pequeñas compras en breve. En estos precios y con dudas, puede ser una opción, de hecho ya ha pasado a mi lista de deseos, que crece día a día. Dudo que con los problemas de divisa vaya a repetir BPA, de forma que habría que ajustar un poco este PER en función de las expectativas de 2.015.

Valor contable muy bajo, debido a su negocio, hay que multiplicarle por 4 para llegar a la cotización. Pero esto es algo que en este negocio es muy habitual. No le voy a dar la menor importancia.

Mirando el grafico vemos bastantes cosas interesantes. Lo primero que me llama la

atención es un enorme mercado lateral de casi 7 años (2.005 – 2.013) con subidas y bajadas, pero sin mayor importancia. Lo curioso del tema es que para una grandísima empresa, con un fantástico producto y un futuro espectacular, dio varias señales de compra (además a precios muy razonables, por no decir baratos) en el intervalo 2.005 – crisis bancaria. Si observamos el grafico de otras empresas analizadas, muy raramente encontramos estas oportunidades de compra. Sin embargo en este periodo lateral, su BPA aumento en un 40% aproximadamente y el resto de empresas estaban en escaladas espectaculares de cotización. Este es un ejemplo de empresa fantástica para invertir cuando todo esta caro. Y el gráfico nos lo demuestra. Si la pillas ya en la caída fuerte de 2.009, ni te cuento la alegría que tienes. Volviendo al gráfico, vemos un agotamiento tras una escalada en casi vertical, de las que te ponen los ojos como platos cuando la llevas en cartera y te saca humo por las orejas cuando la dejaste pasar por tacaño. Con las previsiones de divisa y demás problemillas, me temo un mercado lateral de dos o tres años, pero esto es bolsa y aquí nunca se sabe. Cotiza lejos de la media 1.000, pero a pesar de ello tiene un PER razonable. Si nos acercamos un poco, vemos un soporte en 97 y otro en 95. Creo que pueden ser momentos razonables para una primera entrada, no para carga fuerte, si las divisas lastran sus resultados puede haber oportunidades mejores. Y con el lastre que suponen, dudo mucho que vaya para arriba. Si pierde ambos soportes podríamos irnos a los entornos de 85, punto ya mucho más interesante. Hay que darse cuenta que la divisa lastra los dólares que la empresa gana, pero no las unidades de producto que vende ni la calidad de su negocio. Esto es pasajero. Por arriba la barrera histórica está en 109, ya veremos, lo veo difícil por el momento. Puede que estemos entrando en un mercado lateral en USA y la presunta subida de tipos asusta.

Resumiendo un poco todo, creo que estamos ante uno de los mejores clásicos de la inversión en dividendos de la historia. Una empresa fundamental para entender nuestra política, parece diseñada pensando en garantizar unos dividendos prudentes, éticos y justos. Negocio y equipo humano de primera calidad. Cuentas impecables. Trato al accionista sincero (ojo que esto no lo pongo todos los días). No será la favorita de ningún inversor de valor salvo caídas muy fuertes, pero yo no trato de competir contra ellos, ésa no es mi liga. Yo quiero mis dividendos en sus fechas y a dormir tranquilo. La dura vida del cobrador de dividendos. Para una cartera del dividendo, máxima calidad, sin ninguna duda, 10% tanto para carteras formadas como para los principiantes. A éstos voy ahora. Ésta es una empresa que los primeros años la miraréis con recelo, no sube como la espuma; si en lugar de comprar J&J hubiera comprado Gamesa tendría mucho más dinero, podéis pensar; multitud de excusas más podéis idear. Pues os voy a decir varias cosas. Si hubieras comprado Gamesa pero no en 2.012, sino en 2.007, te tirarías de los pelos y habrías pasado una época de sequía larga y oscura. Si en lugar de Gamesa, fueras más “cool”, y hubieras comprado Bankia, Edreams y una larga lista, como buen palomo, estarías bien desplumado. Mucho cuidado, compañeros, el jamón de calidad es caro, pero nunca decepciona. El barato unas veces sale bueno y otras malo; pero cuando compras mucho, suele salir malo. Éste Murphy era un poco cabroncete, así que mejor no ponerle a prueba.

Hoy me despido de todos vosotros sin mayor discurso. Ha sido un análisis muy bueno y me he sentido muy bien. Ni siquiera voy a comentar lo de Venezuela, es tan triste y lamentable que paso. Que PDVSA se quede sin nitrógeno para sus plantas me duele mucho. Las consecuencias en J&J las paga la población más humilde. Y no se paga en dólares, se paga en sufrimiento y dolor. A ver si en la próxima cumbre Iglesias – Tsipras – Maduro (y demás tropa comunista – bolivariana), discuten

cuántos dólares vale el sufrimiento de una persona sin diagnosticar una enfermedad dolorosa, un trabajador sin una prótesis de cadera o niños con enfermedades cutáneas por falta de productos de higiene. A todos vosotros, los que odiáis a esta empresa, la criticáis, la queréis nacionalizar y demás calumnias, sólo os digo una cosa. Mejor que tengáis la boca bien cerrada, hasta que al menos, podáis cumplir, no prometer, con el credo de J&J. Mejor nos iría a todos.

Es un final muy triste, para una empresa muy buena; desgraciadamente muchas veces es así. Os agradezco profundamente vuestro tiempo y os invito a que si queréis que analicemos alguna empresa en especial nos lo hagáis saber a través de nuestro email de contacto, trataremos de satisfacer vuestras curiosidades lo antes posible. Para quitar un poco de mala leche al asunto, felicitar a todos los accionistas de Abertis que hemos recibido 1×20 y los de Repsol 1×34. Imitando a nuestro primer caminante en la Luna, son pequeños pasos en el año, pero serán grades saltos al final de nuestra vida. Seguid en ello, lo lograréis. Un saludo y de nuevo, muchas gracias por visitarnos.