Unilever

Hola compañeros,

Ya estamos casi terminando la ronda por el grupo de empresas parecidas que he decidido hacer. Nos queda muy poco para las conclusiones y hoy vamos a ir hasta el viejo continente, hasta Rotterdam, una ciudad preciosa, con una gente maravillosa y donde si observamos veremos muchas más cosas de las que creemos. Yo estuve por allí de casualidad y por la liada de un profesional que dejaba mucho que desear (y que por cierto, sus gracias costaron un buen montón de pasta a los accionistas de aquella multinacional por la que aterricé hace ya 10 años y donde me emplearon de prácticas) y estuve una semana. Me encantó. La empresa cotiza también en Londres. Para comprar no sé muy bien cómo estarán los temas fiscales, y las dobles retenciones. Yo personalmente, si puedo, prefiero comprar siempre en Londres o New York, entre otras cosas por tener las cosas centralizadas. No creo que haya ningún problema en comprar en Holanda. Sin más hoy vamos a analizar Unilever.

Unilever es una multinacional holandesa dedicada a la fabricación y venta de productos de cuidado personal, para la casa, comida y refrigerados. Como las

anteriores, la empresa opera como un holding de diversas marcas muy conocidas como por ejemplo, Frigo, Dove, AXE o Signal. A finales de la década de 1890, William Hesketh Lever, fundador de Lever Brothers, escribió sus ideas para el Jabón Sunlight, su nuevo producto revolucionario que ayudó a promover la limpieza y la higiene en la Inglaterra de la época victoriana. Estaba destinado a «hacer de la limpieza algo común, fomentar la salud y ayudar a lograr la belleza personal, para que la vida sea más agradable y gratificante para las personas que utilicen nuestros productos». Esto ocurrió mucho antes de que se inventara la expresión ‘Misión Corporativa’, pero las mismas ideas siguieron siendo el eje de nuestro negocio. En esta historia, que ya atraviesa tres siglos, el éxito de Unilever se vio afectado por los principales acontecimientos contemporáneos: auge económico, depresión, guerras mundiales, cambios en los estilos de vida de los consumidores y avances en la tecnología. Y durante todos estos hechos ha ido creando productos que ayudan a las personas a sacarle más partido a la vida, reduciendo el tiempo que pasan realizando las tareas domésticas, mejorando la nutrición, permitiendo a la gente disfrutar de la comida y cuidar de su hogar, su ropa y su persona. A finales del siglo XIX las empresas que más adelante conformarían Unilever eran de las más filantrópicas de su época.

Establecieron proyectos para mejorar la situación de sus trabajadores y crearon productos con un impacto social positivo, convirtiendo la higiene y el cuidado personal en algo común y mejorando la nutrición al añadir vitaminas a alimentos que ya eran de consumo diario. A día de hoy Unilever está presente en varios países de Latinoamérica, entre ellos Argentina, Brasil, Bolivia, Chile, Colombia, El Salvador, Ecuador, Paraguay, Perú, Uruguay, Venezuela, México, República Dominicana toda la región Centroamericana y también en Estados Unidos y Canadá, y la compañía cuenta con más de 400 marcas.

Para el análisis me he basado en los datos ofrecidos por la misma empresa en su web y los de morningstar. Creo que lo más destacable es lo siguiente:

- A esta empresa en principio el efecto moneda le va a favorecer.

- Empresa con una presencia global y emplea a 172.471 personas acierre del 2.014.

- Los datos que hay de 2.015 son bastante buenos en especial en emergentes.

- Los márgenes están en máximos.

En cuanto al negocio tiene cuatro líneas en las se reparten de la siguiente forma la facturación y el beneficio (primero ventas, segundo beneficio):

- Cuidado personal 36% – 41%

- Comida 27% – 41%

- Refrigerados 19% – 11%

- Cuidados para la casa 18% – 7%

Vemos que hay una gran diferencia entre unas líneas y otras. En otras empresas estos datos son mucho más difíciles de encontrar, pero aquí se ve muy claro que los dos primeros son el motor de los beneficios de la empresa y sobre los que se tiene que centrar en la expansión por mercados emergentes. Los concentrados de sabores y caldos que venden, parece que tienen un margen mucho mayor de lo que en principio podíamos pensar. Lo congelado conlleva muchos problemas de producción, almacenamiento y logística, a lo que si sumamos una competencia bastante fuerte en el sector, nos da como resultados unos márgenes bastante más ajustados. La crisis ha hecho mella en muchos de sus productos, pero su final me parece a mí que le sentará mejor que a las otras líneas de negocio. Más turistas, mucho calor y más dinero en el bolsillo, hace que Frigo aumente de forma considerable sus ventas, a quién no le gusta un magnum en un día de calor. A mí me encanta, luego me miro la tripa y me entran remordimientos de conciencia, pero el magnum esta zampado y por supuesto facturado.

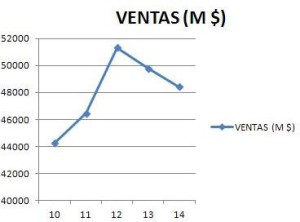

Un punto que me ha llamado la atención es la bajada del cash flow este ejercicio, parece que será algo pasajero y ya para los resultados que tenemos en 2.015 la cosa mejora. Creo que esta va a ser una de las que tienen buenos años por delante. Por capitalización la empresa está sobre 55 billones de euros. Es un buen tamaño y algo que permitirá que crezca de una forma sana. Sus productos todavía tienen mucho recorrido y pueden ir añadiendo más a una lista de muy buenos productos. Dentro del departamento de comida, pueden incluir un montón que no están y dada la velocidad de la actual sociedad en el mundo, es una línea de negocio a la que se le puede sacar mucho.

Un punto que me ha llamado la atención es la bajada del cash flow este ejercicio, parece que será algo pasajero y ya para los resultados que tenemos en 2.015 la cosa mejora. Creo que esta va a ser una de las que tienen buenos años por delante. Por capitalización la empresa está sobre 55 billones de euros. Es un buen tamaño y algo que permitirá que crezca de una forma sana. Sus productos todavía tienen mucho recorrido y pueden ir añadiendo más a una lista de muy buenos productos. Dentro del departamento de comida, pueden incluir un montón que no están y dada la velocidad de la actual sociedad en el mundo, es una línea de negocio a la que se le puede sacar mucho.

Los recursos propios de la empresa representan un 29.69%, rangos muy habituales en Europa y que se consideran aceptables, a mí me parecen un poco bajos y creo que debieran mejorarlos ligeramente, pero son aceptables. La relación de los activos corrientes con los pasivos corrientes es de 0.62, muy bajo y este sí que es un dato que se debiera de mejorar considerablemente. A pesar de que presenta una de las deudas más bajas de todas las empresas que he analizado hasta ahora, no me gusta que esto pueda poner en apuros las cuentas o los tipos a los que la empresa se tenga que financiar en un año de escasez de líquido. La deuda está en unos 8500 millones, que es aproximadamente 1.4 veces el EBITDA. Vamos es un rango muy cómodo para la empresa. Creo que con mejorar un poco la relación de corrientes sería suficiente.

Los márgenes de Unilever son buenos y alguno de sus productos como los de comida, los presentan muy buenos. El margen neto total de la empresa es de 10.7% que no está mal, hemos de tener en cuenta que hay departamentos que lo bajan bastante. La mejora en algunos aspectos haría que esto mejorara sensiblemente. El beneficio de Unilever crece a un ritmo aceptable, pero hemos de tener en cuenta que todo lo que las empresas americanas se están viendo dañadas por la divisa, Unilever se verá favorecida, de forma que en los próximos años es posible que veamos un incremento del mismo de una forma mayor a la habitual. Esperemos que así sea.

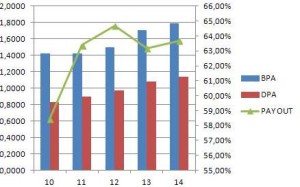

Los dividendos crecen en la misma medida que los beneficios; justo los años anteriores ha sido un poco mayor y me parece que en los próximos será un poco menor. Creo que los dividendos están seguros durante los próximos años. Como la mayor parte de las europeas, presentan un pay – out mayor que las americanas y aquí está en los entornos del 60%, algo muy habitual. No podemos decir nada en este punto. Por el contrario, esta empresa reparte dividendo cuatro veces al año, en marzo, junio, septiembre y diciembre, al más puro estilo americano. En estos momentos presenta un PER de 25, bastante alto. Aquí el problema consiste en esperar el momento de compra, que para este tipo de empresas suele venir motivado por algún problema, porque habitualmente siempre están caras. Es posible que haya demasiadas esperanzas de muy buenos beneficios en los próximos años y ello haya motivado la subida de la cotización. De todas formas si corregimos por el beneficio esperado para 2.015, este PER baja un poco. Creo que deberemos esperar para ver si hay suerte y pillamos algo más barato.

Los dividendos crecen en la misma medida que los beneficios; justo los años anteriores ha sido un poco mayor y me parece que en los próximos será un poco menor. Creo que los dividendos están seguros durante los próximos años. Como la mayor parte de las europeas, presentan un pay – out mayor que las americanas y aquí está en los entornos del 60%, algo muy habitual. No podemos decir nada en este punto. Por el contrario, esta empresa reparte dividendo cuatro veces al año, en marzo, junio, septiembre y diciembre, al más puro estilo americano. En estos momentos presenta un PER de 25, bastante alto. Aquí el problema consiste en esperar el momento de compra, que para este tipo de empresas suele venir motivado por algún problema, porque habitualmente siempre están caras. Es posible que haya demasiadas esperanzas de muy buenos beneficios en los próximos años y ello haya motivado la subida de la cotización. De todas formas si corregimos por el beneficio esperado para 2.015, este PER baja un poco. Creo que deberemos esperar para ver si hay suerte y pillamos algo más barato.

Valor contable bajo, como casi todas las del gremio, cercano a los 5 euros. Creo que si la cotización bajara a entornos aceptables de precio, como un PER 18, tendríamos una relación con el valor contable mucho más razonable. Una vez más, esto es un problema del momento y las altas cotizaciones que sufre la empresa.

Si miramos el grafico vemos varias cosas. Primero que la empresa va subiendo poco a poco y sin grandes escalones. Esto es bueno. Si nos fijamos, desde el 2.009 y con todo lo que ha sucedido desde entonces, no se ha apoyado ni una sola vez en el media móvil 1.000, punto en el que me suele gustar hacer la primera entrada en este tipo de empresas, noticia muy mala. Me parece que si la queremos, la vamos a tener que pagar. Si nos acercamos vemos una resistencia muy fuerte en 28 libras (el

grafico está en libras, el resto de números en euros), y si lo perfora se puede ir a las 26. Puede que Grecia nos dé una oportunidad, pero a 26 tampoco es ninguna ganga. Si el culebrón Grecia continua y las cosas se ponen muy feas puede irse a 22 o incluso a 20 libras. Este sí que me parece un muy buen punto, la media 1.000 está sobre 24 y puede ser un primer momento de carga y por debajo puede ser una compa ya muy interesante. En este tipo de negocios (como en casi todos) el comprar en precios competitivos es el mejor punto de salida. Pero mucho ojo, a ver cómo está el resto porque puede que haya otras en muy buenos precios también, aquí hay que tener claras las preferencias.

Resumiendo todo, esta es una buena empresa europea, con una excelente gama de productos entre sus filas. La empresa tiene las cuentas aceptablemente bien, convendría retocar algo, pero sin más. Sus datos de crecimientos son buenos, su política de dividendos es buena y además los veo seguros. El problema son los precios, la veo un poco cara, pero esto puede variar en cualquier momento. Unos buenos resultados y un susto griego y puede que las cosas ya cojan otro color muy diferente en este aspecto. Para una cartera del dividendo tengo dudas sobre la calificación, y cuando las tengo es que algo no me gusta. No voy a dar la máxima, le doy hasta un 8% mientras no arregle la relación entre corrientes, por prudencia simplemente. Pesa mucho aquí que todo el mundo espera buenos años por temas de divisa, pero eso no me arregla la relación entre corrientes, ni me mejora el negocio; eso solo afecta a los resultados, que no es poco. Así que definitivamente, un 8% para todos (buena empresa para los que empiezan), creo que esta empresa es un muy buen sitio donde guardar nuestros ahorros y ver cómo crecen. Como siempre aquí, y sobre todo a los nuevos, prudencia en los precios que pagamos por las acciones, muy importante no pagar precios realmente caros; que como mucho, sean razonables.

Como despedida quisiera analizar el excesivo precio de esta empresa. Personalmente lo achaco a la enorme escasez de empresas de talla que hay en Europa en general. Muchos son los entendidos que avisan que los próximos años

Europa va a crecer fuerte. Yo personalmente creo que será menos de lo que dicen (por supuesto saco UK y Suiza de la ecuación, ni están, ni actúan como la UE). No veo fantásticas empresas, veo buenas empresas pero sin más. Para que las bolsas sorprendan tienen que aparecer fantásticas empresas. Cruzo el charco y me encuentro una cantidad abultada, pero por aquí, en general lo que me encuentro, es buenas empresas, sin más. Los estados de cuentas están peor, los productos suelen ser más flojos. Puede que ésta sea una razón por la que empresas como ésta, Inditex y alguna otra coticen a precios tan altos, la escasez de empresas de buen tamaño, con buenas cuentas y un futuro prometedor. Por si esto fuera poco, la regulación es enrevesada y genera demasiados problemas. Se debieran reunir todos para acabar con el problema Grecia, y ya de paso reducir a una décima parte la regulación de toda la UE. Se debiera de poner límite de hojas a las leyes. No estoy diciendo con esto que se eliminen leyes y cada uno haga lo que quiera, lo que estoy diciendo es que se hagan más sencillas, directas y sin tantos rodeos. Y ya puestos a pedir, que se unifique los criterios fiscales para el cobro de dividendos de todos los países con moneda única, y el que no quiera que se vaya con Grecia y hagan una nueva moneda. Que no es tanto pedir. Si les pasara por la cabeza unificar o crear una bolsa conjunta para poder contratar las acciones de toda la UE a tu nombre y bajo las mismas comisiones y condiciones, entonces ya me empezaría a creer lo de la bandera esa azul con unas estrellas. Que se dejen de tanta tasa Tobin y rollos con los que invierten en corto; que nos hagan la autopista de las bolsas, que los inversores estamos pidiendo pista para pisar a fondo, sino acabaremos cruzando el charco en busca de autopista, gasolina y menos regulación, que ya ni en la F1 se puede hacer lo que los ingenieros y pilotos quieren. Un saludo y como siempre, muchas gracias por compartir vuestro tiempo con nosotros.