Associated British Food

Hola compañeros,

Hoy a petición de uno de vosotros analizaré una empresa británica que no se muy bien en el sector que ubicarla. Se trata de Associated British Food (propietaria de Primark).

Dicha empresa se dedica a una amplia gama de productos que tienen cosas en común todos, salvo por el que más la conocemos. Posee tiendas de comestibles, productor de azúcar, diversos productos de agricultura, ingredientes y la venta de productos en Primark. Salvo este último establecimiento he de decir que no conozco ninguno de sus productos y que no los he probado de forma que en ciertos aspectos voy a ciegas y evaluaré menos. En el caso de Primark, lo conozco y me parece un buen negocio. Yo no soy su cliente habitual, a mi me gusta comprar poco y de calidad. En este establecimientos el precio es importante y la calidad según he visto, varía mucho de unos productos a otros. Para todo lo que es ropa (vestir y cama) trato de buscar ofertas en outlet o por internet. Pero es tu salvación si te pierden la maleta de viaje o llegas nuevo a una ciudad y tienes que instalarte en una casa. La aceptación y las ventas que tienen son fiel reflejo de que van por el buen camino.

La historia de la empresa es casi centenaria. Todo comenzaría en 1.935 con la fabricación de pan. Un comienzo muy simple para una gran empresa. Sería en 1.960

cuando adoptara el nombre actual, pero en definitiva, se dedicaba a la fabricación de pan. Para 1980 esta empresa vendería más de 2 billones de libras. Para 1.987 abriría los primeros laboratorios de investigación. A partir de este momento se comenzarían a hacer adquisiciones de negocios como el de azúcar, tés y alimentos para animales. En 1.995 esta empresa haría la primera join venture en China y ya habría comenzado la expansión de Primark. De ahí a la actualidad la empresa ha ido haciendo adquisiciones, se crea la división de ingredientes y se compra unas grandes superficies para Primark.

Como negocio sobre todo es algo necesario y con futuro, pero habrá competencia y será dura. Como ya he dicho no conozco apenas productos (salvo su azúcar) y no puedo evaluar de una forma correcta su calidad. Pero lo que es una realidad, es que al sector que perteneces le viene muy bien el aumento de la clase media en el mundo, solamente tienen que hacer las cosas aceptablemente bien para que su negocio mejore.

Por negocios se divide en 5 divisiones principales y según las ventas queda de la siguiente forma:

- Tiendas de comestibles 25%

- Azúcar 15%

- Agricultura 9%

- Ingredientes 10%

- Primak 41%

Si miramos los lugares del mundo en los que vende, la cosa queda de la siguiente forma:

- UK. 41%

- Europa + África 33%

- América 10%

- Asia Pacífico 16%

Suben todos los lugares de las ventas menos UK, pero creo que la zona que despegará de forma importante será África y Asia Pacífico. Hemos de tener en cuenta aquí, que por esos entornos se encontrarán con competencia fuerte y que el hecho de que haya más personas que quieran comprar, no significa que se lo vayan a comprar a ellos. Dan mucha importancia a estos mercados, pero se están moviendo en unos márgenes muy bajos. Ya digo, que por estos entornos si quieres meter producto mediocre, los márgenes son muy pequeños debido a la enorme competencia local que hay.

Mejoran márgenes en casi todo menos en azúcar que está en negativo. Pero bajan las ventas de todos menos de Primark. Parece que esta división está tirando con mucha fuerza de la empresa, que ya está perdiendo los orígenes, al ritmo que vamos en poco tiempo la mayoría de la facturación llegará de parte de estos señores.

Para realizar este análisis me he basado en los resultados de 2.014 y lo publicado de 2.015, los datos de mornigstar y los de su web. Creo que lo más importante es lo siguiente:

- Las ventas aumentan este año un poco, no demasiado. El 2.014 fue muy bueno.

- Le está afectando bastante las divisas, como siempre, esto es algo momentáneo.

- La división de azúcar está creando problemas.

- Es una empresa sin deuda prácticamente.

Por capitalización estamos hablando de £26 billones, que es un tamaño apetecible y de los que me gustan. Ya es una empresa a tener en cuenta en el mundo. Lo que no me gusta es que si le aplico un PER razonable esta cifra bajaría bastante, por una carestía en las acciones en estos momentos.

La relación entre corrientes es de 1,35, que es aceptable para este negocio. Hay mucho peso de venta, y esto hace que la puedan tener más baja, de forma que con estos valores, la empresa cumple más que de sobra. Los recursos propios de la empresa representan el 64,5% que son rangos fantásticos. Esta es una empresa de sus accionistas, que son los que mandan y pueden exigir a los directivos acciones razonables. Son unos datos estupendos.

En términos de deuda la empresa está más que saneada, tiene una deuda a largo plazo de £1.035 millones y un EBIT de £1.070 millones, de forma que es insignificante. Además ha ido bajando. Aquí hemos de tener en cuenta que esto perjudica a esta empresa respecto a la competencia muy endeudad dada la cantidad de liquidez que hay en el mercado, pero que no será eterna. Una forma muy curiosa de verlo es que en las crisis esta empresa crece, dado que puede invertir cuando todo está barato. Lo malo es que ahora el que está endeudado consigue un mejor margen sobre los fondos propios.

En términos de deuda la empresa está más que saneada, tiene una deuda a largo plazo de £1.035 millones y un EBIT de £1.070 millones, de forma que es insignificante. Además ha ido bajando. Aquí hemos de tener en cuenta que esto perjudica a esta empresa respecto a la competencia muy endeudad dada la cantidad de liquidez que hay en el mercado, pero que no será eterna. Una forma muy curiosa de verlo es que en las crisis esta empresa crece, dado que puede invertir cuando todo está barato. Lo malo es que ahora el que está endeudado consigue un mejor margen sobre los fondos propios.

Los márgenes de la empresa no son ninguna maravilla, aunque están mejorando con los años y principalmente entiendo yo al peso de Primak. Un ROE del 11,2% y un margen neto del 5,9% que ha mejorado desde una media del 4,7%, lo cual es un avance muy importante. Esto es clave, la empresa gana más de lo que vende. Con la competencia que hay y que habrá, aquí no se puede hacer demasiado y las ventajas aquí vendrán de la economía y la gestión. No hay un gran producto que vender.

El beneficio crece de una forma muy santa, se ha duplicado en 10 años. Son rangos muy buenos y muy cómodos para una empresa. Creo que puede seguir una buena temporada en estos términos.

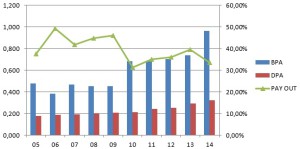

Los dividendos han subido menos que los beneficios y en estos momentos la empresa tiene un pay – out del 33% que ha bajado mucho. Es quizás un poco bajo, pero he de decir que si tienen la intención de seguir creciendo y comprando marcas, es lo que hay que hacer. Ese dinero está muy bien invertido en otros negocios y además como ya he dicho, están mejorando los márgenes (bueno tampoco hay que ser un fiera para mejorar un margen del 4.7%, pero hay algunos que no se enteran), y creo que las nuevas inversiones se están haciendo por el buen camino. Dinero hay de sobra para pagar los dividendos, de forma que los veo seguros indefinidamente mientras sigan con esta prudencia.

Los dividendos han subido menos que los beneficios y en estos momentos la empresa tiene un pay – out del 33% que ha bajado mucho. Es quizás un poco bajo, pero he de decir que si tienen la intención de seguir creciendo y comprando marcas, es lo que hay que hacer. Ese dinero está muy bien invertido en otros negocios y además como ya he dicho, están mejorando los márgenes (bueno tampoco hay que ser un fiera para mejorar un margen del 4.7%, pero hay algunos que no se enteran), y creo que las nuevas inversiones se están haciendo por el buen camino. Dinero hay de sobra para pagar los dividendos, de forma que los veo seguros indefinidamente mientras sigan con esta prudencia.

En estos momentos cotiza a un PER de 34 que es casi el doble de lo que consideraría razonable. La veo muy cara. La empresa está muy bien, pero yo estos precios no los veo. Aquí no puedo decir nada, es lo que miles de inversores pagan a diario por la empresa.

El valor contable está bajo, sobre 8,32£, y habría que multiplicar por 4 para llegar a la cotización. El PER junto con este valor nos indican la carestía de la empresa. La duda, es si merece la pena pagar estos precios por esta empresa. Yo no los pago, puede que me pierda otra subida, pero si llega una buena bajada me quedo con cara de tonto y ya me ha sucedido demasiadas veces.

Mirando el gráfico pues creo que andamos un poco tarde. Gran subida en los últimos años. Esta ha sido una empresa que ha dado buenos momentos de compra en el pasado, pero que ahora mismo está disparada. Podemos ver muy claro la lejanía entre la cotización y la línea amarilla. Lo más curioso del tema, es que esta empresa en los momentos en los que todo estaba caro, entre el 2.006 y la crisis del 2.008, dio varias señales de compra y apoyó e incluso cortó la media 1.000 sesiones. En 2.012 arranca una subida tremenda y ahora podríamos ver un agotamiento, que tampoco está muy claro. Si nos acercamos vemos que acaba de romper resistencia y se encuentra en estos momentos en máximos históricos. Por arriba puede suceder cualquier cosa. Por abajo, pequeños soportes en 31£ y 29£, pero ninguna cosa del otro mundo.

Resumiendo todo un poco, ABF es una buena empresa para invertir a largo plazo. Está en un mercado que será muy necesario y clave para el futuro, pero le falta producto y margen. La empresa presenta unas cuentas fantásticas y creo que llevarán muy bien el negocio en el futuro. Parece que tienen las ideas claras, van aumentando poco a poco los márgenes y se están expandiendo en los puntos clave. Todo perfecto, menos el producto y los márgenes que son aceptables, sin más. Para una cartera de ElDividendo la encuentro adecuada hasta el 6% y por ello le doy plata en estado neutro. Creo que para pasar a la categoría de oro hace falta un producto un poco mejor y unos márgenes mayores. Hoy la veo muy cara, pero desde luego en 2.007 eran unos precios muy razonables y hubiera sido una muy buena compra, pero hasta estos entornos, no más. Fijaros que esas fechas eran momentos muy difíciles para comprar algo decente a precios razonables, y aquí pudimos tener una empresa aceptablemente buena (ojo, estar en la categoría plata es complicado de verdad a pesar de parecer poco) y a unos precios muy razonables. UK siempre ayuda a decidirse, parece una tontería, pero no tener que reclamar las dobles retenciones, es mejor que tener que hacerlo. Y financiar algo más de un año por la cara a gobiernos no me agrada lo más mínimo, no quiero nada que no me pertenezca.

A nuestro amigo de la petición, parece que no la lleva en cartera, que está buscando algo fuera de nuestras fronteras; esta es una empresa a mantener vigilada, además no tenemos doble retención, lo cual la favorece a igualdad de condiciones, pero como digo, yo la veo muy cara, puede que lo valga, no lo dudo, pero estos precios a mí me asustan y mucho.

A todos vosotros poco os puedo contar, las listas van creciendo poco a poco. He incorporado varias empresas de los mejores fondos de inversión de valor del mundo, no demasiadas, pero sí unas cuantas que pueden se candidatas a la máxima categoría, os las iré mostrando poco a poco. Las pequeñas o las que me plantean dudas las dejo para ellos, creo que son mejores que yo y las conocen de cerca. Sin más, daros las gracias una vez más por vuestro tiempo. Un saludo a todos.

Hoy desde Bilbao, con un tiempo dubitativo.

4 comments to “Associated British Food”

Muchas gracias por el análisis. Esta es una empresa que desde que sé de su existencia siempre me llamo la atención, y lo malo quite oí hablar de primark hará unos 4 años, pero nunca he llegado a comprar. Primark tiene aún mucho margen de crecimiento, en usa sólo tienen una tienda, pero no me acaba de convencer.

En su lugar tengo inditex, que lenta pero segura no deja de crecer.

Hola Sergio,

Es una buena empresa, el problema es ese PER 34, a mi me da miedo. Primark tiene mucho para crecer, al final será como un Ikea de su gama, pero el tema es que en esa empresa compras más cosas que Primark, y no todas son de su futuro ni calidad. En Inditex todo lo que compras es del estilo. A igualdad de condiciones yo también me quedo con Inditex, que no la llevo por sus precios. Ambas dos son geniales para comprar si hay caídas generalizadas, y sobre todo ABF dio oportunidades de compra en 2.007 cuando apenas había nada a precios razonables.

Un saludo y gracias por participar

Me resulta curioso cada vez que voy a Primark. Siempre está lleno de gente y con unas colas impresionantes para pagar en caja. Esto es muy bueno, pero como bien dices su producto no tiene nada de especial. Lo único que le diferencia es que es más barato que la competencia, pero no de mejor calidad. Parece un negocio de volumen. Me da la sensación de que si les bajase la clientela tendrían problemas por sus bajos márgenes.

Por otra parte, pienso que les queda bastante expansión y aunque tengan competencia feroz en mercados locales algo del pastel se llevarán, lo que les conducirá a mayores volumenes de ventas.

Totalmente de acuerdo con tu análisis; a estos precios, mejor pies de plomo. Admitiría pagar más por una Inditex que me parece un gran negocio por sus márgenes y su gestión. Pero no pagar más por una empresa como ABF que, aunque esté bien gestionada, sus márgenes son menores.

Un saludo.

Hola Guerra,

Como ya digo, yo no soy cliente habitual, pero si te pierden la maleta o te mudas de ciudad es la salvación. Creo que les irá bien, es sociedad de consumo en estado puro, mucha venta, mediana calidad, muchas opciones. Bonito, barato, abundante y a la vista, suele ir bien. Es mejor calidad que muchas importaciones baratas y malas, no es ninguna maravilla, pero como digo, poco he comprado.

A mismos precios estoy contigo de quedarme con Inditex, pero para inversores extranjeros en UK no tienen doble retención, para nosotros en Inditex tampoco, pero para un internacional es mejor UK que España, esto sube el precio de muchas empresas.

Un saludo y muchas gracias por participar, el jueves primera parte del inmobiliario.