BEH

Hola Compañeros:

Hoy nos vamos de nuevo hasta China para ver una empresa que va a tener presencia en muchas zonas que estoy seguro a más de uno de vosotros os van a llamar la atención. Hoy tenemos con nosotros a un holding un tanto extraño, pero que ha llamado mi atención lo suficiente como para aparecer por aquí. Hoy nos vamos de nuevo a Asia para ver Beijing Enterprises Holding. (BEH)

La empresa fue fundada en 1.997 sobre 8 activos de gran calidad que estaban ubicados en la cuidad que lleva su nombre. En mayo de este mismo año, saldría a cotizar a la bolsa de Hong Kong, siendo en su momento la mayor empresa en salida por cantidad de suscripciones de acciones. El primer trabajo que tuvo la directiva fue el de organizar, ordenar y echar a andar un holding que parte de 8 pequeñas empresas de servicios públicos de una ciudad que es casi como un país. En poco tiempo lograrían un holding de una empresa de servicios públicos de gas, agua, tratamiento de agua y gestión de residuos sólidos para toda la ciudad. Para que nos hagamos una idea, la empresa tiene ahora mismo 39 millones de clientes en gas y unos 360.000km de tuberías instaladas. Durante estos años, la empresa ha sido activa en la captación y ahorro de capitales, haciendo inversión en valor, comprando una participación importante de la empresa cervecera más importante de China y una participación de su homóloga China Gas que cotiza en bolsa y que a grandes rasgos es una Enagás china, pero con algún negocio más. En este tiempo, la empresa viendo las necesidades de agua y gestión de residuos sólidos a nivel mundial, ha cruzado fronteras para tener negocios en Malasia, Portugal y Australia para el negocio del agua y en Alemania, Luxemburgo y Holanda para el negocio de los residuos sólidos urbanos.

Como podemos ver hoy estamos ante una empresa interesante y que nos permite comprar de un solo click varios negocios. Lo curioso del tema es que no hay ninguno que no me guste, de forma que la compra si se hace a unos precios moderados es muy interesante. Es sorprendente, porque es realmente complicado tratar de comprar un holding y que no haya una pata del mismo que no me guste. En este caso podría decir que la parte de gas es lo que menos me gusta, pero no por el negocio, sino porque ya tengo presencia en ese sector por otras empresas. Y diría que me hubiera gustado ver algo de autopistas, pero he de reconocer que cuando vi la empresa, me gustó muchísimo. Llama la atención la empresa de cerveza, la única parte de todo el holding que no cotiza barata y que no se sabe muy bien lo que hace ahí, pero supongo que tendrían dinero en su momento y decidieron comprarla.

La gran desventaja de los holdings es lo que he comentado, puede que no te guste una división y por lo tanto es complicado estar conforme con el pack completo. Pero como en este caso creo que todas las partes me hacen sentir bastante cómodo, no le veo mayores problemas. La otra parte por la que muchos profesionales no quieren los holdings es porque no van con las modas. Si llega una moda de empresas de agua, por poner un ejemplo, y tienes solo empresas de agua, subirán como la espuma, las puedes vender para marchar a otro lugar y pasarte a autopistas, por poner un ejemplo. Si embargo, cuando lo que tienes es un holding, lo que sucede es que es todo mucho más plano, unas compensan las otras, y por lo general, son más negativos que la suma de las partes. Si, por ejemplo, como es el caso, las divisiones de agua están mal vistas, a pesar de ser menos de un 25% de la empresa, consigue arrastrar a la baja la cotización del holding más que lo que debiera de ser. Cuando sucede a la inversa, no suele ser igual, de forma que es habitual que este tipo de empresas cotice con descuento sobre la parte que vale la suma de sus partes. Si lo que buscamos es entrar y salir, seguramente es mejor ir comprando las partes que cotizan por separado. Si la directiva simplemente no despilfarra el dinero y lo asigna medianamente bien, siempre a largo plazo suele ser mejor comprar el holding. Está claro que lo que quiero es que estas empresas paguen mi jubilación, de forma que, si puedo comprar el pack completo y más barato, no me voy a ir a comprar las partes, creo que es algo lógico. Ya sabéis todos que no soy hombre de mucho movimiento.

El holding a grandes rasgos lo componen las siguientes partes:

- Beijing Gas, que tiene una parte de comercialización, otra de transporte y distribución. Hacen un año plano, por temas de precios, pero están invirtiendo fuerte y están expandiéndose a más ciudades cercanas para ampliar los clientes. En términos de clientes y cantidades la cosa ha ido bien, pero los precios y las divisas han nublado los resultados. Esta pata representa la mitad del holding, teniendo una parte tipo Enagás, otra tipo Naturgy y otra algo diferente a lo que conocemos por aquí.

- China Gas, empresa de la que tienen el 24% y que es una gran Enagás en China y con algo de servicios de distribución. Me ha llamado la atención que están metiendo gasolineras de gas natural a presión y lo que llaman el 4G del LNG. Están invirtiendo fuerte y es una empresa que está creciendo bastante. Representa algo más del 20% de la empresa

- Yanjing, que es una empresa de cerveza, cotiza caro y además su mercado está maduro. Están invirtiendo en marca, en mejorar, pero sinceramente, no se puede esperar mucho de esto, al menos es la impresión que me ha dado. Pesa sobre el 4% de la empresa.

- Beijing Enterprises Water, que es una empresa de producción, distribución y tratamiento de aguas de la ciudad. Me gusta mucho esta empresa de la que tienen el 50%, porque tienen que renovar muchas instalaciones, tienen que mejorar muchas instalaciones, tienen que construir muchas. Se están centrando en dar calidad, ya que el primer paso parece que ya lo han acabado, pero dada la baja capacidad hídrica del país, esta empresa va a tener mucho trabajo y mucha experiencia para hacer lo mismo en otros países. Como digo me gusta mucho esta empresa. Está invirtiendo fuerte y todo indica que veremos crecimiento orgánico unos años.

- Beijing Enviroment / Waste, que es una parte pequeña (del 1%) que está creciendo y expandiéndose por el mundo. Hay mucha inversión en esta empresa y en los próximos años van a tener mucha importancia.

Bueno ahora que tenemos una idea de lo que tenemos delante, creo que lo que hay que pensar es si la próxima década la basura va a desaparecer, el agua aparecer de la nada y el gas natural se va a dejar de usar. Todo indica que las cosas van a ser radicalmente opuestas, de forma que no veo problemas a la continuidad de estos negocios. Todos ellos son negocios que se ofrecen de forma justa y con unos rangos de beneficios normales. Lo que está muy claro es que el gobierno chino, no quiere una China llena de mierda y carbón, de forma que, al menos, dudo mucho que se vaya a posicionar en contra de estas empresas. Eso lo hacemos en Europa, que recibimos a la niña a decir estupideces mientras quemamos en Alemania carbón de Polonia. Ya veremos en década y media quién tiene un mix energético más contaminante, si la progre Europa o los chinos, esto el tiempo lo dirá. Y ahora nos vamos a ver los puntos que solemos mirar.

Por capitalización estamos hablando de unos $5 billones que es una cifra que me gusta bastante. Empresa que está empezando a salir fuera en proyectos interesantes y para quedarse tiempo. No le veo problemas a esto.

En el balance nos encontramos una relación de corrientes de 1,5 si descontamos el tramo de la deuda que vence, de lo contrario es la unidad. La empresa se lo puede permitir, pero con todo, si descontamos la deuda es un rango bueno para este negocio. Cuentan con HKD 22 billones en la caja que no está nada mal. Los fondos propios son del 47% un buen rango y los intangibles pequeños. Hemos de tener en cuenta que hay concesiones y alguna empresa comprada, que justifican más que de sobra el humo que me he encontrado. La deuda neta son HKD 37 billones y la total unos HKD59 billones. Para un EBIT de unos HKD11 billones es algo que está en rangos. La deuda está la mitad en bonos y la mitad en créditos bancarios. Es un balance normal que no presenta problemas y sorprende la alta cantidad de recursos propios para ser un holding.

Los márgenes de la empresa están bien, lo que nos podemos esperar para este tipo de negocio. Un margen neto del 12,5% (esto es distorsionado por las participaciones) y un ROE del 10% que también es un poco distorsionado. En general he estado mirando esto un poco a fondo y se acerca bastante a estos rangos de forma que los doy como válidos. Sin ser el negocio del siglo, son cosas aburridas, escondidas y con unos retornos decentes, de forma que si se comprar barato y se mantienen suelen dar unos buenos resultados.

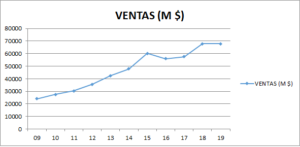

Las ventas del grupo van creciendo de forma sana. Es lo normal en este tipo de empresas que invierten duro y no pagan demasiados dividendos, las cosas tienen que crecer. En este tipo de sectores hay que vigilar mucho los escalones, porque puede que estemos haciendo inversiones gordas, pero hasta que no se acaban no producen un céntimo y por lo tanto están ocultas. Pero el día que empiezan a funcionar, de repente y sin aviso, empiezan a producir mucho dinero. Este tipo de infraestructura a veces ocasiones estos sucesos y debemos de vigilar, porque puede que un año veamos que las ventas no crecen y es porque hay muchos proyectos a punto de acabar o en proceso. Y a la inversa, puede haber un año con grandes ventas, pero realmente ha sido el fruto de varios años anteriores de esfuerzo e inversión. Los mercados suelen estar bastante distorsionados, se emocionan a la firma de los proyectos, se les olvida después y normalmente cuando ya el dinero aparece en las cuentas, es cuando se acuerdan de los proyectos aquellos.

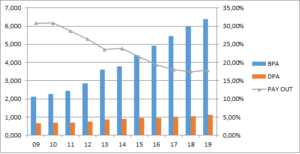

El BPA ha crecido a una media del 11% que está muy bien. Pero hemos de ser conscientes que la parte del gas quizás no pueda seguir a estos ritmos y la del agua tampoco. Están invirtiendo y todo indica que lo van a lograr durante unos cuantos años, pero yo diría que a medio plazo puede no ser factible.

Son conservadores con los dividendos, como tiene que ser si quieren hacer lo que nos cuentan y es invertir duro en las áreas que mejor estén en cada momento, para hacer la empresa mejor a largo plazo y más sostenible. En esto no hay duda, si quieres hacer eso hay que tener un pay – out moderado. En este caso es del 18% y ha bajado en los últimos ejercicios. Suben el dividendo sobre un 6% normalmente, pero he observado que cuando hay un mal año no suelen bajarlo, algo muy común en China. Puede que tengan un poco más de consciencia de accionista que puede necesitar el dinero y por lo tanto pagan menos, mantienen caja alta y hacen un poco de colchón. La verdad es que muy contento con lo que he visto. A los precios que acabo de comprar, es algo más del 4% lo que ya nos dice que cara no es que esté.

En cuanto a la directiva pues han logrado un coeficiente de habilidad de 12 que está muy bien. Sin ser los mejores del mundo, con este negocio tampoco se pueden hacer milagros, están obteniendo unos buenos retornos para el accionista. He estado dando vueltas a la contabilidad porque en las empresas que se reparte poco dividendo me asusta que pueda haber algún agujero negro, y la verdad es que no he encontrado nada de nada. Por lo general esta gente hace lo que dice, y van cumpliendo las cosas que nos cuentan. Los informes, las presentaciones a inversores y todo en inglés y muy accesible. La verdad es que he encontrado toda la información que necesitaba de una forma sencilla. Lo que más me preocupa es la deuda, pero con las participadas que tienen, la caja y el sistema que llevan, no he necesitado nada más.

La cotización está hundida cuando ahora mismo estoy comprando. Las razones pues no las sé. Puede ser el virus, que la empresa va a dejar de crecer tanto y se están asustando los inversores, que China va a crecer menos… pero es que con estos precios no veo muchas posibilidades de perder dinero a medio plazo aquí, que es lo que más me importa. Mientras espero puedo ir cobrando unos dividendos crecientes y aceptables pagando estos precios.

Nos vamos con la valoración. Lo voy a hacer de varias formas. Teniendo en cuenta el PER está sobre 5 veces que es barato. Si lo miro por crecimiento y haciendo descuento por ser un holding, me sale algo parecido. Si hiciera una simulación de vender todas las participadas, liquidar la deuda y valorar lo resultante, llego al mismo sitio. Es cierto que una empresa en China no se puede valorar igual que en otro país, pero creo que estos activos están baratos, de hecho, estoy comprando. Por supuesto, esto no es ninguna recomendación, puede que se me haya pasado algo que yo no soy ningún profesional de la inversión, esto son mis pensamientos y mis movimientos.

Hoy hemos encontrado una empresa que se adapta muy bien a lo que yo busco, un dividendo decente y creciente, metida en sectores predecibles y que crecen, algunos de ellos con mucho futuro. La empresa está bien en todos los puntos, sin tener ninguno que destacar. El balance está equilibrado, las cuentas parecen sinceras y cuadra todo, y hay dinero que pagan las inversiones y los dividendos. La directiva me parece centrada y que hacen lo que saben hacer, sin ser para escribir un libro sobre ellos, pero siendo mejor, bastante mejor que la media. No veo problemas en ser su socio, socio para muchos años. Y honestamente, no creo que ellos tengan ningún problema en que un inversor como yo sea socio suyo por muchos años. Al menos esas son las impresiones que me he tenido. Para una cartera ElDividendo a oro neutro y hasta el 5% sin ningún tipo de problema. Estas empresas son excelentes, olvidadas, aburridas, pagadoras, pocas cosas son mejores para un inversor como nosotros que una empresa que crezca sin deslumbrar, sobre el 8%, con un aumento del dividendo de esos entornos y que se compre barato. Ese tipo de empresas son auténticas joyas y odio dejarlas escapar.

Estoy revisando todas las empresas de las listas y de mi cartera. Lógicamente voy poco a poco porque no son pocas y es una simple revisión, que no me pongo fuerte con ellas, es como un seguimiento que debemos de hacer una vez al año a nuestra cartera y lo estoy haciendo ahora mismo con la mía. Iré publicando un poco al final de las entradas lo que veo y bueno de esta forma iréis viendo todo lo que hay en mi cartera (bueno es la de la familia, vamos la cartera que yo sigo…) y os iré contando las impresiones que veo. Sobre muchas empresas que están en las listas, si no veo nada nuevo que comentar, pues no lo haré y simplemente es que sigue todo igual. Las de mi cartera las comentaré todas. Para empezar, os dejo la primera parte, que corresponde a la parte alta de la lista:

- MMM, todo sigue igual, y a pesar del virus los resultados que han presentado no tienen mala pinta. No está del todo barata, pero el otro día me ha entrado una orden.

- DIAGEO y DIS estoy a la espera de resultados que me cuenten algo, porque la primera no ha publicado nada interesante y la segunda ha pillado el virus con la compra que hizo y lo que veo y nada se parecen mucho, de forma que a esperar. Me siento cómodo en ambas.

- JNJ y PAYX presentan buenos resultados, me han gustado los de la primera, que no logro meter en cartera, si no es por una cosa, es por la otra, pero no acaba de entrar en mi cartera. La segunda entró en la parte final de la crisis en USA, no tengo muchas, pero conseguí pillar unas pocas a un precio, al menos razonable. No hay mucho que decir de ellas.

Hoy me quiero despedir con una reflexión. Como ya sabéis todos, tuve que deshacer alguna posición por culpa de los derivados, como es lógico deshice lo que menos me gustaba o me generaba problemas de doble imposición, que no estoy dispuesto a volver a tolerar en el futuro, puede que haga una excepción al año, pero no más. Algunas empresas ya estaban de más en mi cartera, otras no cuadraban, pero alguna me dolió en el alma tener que venderlas. Lo primero porque las quería conmigo, lo segundo porque en cierto modo he fallado a mis socios. Esta es otra gran lección que he aprendido, espero no volver a fallar jamás a mis socios y mucho menos en momentos duros. No me he comportado como el inversor que quiero ser, y quizás ese sea el mayor de los dolores que tengo. Y eso no puede volver a ocurrir. Creemos que las empresas pueden hacer poco por elegir a sus accionistas, pero cada día veo lo mentira que es esa afirmación. Puede hacer y mucho. Pueden pagar dividendos justos, y no ostentosos, pueden evitar la deuda o mantenerla a ralla, pueden recomprar acciones en lugar de emitirlas, pueden crear valor en lugar de destruirlo, pueden explicar las cosas exagerando las malas, para que la metralla se marche a bajos precios y entren accionistas de verdad. Pensamos que no, pero la realidad es que las directivas tienen muchas herramientas para poder seleccionar a los accionistas que ellos desean. Lo malo, es que el camino fácil muchas veces es elegir a los especuladores, y cuando las cosas se ponen feas criticar lo que ellos eligieron. Pero bueno, creo que todos hemos podido aprender mucho de esta fase que nos ha tocado vivir como inversores y esperemos salir reforzados, no os confiéis, que esta fiesta me temo que no ha acabado. Un saludo a todos y muchas gracias por la visita.

14 comments to “BEH”

Eres muy grande. Me encanta tu lenguaje claro, tu sencillez y la visión que tienes de cosas que a la mayoría se nos pasan por la cabeza. Enhirabuena.

En cuanto a esta, si no entendí mal se compran paquetes y no salen baratos, y quizás no esté a mi alcances.

Qué hay de la retención?

Saludos y gracias

Rentencion 0. Hoy precisamente recibo dividendos de esta empresa y me dice el broker ( IB ) que me retiene 0.

Su isin es HK0392044647. Cuando el isin tiene codigo pais HK la retencion en origen es 0%.

Esta empresa la descubri hace poco gracias al chivatazo de un amiguete.

Cuando en el isin el codigo pais es el de China ( CN ), la retencion en origen es el 10% ( la recuperas en el irpf ).

Cuando el codigo pais es BM o el correspondiente a las islas Cayman ( KY ) tampoco hay retencion.

La 371 ( Beijing Enterprise Waters ) tiene isin empezando con BM.

Buenas.

Las he estado mirando en Degiro y el lote mínimo es 500 acciones si las compras en Hong Kong (algo menos de 1500€ a precios actuales). Sin embargo, en Frankfurt no tienes ese problema, me permitió poner una orden de solo 150 acciones. Lo malo es que las acciones de Frankfurt las califican como «D» (vamos, un mojón) debido a la poquísima liquidez que tienen, y eso me ha echado para atrás porque no quiero volver meterme de nuevo en estrecheces de margen y tener los problemas que tuve en marzo. No quiero más empresas «D», que penalizan mucho el margen libre.

Buenas tardes Adrian, me puedes decir, por favor, que quieres decir con eso de de no quieres mas empresas «D», que significa esta calificación? Gracias.

Buenas Rafael

Si operas apalancado, es decir, con dinero prestado y utilizando el valor de tu cartera como garantía, en Degiro no te valoran del mismo modo todas las empresas que tienes en la cartera. Tienen cuatro categorías: A,B,C y D, siendo las A las mejor valoradas (JNJ, MMM, Nestlé…) mientras que las D apenas te las valoran.

Aparte de lo mejor o peor que sea la empresa (TEF también la califican como A…) tienen en cuenta también la liquidez del mercado en que ha sido comprada. Si hay poca liquidez pueden tener como C o D a una empresa que en su mercado patrio esté calificada como A.

De todos modos, en caso de no tirar de margen o hacerlo en muy poca cuantía, este tema de la calificación no tiene mayor importancia.

Saludos.

P.D: Como se suele decir ahora, esto no es ninguna recomendación; en caso de duda consulte a su médico o farmacéutico.

Muchas gracias Adrian

Gracias Gorka por exponer éstas empresas Chinas estuve mirando Beijing Enterprises Holding y también Beijing Enterprises Water….Mis dudas son si Enterprises Holdings es la Empresa Matriz de Beijing Enterprises Whater. Y si siempre seria mas aconsejable Enterprises Holdings que como bien indicadas son todos buenos negocios y predecibles……Un Saludo.👋

Sobre porque esta tan barata esta empresa mi hipotesis es que los holdings escapan del radar de todos los fondos y ETFs indexados y sectoriales.

¿Que fondo sectorial va a comprar un holding que lleva agua y cerveza?¿Quien se tomaria una cerveza con agua? Nadie.

Hace poco lei que hay poco inversor institucional en el mercado chino. Si a esto le añades que es posible que los chinos que invierten en bolsa lo hagan mas bien de forma especulativa ( como si estuvieran jugando en el casino ) puede ser la causa de que la bolsa china sea menos eficiente. Siempre es mejor invertir en mercados con ineficiencias. Sin ineficiencias no hay chollos. En una entrevista Munger ( el compañero del maestro Warren ) criticaba que los chinos ( retail investors ) operasen en la bolsa como quien juega en un casino

Sobre esto:

«No me he comportado como el inversor que quiero ser, y quizás ese sea el mayor de los dolores que tengo.»

Te encanta flagelarte. Creo que el cometer errores es parte del proceso y cuando se empieza el camino tienes que aceptar que te vas a equivocar unas cuantas veces. A ver si escribes una entrada describiendo tu error y explicando lo que has aprendido de el, en vez de flagelarte tanto 😉

Sobre esto:

«En este tipo de sectores hay que vigilar mucho los escalones, porque puede que estemos haciendo inversiones gordas, pero hasta que no se acaban no producen un céntimo y por lo tanto están ocultas. Pero el día que empiezan a funcionar, de repente y sin aviso, empiezan a producir mucho dinero. Este tipo de infraestructura a veces ocasiones estos sucesos y debemos de vigilar, porque puede que un año veamos que las ventas no crecen y es porque hay muchos proyectos a punto de acabar o en proceso. Y a la inversa, puede haber un año con grandes ventas, pero realmente ha sido el fruto de varios años anteriores de esfuerzo e inversión. Los mercados suelen estar bastante distorsionados, se emocionan a la firma de los proyectos, se les olvida después y normalmente cuando ya el dinero aparece en las cuentas, es cuando se acuerdan de los proyectos aquellos.»

Me viene a la cabeza que una de las empresas chinas que analizastes ( quizas la 371 ) tenia un flujo de caja negativa.

Un saludo.

Buenas,

En las gráficas aparece BEH-Property Co Ltd. Entiendo que no es la misma que Beijing Enterprises Holdings, ¿no?

Saludos

¿Que opináis de INTEL?, no sé si venderla o esperar a ver que pasa… ¿Alguien me puede dar una opinión?. Gracias.

Un saludo.

Buenas!! Muchas gracias por compartir tu visión de las empresas, la verdad es que son de gran ayuda!

Después de leer varios de tus artículos, tengo una pregunta que no sé si tienes explicada en algún post o has respondido antes. Me gustaría saber qué puntos miras y cómo cuantificas el famoso «coeficiente de habilidad» de los directivos de las empresas

De nuevo gracias y muco ánimo para seguir como hasta ahora =)

Hola a todos y muchas gracias por vuestras palabras:

Sobre los paquetes ya te lo han explicado, en HK son de 500 acciones y las puedes comprar en Alemania de forma individual. Para Degiro es un problema por la liquidez. En IB no te permiten comprar en Alemania. Pero el mayor problema de Degiro son los cambios de criterios a la hora de calcular el margen, más de 8 cambios en los últimos 5 meses, esto es algo que hace que no haya forma de saber con el margen que cuentas y haya que ser super prudente. En IB NINGUNO. Si tienes pensado usar derivados y productos que requieran margen, puede que Degiro no sea el mejor broker, por mucho que me cuenten. O tendrás que tomar medidas extra conservadoras. La retención es 0%, también lo han explicado muy bien.

Puede que me flagele un poco, pero lo que digo es la verdad pura y dura. No es mi intención flagelarme, sino ver la realidad de lo que he hecho para no volver a repetirlo. Hablo en el directo con el Loco de mi error en los derivados, es que es algo complicado en lo que no hay forma de dar una explicación sencilla, creo que está explicado.

Cuando las empresas de infraestructuras crecen, no hay más remedio que tener flujo de caja libre negativo, es lo que hay. El problema es cuando no crecen y lo siguen teniendo, esto es algo que hay que vigilar.

Sobre Intel, pues solo comentar que sigue por encima de la MM1000 sesiones, de forma que en los tiempos que corren puede que no sea la mejor idea, no teniendo por qué ser mala idea, me parece una gran empresa.

El coeficiente de habilidad es una fórmula que en su día cree (y si te soy sincero no me acuerdo de cómo al completo, la tengo metida en una hoja de cálculo y la copio directamente) que mide cómo afecta el beneficio no distribuido en el beneficio futuro, para ver si las directivas están generando valor o no.

Un saludo a todos

Gorka

Hola

En Degiro es en Francia dónde las puedes comprar si no he visto mal no? Entiendo que si no operas apalancado comprarlas en Francia no debería de ser un problema el tema del margen que comentas.

Gracias por el gran valor que aportas a la comunidad inversora Gorka!

FRA es la Bolsa de Frankfurt, no Francia, Rubén

Un saludo