Church&Dwight

Hola compañeros:

Hoy nos vamos de nuevo de viaje hasta USA para ver una empresa que nos habéis pedido uno de vosotros y que me ha llamado la atención de entrada, una empresa de un negocio defensivo que me resulta totalmente desconocida y que no es excesivamente grande, sector interesante. Hoy nos volvemos a la venta de productos para el hogar para ver Church&Dwight.

C&D sería fundado en 1.846 por Austin Church y John Dwight, que curiosamente eran cuñados, y es líder en USA en venta de bicarbonato sódico. Para tratar de llegar al público en los inicios mandaban recetas de cocina junto a sus productos, todo para intentar fidelizar. En 1970 la empresa lanzó el primer detergente que se distribuyó a nivel nacional y poco después fueron pioneros también en la introducción de detergentes y jabones que incorporaban bicarbonato. Desde entonces han seguido creciendo en los distintos segmentos de belleza y cuidado personal hasta lo que vemos hoy.

La empresa que hoy tenemos delante se basa en la venta de productos para el cuidado personal y consumo doméstico. Como ya nos podemos intuir, hoy veremos márgenes decentes y productos con marcas conocidas, muchas de ellas, buscadas por los consumidores por miles de razones, entre ellas la efectividad o el hábito familiar en el uso de la misma. Este tipo de negocios suelen tener muy buen comportamiento en cualquier tipo de escenario y lo que al final busca es que en el país en el que operan haya una sociedad civilizada y con una clase media potente. Seguramente si tenemos dos criadas limpiaremos más la casa que si no tenemos ninguna y solo podemos limpiar el fin de semana. Como para muchos de nuestros negocios, el buen estado de la clase media es fundamental, pero no es tan crítico como en otros sectores ya que son productos muy necesarios y que además están muy arraigados en la sociedad.

Para analizar la empresa me he basado en los informes que me he descargado de su web, así como ciertas consultas en los lugares más habituales, creo que lo más importante es lo siguiente:

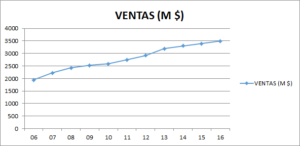

- Las ventas crecen un 3% y a moneda constante el 7%

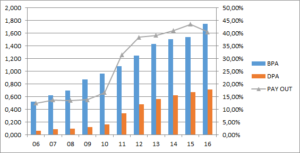

- Consiguen mejorar más el BPA que las ventas, entre las recompras y la mejora de la eficiencia y la economía de escala, hay una mejora más que significativa en este parámetro que quieren hacerlo crecer sobre el 9% anual a medio plazo.

- Mejora de los márgenes en general de la empresa.

- Holding de marcas que engloba como 80 marcas, de las que las 10 mayores proporcionan más del 80% de las ventas.

- Empresa habitual en compras de otras empresas.

- Empresa muy dependiente de USA, donde vende como el 85% del total.

Por tamaño estamos hablando de una empresa de unos $12 billones, que es un buen tamaño ya para invertir. No vamos a multiplicar por 100 con estas acciones, pero hay mucho margen para un crecimiento orgánico, internacional, y vía compras de otras empresas, lo que hacer de forma muy habitual. Dado que buscan la calidad y la exclusividad de los productos, el hacer compras que mejoren el global de la empresa y que además sean de calidad es ya complicado, ya que las grandes de verdad (como P&G) ya tienen una grandísima parte del mercado y es complicado comprar marcas. También es cierto, que esta empresa busca empresas de un tamaño significativamente más pequeño que la mayoría de las que tienen estas grandes corporaciones. Creo que es un buen tamaño sobre el que invertir.

Mirando el balance tenemos una relación entre los activos corrientes y los pasivos corrientes de 0,76, un dato muy bajo que ha hecho que investigue lo que pasa ya que no me ha gustado nada. Habitualmente esta empresa supera un poco la unidad, pero justo este año se han juntado varias cosas que han variado este dato. Por un lado han comprado una pequeña empresa, en cash, por lo que la caja ha bajado un poco y por otro han tenido alguna factura más que pagar. Creo que para este caso es mucho más prudente hacer una media ya que se ve claramente que es algo puntual. A pesar de esto, la empresa anda un poco justa en este parámetro habitualmente, problema que dado la naturaleza de su negocio se lo puede permitir de forma que no es especialmente grave. Por otro lado los recursos propios de la empresa suponen el 45% de los activos, buen rango. El problema llega en el fondo de comercio y los intangibles que suponen el 66% del total de activos, rango que es muy alto. Aquí tengo un problema grave, me pilla muy lejos la empresa para poder evaluar las marcas que tienen, pero viendo las ventas crecientes y estables en malos momentos intuyo que es un holding de marcas muy arraizadas en USA y claro, ese tipo de intangibles valen dinero, que me es muy complicado evaluar. Creo que el balance está muy justo, y sobre todo desconozco mucho su producto lo que me dificulta mucho hacer una evaluación objetiva.

En términos de deuda la empresa tiene una relación con el EBIT de 0,95 veces para la deuda a largo plazo y de 1,9 veces para los pasivos no corrientes. He mirado la deuda y está emitida principalmente en bonos bien estructurados y a un plazo suficientemente largo con unos intereses muy bajos, sobre el 2,5% lo cual es una alegría, ya que me indica la enorme confianza que despierta la empresa en el mercado de bonos americano, ya que tampoco es que estemos ante una empresa del rango de alguna competidora grande. No habría problemas para pagar esta deuda con el flujo de caja que generan, ya que recompran normalmente más acciones que el importe de cualquiera de sus vencimientos, lo cual asegura su pago sin ninguna complicación en cualquier momento. Por lo tanto situación financiera muy sana y controlada.

Los márgenes de la empresa son altos, tenemos un ROE del 23% y un margen neto del 13%. Hoy tenemos el problema de los intangibles, ya que como he dicho es difícil evaluar la parte que es real y la parte que es humo, pero creo que la realidad podría ser que estamos ante un ROE de 40%. La empresa está aumentando las amortizaciones a un ritmo intenso, lo cual es una buena noticia, ya que el BPA sería un poco superior que la realidad, y esto queda muy claro en los flujos de caja de la empresa. Está claro, que tenemos delante un negocio muy bueno y que además lo están llevando muy bien.

Las ventas de la empresa son estables y crecientes como pocas he visto. Y además en un sector que no es novedad ni moda, es un sector defensivo y de toda la vida. Es fácil para una empresa de moda crecer todos los años, pero no lo es tanto para una empresa de este tipo. Creo que entre crecimiento orgánico y compras podríamos hablar de un crecimiento en ventas que sería del 7% – 10% anual a medio plazo, dato que está muy bien. La empresa vende el 85% en USA, teniendo presencia en Canadá, UK, Francia, México, Brasil y Australia. Vemos que la empresa está comenzando un proceso de internacionalización que puede conducir a un crecimiento orgánico en ventas. Creo que las perspectivas que la empresa nos da son reales y que se cumplirán, crecimiento predecible y a un ritmo moderado.

Sobre el BPA hay que decir que crece más rápido que las ventas por dos razones. La primera es la optimización de procesos. La empresa ha crecido y es capaz de financiarse mucho mejor y más barato, por otro lado está la economía de escala y que al comprar otras empresas las integra en el grupo de una forma muy efectiva. En el otro lado están las recompras constantes de acciones con los flujos de caja restantes, que hacen que en los últimos años el número de acciones haya bajado. Hay que decir que hace una década la empresa no recompraba de esta forma, pero ahora lo está haciendo y esto hace que el BPA suba simplemente haciendo un año plano.

Los dividendos no son grandes, son prudentes y han sido crecientes. Hace unos años aumentaron un poco el dinero que destinan a dividendos, pero en general no llega al 25% de la generación de caja de la empresa. Un dato importante en los flujos de caja es la pequeña cantidad que se tiene que dedicar a CAPEX, por debajo del 10%, noticia siempre muy buena. Podemos ver que se gasta dinero en compras de otras empresas o en ampliación de fábricas, pero vemos un CAPEX de mantenimiento muy bajo. La empresa pagará dividendos en marzo, junio, septiembre y diciembre.

La empresa cotiza en estos momentos a PER 25 que es algo que podemos definir como caro. Lo que pasa es que si ajustamos esta empresa por flujos de caja, vemos que la cosa cambia y nos queda sobre 19 que es un precio ya más razonable, aunque caro. Hemos de reconocer que estamos en un momento de mercado caro y que ver una empresa de estas características en USA a PER 19 no es caro, pero hemos de plantearnos nuestras prioridades a la hora de comprar, porque pagando estos precios no vamos a conseguir grandes retornos, conseguiremos retornos tranquilos y estables, pero no serán para tirar cohetes. Su valor contable no merece mucha mención para un balance en el que todo son intangibles que no tengo capacidad de evaluar ya que no conozco la marca.

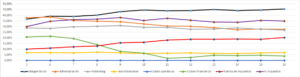

Si miramos la Gráfica de las Lamentaciones, vemos la evolución que ha seguido la empresa. El margen bruto tiene una tendencia lenta pero alcista, fruto de hacer las cosas bien y como se deben hacer, aprovechando la economía de escala y la integración de marcas de calidad que no dañan el global. Los gastos de todo tipo tienen una tendencia lateral pero bajista, fruto de más de lo mismo, como debe de ser. Gastos financieros bien controlados y como consecuencia de todo lo anterior el margen antes de impuestos crece, como me gustan las gráficas. Creo que es la confirmación de todos los datos estudiados e informes leídos, aquí se están haciendo las cosas bien. Creo que nos certifica que podemos invertir tranquilos a largo plazo, siendo prudentes con los precios que pagamos.

Sobre el futuro del negocio poco se puede decir hoy, después de haber analizado muchas empresas del sector, estamos ante una empresa que tiene buen potencial de crecimiento vía compra de otras empresas en un sector en el que se está viendo una concentración importante. Podría darse incluso la posibilidad de opa por parte de alguna de las grandes. Creo que es un sector que lo suele hacer muy bien y al que le queda crecimiento, un sector muy bueno para los amantes de los dividendos crecientes y tranquilos.

Hoy la directiva nos ha dado una alegría. Una vez estaba yo explicando alguna cosa, con mis resúmenes poco correctos políticamente hablando y jefe mío me dijo que la palabra era que yo era muy pragmático (suena bien, casi mejor que lo que significa). Pues hoy digo lo mismo de esta directiva, son muy pragmáticos, no aburren, ponen las cosas claras y escuetas. Es raro encontrarse informes con resúmenes como éstos, claros y escuetos. No he encontrado ni una chorrada, ni milongas ni nada por el estilo, la información clara y concisa. Creo que están muy alineados con los accionistas a largo plazo y que buscan crear valor y unos dividendos prudentes y crecientes. Para ellos está muy claro que la empresa es muy importante, tienen muy claro que debe de durar mucho más años de los que ya tiene. En un sector complicado, con competencia y sin modas han logrado un coeficiente de habilidad de 15 que es una nota muy buena, sobre todo teniendo en cuenta que han pagado pocos dividendos lo cual lo complica aún más. Creo que se puede estar muy tranquilo siendo socio de estas personas y que son un gran activo para la empresa.

La gráfica es de tiralíneas, subida y subida tras la subida dando ínfimas oportunidades de compra. Vemos en estas fechas un descanso hasta la media 1.000 sesiones, punto adecuado para abrir la primera posición a todos los que estén interesados, ya que este tipo de empresas debemos de tener muy claro que dan pocas oportunidades de compra. Yo creo que está cara a estos precios, pero puede ser una compra interesante, no más. Haciendo mi cuenta habitual me parece que a estos precios, sobre 45$ le podría sacar los próximos años como un 6% – 8% anual además de los dividendos y en cierto modo lo veo un poco pobre, creo que me haría falta un poco más para que me animara. Creo que un precio de 38$ haría que mis cuentas cuadren mejor. Por otro lado si ajusto el BPA con mis cálculos me daría que a 43 ya es un precio que cumple mis pretensiones, pero como digo es con mis ajustes en función de los flujos de caja. Tengo claro que en la media no es una mala compra, pero lo que habría que ver es si cumple con todas nuestras expectativas futuras, que lo más probable es que se acerquen. Lo veo muy interesante en estos momentos para vender Puts a largo o medio plazo un poco más barato que la cotización, ya que si las tuviéramos que comprar en el futuro no estaría mal ya que las conseguiríamos a unos dólares menos de lo que cotizan teniendo en cuenta la prima que cobramos y en caso de que no salten, pues hemos cobrado una prima por asumir un riego muy bajo. Pero cuidado con este producto que tiene que estar muy controlado por los inversores que lo utilicen, no es para buscarse un problema de agobio y de falta de dinero, es para aprovecharse de las situaciones y conseguir primas o acciones a precios razonablemente atractivos y que nunca estorben en nuestra cartera.

Resumiendo un poco todo, hoy nos volvemos a un sector muy interesante y que es un viejo conocido, con una empresa un poco lejana y muy buena. Mi mayor problema son los intangibles de esta empresa y cómo evaluarlos, por lo demás todo está muy bien. Las ventas, los beneficios y los dividendos como me gustan, buen negocio y una directiva de calidad. Para una cartera ElDividendo hasta un 7% en oro rojo a la espera de ver un balance un poco mejorado, ya que es la máxima preocupación que tengo. No penalizo más por la excelente situación financiera y gestión, para mí cuenta y mucho. Esta empresa que se puede decir que casi está sin deuda, sin pago de intereses y con unas ventas predecibles se puede permitir deteriorar esos intangibles cuando quiera sin dañar a nadie y sin poner en peligro a los accionistas. Una directiva que se preocupa de tantas cosas y me presenta una Gráfica de las Lamentaciones como la que he visto, me da garantías para dar un punto de confianza en que hay algo de valor en esos intangibles. Si hubiera tenido un balance un poco mejor hubiera ido a neutro. Hoy presentamos una empresa para todos los públicos, muy buena para los que empiezan y los que acaban, ya que son negocios muy bien llevados, muy predecibles y que dan muchas más alegrías que sustos. Pero cuidado con los precios que pagamos, si pagamos tonterías por las empresas es complicado obtener buenos retornos, ahora mismo, son razonables tirando a altos, pero os puedo asegurar que a estos precios no será la peor compra que hagáis como inversores; desde luego tampoco la mejor. Gran empresa la que hoy nos hemos encontrado, pero es de las típicas que siempre están caras, así que paciencia, no queda otra que tranquilidad e ir eligiendo en cada momento lo que mejor nos vaya cuadrando para con los años ir formando una cartera a prueba de bombas. Un saludo a todos y muchas gracias por la visita.

15 comments to “Church&Dwight”

Muy buen análisis como siempre!! Veo que sigues analizando empresas nuevas, por así decirlo «más exóticas»… No ves ninguna de las clásicas del dividendo tanto en España como fuera para compra??

Te lo comento porque quizás podrías revisar alguna que hayas visto que se ha vuelto a poner interesante.

Y sino es mucha indiscreción… Cuantas empresas llevas en tu cartera? Es que a este ritmo de análisis como compres gran parte de lo que analizas te vas fácil a las 50.

Un abrazo y muchas gracias por el trabajazo que te pegas para enseñarnos nuevas empresas

Hola Leviatan:

Muchas gracias por tus palablras. La verdad es que cada vez buscamos y rebsucamos más en busca de empresas de talla que puedan sumarse a la lista. En España están en mi opinión REE y Enagás en precios, pero esto ya sabes que es cuestión de cada inversor, lo que pasa es que Enagás voy muy cargado y REE he comprado ya. Voy publicando mis movimientos con los precios medios. Mientras no vea cambios en el negocio (cosa que raramente pasa en la lista dorada) no vamos a revisar mucho, porque es hablar de lo mismo, al final toda la lista dorada son empresas extraordinarias y el problema suele ser el precio, que cada cual debe de determinar. Como digo, este año he decidido publicar mis operaciones.

Llevo 32 posiciones abiertas, más dos ETF antiguos que tengo, el Cobas Seleccion y True Value. Pero es algo que no me obsesiona, podría tener 200 posiciones abiertas siempre y cuando las empresas sean de calificación oro. Para mí ese es el problema.

Un saludo y gracias por participar.

Gorka

Buenos días,

pegando un vistazo a las marcas, me encuentro con algunas conocidas (sin haber mirado wikipedia) y otras que me sorprenden que pertenezcan a este grupo. Estoy hablando en España. Imagino que en latinoamérica serán mucho mas conocidas.

*Close-up: no sé si se sigue vendiendo, pero de niño se anunciaba mucho en TV (además lo pronunciaban tal cual, «close up , aha! azul superrefrescante». (algo parecido a colgate y no colgueit)

*oxy-clean: me suena haberlo visto. Es rollo kalia. quitamanchas.

* pepsodent: también me suena. limpiadores de dentaduras o algo así.

* Trojan: condones. No son control ni durex, pero también los he visto por aquí.

y aquí ya tras consultar la wikipedia y san gúgel

La foto última me ha confundido, ya que no todos los productos son de esta empresa. Aparecen por ejemplo «Dove» y «Axe» que al menos en España los comercializa Unilever.

Por un momento me había hecho la ilusion de conocer alguna marca mas, pero no.

Ojo que buscando close-up, en algunos paises, como argentina, se vé que lo vende Unilever.

http://www.america-retail.com/argentina/argentina-unilever-saca-pasta-dental-closeup-con-cuatro-sabores/

En fin, que salvo Trojan, apenas conozco ninguna que sea 100% de esta casa

Mi gozo en un pozo.

Hola Abesti:

Hay veces que nos pasa esto. Es una empresa muy lejana y seguramente personas que viven o hayan vivido en USA nos pueden dar mucha más información. Pero los números no dejan lugar a dudas que la empresa lo está haciendo bien.

Un saludo y gracias por la información

Gorka

Genial empresa Gorka. Yo ya he tomado la decisión personal de no comprar USA, ni cambiar dólares por el momento trás haberse roto la tendencia del cambio a 1.25 EUR.USD

Empiezo a mirar ETFs de países emergentes o países frontera, como forma de reinvertir los dividendos. Me da la sensación de que toda la bolsa en general está cara o muy cara. Incluso me planteo el invertir en renta fija, cosa que no había hecho hasta ahora en mis 8 años de inversor.

Gracias por tu esfuerzo, un saludo.

Hola Divi:

Me alegro de que te haya gustado la empresa. Estoy contigo en que en general la bolsa americana está cara, pero a diferencia del año pasado, me estoy encontrando bastantes buenas empresas en precios al menos razonables, por lo que yo voy a seguir invirtiendo mientras pueda encontrar cosas a buenos precios ya que no hay otro lugar en el que estar a salvo de la inflación y los demás problemas. Por ejemplo tenemos Pandora y Playtech a buenos precios. Y una gran sorpresa, en USA hay muchos REITs a los que no les veo mayores problemas y están bien gestionados a precios con mucho descuento. No me gusta el inmobiliario, de eso no hay duda, pero me estoy encontrando muchas de estas empresas buenas y con descuentos enormes. Sí que es cierto que los tipos les pueden afectar, pero creo que no está acorde con el resto del mercado y por lo tanto, se tiene que corregir. Por otro lado, la reforma fiscal de USA va a traer mucho dinero, por lo que el pinchado lo veo más lejos, con todo, puede que un mercado lateral sea lógico y caídas puede haber en cualquier momento. El tema de la renta fija lo veo fatal, ya que en un fondo estás muy expuesto a pérdidas y en forma privada, pues para lo que pagan tengo el dinero en la cuenta naranja, a largo plazo está claro que ni tocar, y a corto me da pánico. Ir a emergentes, pues bueno, algo tengo yo en emergentes, pero mientras encuentre empresas buenas a precios razonables en zonas desarrolladas, salvo para empresas muy buenas y baratas, no me muevo para emergentes, con todo un ETF puede ser muy interesante.

Un saludo y gracias por participar.

Gorka

Hola hermanos dividendo,

Quería preguntaros vuestra opinión sobre las 4 empresas que se han desplomado esta semana y que han estado en fondos value, aryzta, publity, dignity y teekay.

Eskerrik asko

Hola Chris:

Vayamos al grano.

Aryzta es una empresa que no está mal pero hay un problema geográfico, y son las dobles retenciones. Sumado a que no es el negocio del siglo, pues es algo que no me atrae en exceso, es mejor para un fondo que para mí.

Publity es una especie de inmobiliaria en Alemania, donde hay burbuja de precios, todos sabemos lo que le pasó a este tipo de empresas en España. Está atractiva pero está claro dónde pone uno su dinero, yo no me planteo invertir ahí, por muchas razones.

Dignity ha bajado mucho, el problema es su deuda y que no paga mucho dividendo. Si tuviera otra directiva y las cosas un poco mejor hechas, esta empresa sí que me gustaría para invertir, pero tal como está me causa dudas.

Teekay, barcos que no es otra cosa que hierro que se oxida sobre agua salada, chatarra flotante me digan lo que me digan. La división LNG sacará dinero mientras su ciclo siga alcista, las demás ya veremos. Es una empresa que si llegamos a la conclusión de que está barata se puede comprar para vender cuando suba, el problema es que no lo haga, lo bueno que se cobra un buen dividendo mientras se espera a que suceda.

Como alternativas veo ciertos REIT en USA a precios atractivos, y empresas como Playtech o Pandora, mejores negocios y con balances bastante buenos a precios razonables. Pero esto es bolsa y uno nunca sabe muy bien lo que puede pasar, de lo contrario seríamos millonarios todos.

Un saludo y gracias por participar.

Gorka

Pues creo que publity y dignity ya están en precios de derribo.

Lo de teekay me ha hecho mucha gracia (chatarra en el agua), del mismo modo aryzta es harina, (agua y sal), así se puede ridiculizar casi cualquier empresa.

Estoy pensando en volver a pandora, habeis echado un vistazo a signet ? yo creo es mejor opción.

Saludos hermanos DIV

Hola Chris:

Vamos por partes. Dignity tiene un problema de deuda y de directiva, son cosas que no me agradan en mi cartera, pero efectivamente puede llevar descuento, pero no derribo, están a precios superiores a 2007 y no hay muchos más muertos en UK ahora que entonces. Si te mueres y te sobra el dinero puedes montar fiestón, si te mueres y dejas deudas, las casas no se venden y demás, haces lo más barato posible. Hay mucha incertidumbre en UK y eso hace que las cosas hayan cambiado. Creo que la empresa estaba inflada de verdad, y precios de derribo los entendería por debajo de 6 libras, y con riesgo vía deuda, no hay que olvidarse de ello. Publity sí la veo a precios de derribo, pero hay dos problemas. En Alemania hay burbuja inmobiliaria y como paga muchos dividendos la doble retención es muy incómoda. Tengo lo mismo en USA a casi los mismos precios pero más sencillo. Estoy analizando muchos REITs ahora mismo, y le he dado una visual, mi precio objetivo sería sobre 100€, pero como está todo en alemán no entiendo muchas cosas y eso dificulta. Es una empresa muy pequeña por lo que la volatilidad será terriblemente alta.

Aryzta tiene clientes, fábricas, red de distribución y saben hacer las cosas. En Teekay no hay nada, no hacen nada, no aportan nada. Solo son barcos que se mueven, tienen muchos problemas y sobre todo, se deprecian muy rápido hasta un valor que es su peso en chatarra. Muchas cosas malas y pocas buenas. Está bien para un fondo, que tiene analistas en exclusiva a vigilar y tienen ventajas fiscales, pero para personas lo veo complicado. Tú mismo mañana puedes hacer lo que hace Teekay con contratos, es la parte mala del negocio. ¿Has visto a las petroleras soltar a terceros refinerías, gaseoductos o terminales? Seguro que no porque es la parte buena del negocio. Casi ninguna tiene barcos porque es la parte mala del negocio. Teekay está a precios de derribo y eso la hace atractiva, pero es algo que se debe de tener muy en cuenta cuando se entra y no veo que se tenga. Sin duda a estos precios es fácil ganar dinero con ella, pero no hay que olvidarse de una cosa, hay que saber salir cuando llegue el momento sin dudarlo.

Pandora me gusta, y mientras pondere a la baja y tenga dinero, seguiré comprando. No conocía a Signet, parece una buena opción, pero veo deuda. La miraremos porque los precios no parecen malos, pero esa deuda me preocupa un poco.

Un saludo y gracias por las ideas.

Gorka

Si tienes dudas ya sabes, pasame lo escrito en alemán 😉

Un cordial saludo, Gorka.

Lo primero, gracias por compartir vuestro trabajo.

El otro día hablamos sobre Dignity a raíz de vuestro análisis. Y ambos coincidimos, buen negocio pero tal y como se presenta la empresa “no tocar” o a precios de derribo.

¿Es este su precio tras la debacle? Pues a saber, no tengo ni idea. En noviembre pasado estaba, más o menos, a 2500 y hoy ha cerrado a 875,50. Parece que en marzo dan cuenta del ejercicio, estaré atento, no solo por los números sino para que me expliquen como van a competir bajando precios, reducción de márgenes y, sobre todo, como atienden la deuda con este ajuste, más de 500 millones de libras, una carga más que notable, barbaridad lo llaman algunos, para las dimensiones de la empresa.

Hola Jeronimus:

Coincido con lo que comentas de Dignity. El tema de bajar precios para ser competitivo puede ser, al final no creo que necesiten más para atender más funerales, el problema radica en la demanda de estos servicios y lo que las nuevas generaciones quieren pagar por él. Cuando la empresa encuadre bien esto en su modelo de negocio, tienen negocio para siempre, pero han de entender esto bien. El tema de la deuda es complicado, porque es muy grande y se come el beneficio, y eso ahora que contamos con unos tipos inusualmente bajos, creo que en algún momento se volvieron adictos a la deuda, y eso como cualquier adicción, es doloroso de quitar. Yo la estuve mirando varias veces para entrar, pero tras revisar sus balance decidí esperar a ver si la debacle había acabado.

Como orientación en estas caídas a cuchillo solo te puedo decir que hay que entrar muy despacio, y cuando el volumen deja de ser más alto que la media, si sigue interesando puede que sea el momento de cargar más fuerte. Pero vamos, que esto no es infalible aunque suele ir bastante bien. Por ahora el volumen está más alto de lo normal y la cotización sigue bajando, yo en caso de interesar esperaría. Pero ya la cagué con ROK por esperar, así que como cada cual vea.

Un saludo y gracias por participar.

Gorka

Yo entré en Dignity con el 50% de posición cuando estaba a 1000 justos. Será una posición muy pequeña en mi cartera, aproximadamente el 0.5% cuando esté completa. Ya le voy perdiendo como un 15% o así. Espero que siga cayendo hasta que esta directiva de iluminados decida cancelar el dividendo, y entonces completaré la posición. La he clasificado como consumer staples, y cuando las meto en esa categoría es porque no tengo intención de vender jamás, sinceramente. Asumo ya una quiebra. Sólo las he comprado por una cosa: lo único seguro en la vida, es la muerte.

Hola Divi:

Precisamente eso es lo que me preocupa de esa empresa, que los iluminados decidan cancelar el dividendo, porque un negocio con este bajo ningún concepto debiera de estar pasando por estos momentos. Poca competencia, no faltan clientes y todo a favor. Este tipo de ajustes son complicados porque esta empresa tendrá que ajustar ventas y márgenes, lo que reducirá ligeramente el beneficio, y hará más complicado pagar la deuda, en un momento en el que es sencillo pagar la deuda. Si por el camino asoma la idea de ampliación de capital, la cotización caerá y tocará poner pasta, que son cosas que no me agradan en absoluto. Ese es el riesgo. Si la cosa sale bien, la directiva toma el camino correcto, se puede ganar dinero y te quedas con un gran negocio a un buen precio. Yo tanto como una quiebra no veo, pero una ampliación de capital podría ser dependiendo del humor de los mercados en los próximos años.

Un saludo y gracias por participar.

Gorka