Compass Minerals

Hola compañeros.

Hoy finalizamos este recorrido que hemos hecho por las materias primas volviendo a USA para analizar una empresa que efectivamente es de materias primas pero no de las primeras que se nos vienen a la cabeza. Hoy nos vamos a una empresa dedicada a la producción de sal, hoy es el turno de Compass Minerals.

Larga trayectoria la de esta compañía que tiene sus orígenes a finales del siglo XIX. Curioso que digan que el nombre de su empresa se debe a que en aquellos tiempos todo lo que tenían aquellos aventureros para encontrar minerales no era más que una brújula y debe ser cierto, sería digno de ver cómo se las arreglaban aquellos señores en lugares tan inhóspitos hace ya tanto tiempo. La empresa ha tenido minas tanto en USA como en Canadá y Reino Unido desde 1844 que se abrió la primera en UK. En Canadá y USA llegaron pocos años más tarde. A lo largo de los años la empresa ha ido creciendo en estos tres países abriendo más minas y aumentando tanto su producción como el rango de productos que ofrece, incluyendo ahora productos algo más elaborados.

Sobre el negocio de esta empresa hay que decir que es una empresa de materias primas sólo que trabajan con un producto que no hemos analizado aquí antes como es la sal. Tienen tres líneas principales de negocio. Las autopistas a las que facilitan sal para evitar que se congelen, la sal para producción industrial y un abono a base de sulfato de potasio que se utiliza en cultivos. Tres líneas claramente diferenciadas y bastante recurrentes, aunque como es lógico, muy dependientes del precio que tenga la materia prima en ese momento. Es realmente curioso que la cotización sufra cuando las principales materias bajan de precio y sin embargo según nos dicen en los informes el precio de la sal ha sido constante con una tendencia más bien creciente en los últimos tres años, lo cual puede dar oportunidades de compra si la empresa está bien llevada. Ya sabemos lo que tenemos cuando vamos a mirar una empresa de este tipo, no podemos esperar encontrarnos el negocio del siglo, habrá que ver si trabajan con eficiencia y rigor financiero. Si es así pueden ser empresas interesantes compradas en el momento oportuno.

Para la realización del análisis me he basado en los informes colgados en su web. Me han sorprendido por su brevedad, pero a su vez no es algo que me disguste, de hecho si son especialmente largos me pongo nervioso, suelen esconder marrones por ahí; lo bueno, si breve, dos veces bueno como suele decirse. Lo más importante del último año es:

- Descontando extraordinarios han mantenido el tipo respecto al año anterior, lo cual no está nada mal, superan los beneficios que tenían en 2013, si bien 2014 fue muy bueno.

- No fue un buen año para la sal en autopistas porque no hizo demasiado frío, supongo que este invierno les estará yendo mejor aunque no sé estará siendo el clima al otro lado del charco.

- Quitan pequeñas líneas de negocio para centrarse en las que tienen y tratar de mejorar márgenes.

- Planean compras en los próximos años para expandir su negocio de fertilizantes, tienen inversiones planeadas en este sentido en Brasil.

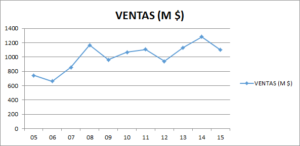

Sobre las ventas vemos un comportamiento un tanto irregular. La gráfica parece una cordillera de montañas y es que esta empresa depende de muchos factores que no son fácilmente controlables como el precio de las materias y el tiempo que haga en invierno. Estos señores deben estar deseando que haya temporales todos los años porque así más sal venden para las autopistas. Si vemos la distribución de las ventas por segmentos vemos la importancia que tiene este aspecto:

- Autopistas: 48%

- Procesos industriales: 30%

- Fertilizantes: 22%

Vemos que la sal se lleva casi el 80% de las ventas así que de momento es la materia prima principal con la que trabajan aunque últimamente estén invirtiendo en la otra línea supongo que para intentar diversificar un poco. Si hablamos en cuanto a la geografía de las ventas nos encontramos con que el 76% provienen de USA, con un 18% en Canadá y en UK apenas un 6% por lo que también podemos decir que una devaluación de la libra a consecuencia del Brexit les va a dar bastante igual. Por lo tanto, estamos ante una empresa que necesita que vayan bien la sal y USA básicamente, y si hace malos inviernos pues mejor.

En cuanto a capitalización estamos hablando de una empresa de poco más de 2,6 billones, que es un poco pequeña para lo que solemos mirar aquí pero ya sabéis que somos flexibles en este punto si la empresa nos gusta. Tampoco estamos hablando de un tamaño despreciable y si en el futuro le va bien tiene buenas posibilidades de expansión.

En primer lugar vamos como es habitual al balance. Nos encontramos con una relación de corrientes de 3, que es un rango tranquilizador para este tipo de empresas. Cuando nos encontramos con una empresa que tiene una cierta dependencia del precio de la sal y del mal tiempo y de este tamaño tranquiliza bastante ver un rango tan holgado que nos dé margen suficiente si hay un mal año. En cuanto a fondos propios estamos en un 39% que es un rango un pelín bajo pero aceptable, me gustaría un poquito superior pero tampoco es alarmante, es aceptable. La suma de intangibles y fondo de comercio está en un 9% así que tampoco hay una cantidad grande de humo en el balance. Además hay que decir que se ha reducido este último año y simplemente están depreciando poco a poco las empresas que han comprado previamente. Si próximamente se lanzan y compran esa empresa brasileña que dicen van a comprar para 2019 pues subirá esto un poco y luego irá bajando, no es algo que deba preocuparnos y menos viendo la imagen global del balance que, en general, puede decirse que está bastante sano.

Pasamos ahora al capítulo de la deuda y hoy aquí no podemos estar tranquilos. La deuda a largo plazo es de 722 millones y los pasivos no corrientes de 818,4, lo cual nos da unos ratios de 3,2 y 3,7. No son rangos alarmantes pero para el tamaño de la empresa son rangos a tener muy en cuenta y para nada despreciables. Habría que trabajar para intentar reducir esas cantidades. Cierto es que este año no ha sido brillante y claro si el EBIT sube mucho esos ratios bajarían pero me parece que tampoco ha sido tan mal año y lo que no es justo es hacer esta cuenta con el mejor año de la historia porque estaríamos distorsionando la realidad. El tamaño de la empresa es el que hace que me preocupe un poco más este tema porque puede sufrir más que una grande para obtener mejores condiciones de financiación. Además el calendario de la deuda es terrible, tiene una parte hasta el 2024 al 4,8% pero en 2017 vence más de la mitad de toda la deuda, todo en mayo de un golpe (472 millones) y no tienen que pagar absolutamente nada en los 3 años siguientes, bastante incomprensible la verdad. Me imagino que a lo largo de este 2016 habrán ido renegociando esa deuda o emitiendo más y cancelando parte de esa deuda que caduca en 2017 porque si no se podrían generar tensiones a lo largo de ese año. No me ha gustado para nada este apartado, lo peor hasta ahora aunque considero que es fácilmente mejorable, pero hay que ponerse a ello.

Sobre los márgenes este año han conseguido un ROE de 24,9%, lo cual nos da una idea de que el negocio es mucho mejor que lo que solemos encontrarnos en típicas empresas de materias primas debido a la menor volatilidad del producto y la recurrencia del mismo, es un rango muy bueno. El margen neto nos queda en el 14,5% que vuelve a ser un margen excelente. Honestamente no me esperaba datos que mostraran tanta calidad en este negocio, he quedado muy sorprendido en el buen sentido, estamos hablando de márgenes de categoría de honor aunque le falten otras cosas, pero me esperaba algo bastante peor aquí.

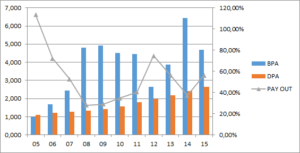

En cuanto a los beneficios vemos que ocurre un poco lo mismo que nos pasaba con las ventas, que son bastante irregulares, con caídas importantes tanto en 2012 como el pasado año. En el lado positivo hay que destacar que la empresa ni en los peores momentos se ha ni siquiera acercado a las pérdidas. Puede parecer fácil de conseguir pero en esta ronda de materias que hemos hecho hemos visto muchos ejercicios en pérdidas en malos momentos y aquí no están, aunque cierto es que la sal que es la materia prima principal que ha sido mucho menos volátil que otras.

Sobre los dividendos vemos que se han mantenido crecientes a lo largo de los últimos 10 años. Obviamente en los años peores se ha tenido que subir el pay-out para mantener esa tendencia creciente pero salvo en el lejano 2005 no han sobrepasado nunca el beneficio con los dividendos. Para una empresa como ésta a mí me gustan más los años en que el pay-out ha sido bajo, ya que estamos ante una empresa pequeña que debiera apostar por la expansión si encuentra los negocios adecuados pero bueno, mientras se mantenga en rangos prudentes como hasta ahora tampoco pasa nada porque algún año suelto el pay-out suba un poco sin sobrepasar grandes límites. El cash flow ha acostumbrado a ser positivo y dar para pagar el capex y los dividendos de sobra salvo este último año que el capex se ha duplicado entre compras e inversiones y ha dado negativo. Esto preocupa un poco porque se viene un año donde hay que devolver mucha deuda y obligará a emitir más, aunque probablemente conseguirá mejores condiciones que cuando se emitió en su día.

Por lo que respecta al precio, si usamos el beneficio del año 2015 (todavía no han publicado los resultados de 2016) nos daría un PER de 17, que es un poco alto para una empresa como ésta pero que de continuar con el crecimiento podría no serlo en el largo plazo. No podemos decir que sea una ganga ahora mismo, eso está claro, pero también lo está que he visto PER bastante superiores para empresas en las que veía más problemas que los que se pueden ver aquí. No está en precios disparatados y si tiene una caída como la que hace un año podría entrar en precios interesantes.

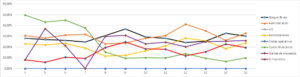

Pasamos ahora a la gráfica de las Lamentaciones, que nos muestra una empresa que ha mejorado mucho con los años. Vemos unos gastos financieros altísimos hace años que se han controlado radicalmente, y en paralelo vemos (y esto es algo que ocurre casi siempre) cómo la línea de los márgenes ha tenido la tendencia contraria para quedar ahora bastante estabilizada ya que en 2014 hubo extraordinarios que lo subieron un poco artificialmente pero la tendencia es buena. Es curioso cómo cada vez que se cruzan una línea verde descendente y una roja ascendente la empresa va a mejor indiscutiblemente, luego vienen algunos hablando siempre de las bondades de la deuda, para mí a partir de ciertos márgenes no ayuda nunca pero bueno, esa discusión será eterna y seguirá ahí pero como de momento con mi dinero hago lo que me da la gana lo invertiré en empresas que tengan una gráfica de las lamentaciones que se parezca más a la parte final que se puede ver en esta empresas. Vemos también amortizaciones fuertes como era de esperar y un margen bruto con picos pero más o menos estable dentro de unos rangos. En resumen, gráfica de empresa que ha ido claramente a mejor; la primera parte de la gráfica preocupante, mientras que la última es tranquilizadora y muestra un negocio sólido.

Sobre el futuro del negocio lo veo estable y prometedor. No hay duda que por la parte de fertilizantes es por donde más pueden crecer pero también es la parte más compleja del negocio. La parte de las autopistas da para lo que da, tienen cubierto el mercado de USA y Canadá y podría aumentar si se hacen autopistas nuevas o si empieza a nevar cada vez más al sur, pero eso dependerá mucho del clima. Podrían intentar expandirse a nuevos mercados pero al final es complicado salvo que compre pequeñas empresas que se dediquen a ello en otros países porque la sal que

producen ellos no creo que tenga mucha diferencia con la de la competencia. Ellos pueden aportar que ya son una empresa relativamente grande en el sector (aunque en términos absolutos no sea ningún monstruo) y podrían integrar empresas más modestas que se dediquen a lo mismo en otros países tipo Noruega, Finlandia, etc. Pero no veo yo a la empresa por expandirse por Europa. Donde podría tener margen para crecer también es en la sal para procesos industriales. En definitiva le veo un futuro tranquilo y con posibilidades de expansión si adoptan una política agresiva en ese sentido, y con menos volatilidad que otras empresas que trabajan con otras materias.

En cuanto a la directiva he de decir que me gustan en varios aspectos. Primero de todo, sus cortos pero claros informes son muy de mi estilo. Directos y con pocos adornos, tienen las ideas claras y no tienen que dar vueltas a las cosas para camuflar idioteces. Han obtenido un coeficiente de habilidad de 16, lo cual quiere decir que saben hacer las cosas más que razonablemente bien, hay muchas más empresas que han obtenido coeficientes más bajos que no más altos, y esto habla bien de la directiva. Su política de dividendos no la comparto del todo aunque la entiendo y no es descabellada ni irresponsable. El único borrón de verdad es el tema de la deuda, con un calendario lamentable que hace que 2017 sea un año de tensiones si no se renegocia antes. En su descargo está posiblemente el tamaño de la empresa, si fuera más grande quizá optaría a mejores condiciones, creo que debieran intentar dar el salto de forma definitiva y subir un peldaño además de dar un serio toque al responsable de este área.

En el gráfico apreciamos que si bien es una empresa con cierta dependencia del ciclo de las materias no lo es de la misma forma que una petrolera por ejemplo. Vemos la fuerte caída de 2008 y también vemos cómo la crisis del último año y pico le ha afectado claramente pero sin perder el soporte que tiene en torno a 68. Parece que está ubicada en un mercado lateral que oscila entre ese soporte en torno a 68 y un máximo de 100 que no logra alcanzar. Vemos cómo todo este tiempo en que las materias han sufrido se ha podido comprar por debajo de la Media Móvil 1000 pero que ya se ha puesto a la par con la recuperación de estos productos. Probablemente la posibilidad de entrada estuvo en estos tiempos muy difíciles para las materias.

Resumiendo un poco todo, hoy hemos visto una empresa de materias pero que no trabaja con una de las habituales, hoy hemos visto el mundo de la sal. El balance está sano, la cuenta de resultados es correcta, la empresa no ha dejado de tener beneficios, tiene un flujo de caja también sano (aunque 2017 será de mucho trabajo en este sentido), con una directiva que me gusta en cuanto a su prudencia a la hora de repartir dividendos y un negocio que deja unos márgenes muy superiores a los que me podía imaginar cuando empecé a analizar la empresa. El mayor y casi único borrón es el tema de la deuda, que no es despreciable y que tiene un calendario muy mejorable, pero son cosas que tienen solución, los aspectos más fundamentales

están sanos. Para una cartera ElDividendo hasta el 6% en plata verde, en zona de comprables. Me ha gustado la empresa y creo que bien pillada no estorbaría en ninguna cartera, aquí hay que tratar de buscar un momento que bien por el ciclo bien porque no ha hecho malo un invierno y han vendido poca sal la cotización se resienta y el negocio siga yendo igual de bien. La gente suele reaccionar muy emocionalmente ante un mal año, incluso un mal trimestre, y ahí tenemos que intentar tener sangre fría y aprovechar si los aspectos fundamentales de la empresa siguen siendo tan buenos como ahora.

Hoy ya que terminamos este repaso a empresas de materias primas voy a hablar un poquito sobre ellas en general, ya que están en todos los informativos en el último año y medio. Generalmente se suele asociar al petróleo pero hay muchas más que parece que también van recuperando el vuelo, no hay más que ver cómo está yendo últimamente Mittal, que ha vuelto a tener beneficios de nuevo y está subiendo muy fuerte, veremos cuánto margen le queda. Sobre el petróleo se lee de todo, está claro que al final alguno acertará. Hace poco leí a un “experto” que trabajaba para un gran banco que vaticinaba una volatilidad extrema en el precio del crudo este año debido a que la OPEP no cumpliría su acuerdo (que es lo que ha ocurrido habitualmente, todo hay que decirlo). De momento en esto último ya se está equivocando, ya que según la AIE en enero ya se ha cumplido en un 90% por parte de la OPEP y parece que Rusia también está cumpliendo con lo pactado. Me voy a mojar y yo creo justamente lo contrario (que también lo he leído a otros), es decir, que el precio va a estar bastante estable entre los 50 y los 65$ (y por mí ojalá subiera un poco más por mi formación). Tengo la impresión de que ahora mismo se mueve en un precio que tiene a todo el mundo más o menos contento y mucha gente todavía se está

quitando el susto de encima. Y sobre la OPEP yo estaba convencido de que iban a cumplir pero no porque se han vuelto gente de palabra y honesta, no nos engañemos. Lo que pasa es que esta vez han visto las orejas al lobo y que el fracking ha venido para quedarse y ya no tienen tanto poder como de diez años hacia atrás. Además, las tecnologías alternativas avanzan y los precios altos podrían acabar con su gallina de los huevos de oro antes que unos precios más moderados como los actuales. Ha habido oportunidad para ganar dinero en bolsa en este sector porque se ha podido comprar a precios de derribo pero no era tampoco una decisión fácil, y nunca está claro cuál es el momento perfecto para entrar. Quien lo ha hecho a tiempo estará contento y nosotros les felicitamos de verdad, no somos todavía tan “expertos” como para afinar así, aunque leyendo a algunos dan ganas de autoproclamarnos porque vaya razonamientos que se gastan. Sin más, nos despedimos hasta la próxima, esperamos que la entrada haya gustado y muchas gracias por la visita.

23 comments to “Compass Minerals”

Una vez más, enhorabuena por el análisis. Por favor, cuando tengas tiempo me gustaría que analizases los balances de las siguientes empresas:

* OHI

* VFC

* Hugo Boss

* Glaxo

Hola Sergio:

Muchas gracias por tus palabras y las empresas que propones. Las dos primeras creo que están en la lista, lo que pasa es que la lista es grande, muy grande, pero llegarán. Hugo Boss no la teníamos, pero puede resultar interesante, la miraremos en la ronda europea que vamos a hacer y que nos va a dejar muchas empresas interesantes, la verdad es que no me esperaba encontrar tan buenas empresas por aquí.

Glaxo la analizamos hace mucho tiempo, habrá que ver los últimos resultados, pero no nos gustaron demasiado, mucha deuda y muchos problemas, puede que esté barata, pero vemos bastantes problemas y sobre todo dudas dentro de un negocio en el que no somos especialmente cercanos. La miraremos por encima de nuevo, pero dudo mucho que vayamos a cambiar nuestra opinión, porque había muchas cosas que no se arreglan en un ejercicio ni en tres.

Un saludo y muchas gracias por pariticipar.

Gorka

Enhorabuena por el blog!!!! Es uno de mis favoritos, vuestros analisis son muy interesantes, seguir asi.

Un saludo.

pd: voy a escribiros en analisis de Essentra 🙂

No se puede escribir alli jeje, os lo pongo aqui.

¿habeis revisado sus ultimos resultados y como afectaron el anuncio de la bajada de ventas de filtros? y a que se debieronlas bajadas del 29 de julio y 21 de noviembre….?

un saludo y gracias

Hola Pinzas:

Muchas gracias por tus palabras, ya son más de dos años los que llevamos por aquí y seguimos con muchas ganas y una lista enorme de empresas que analizar.

No se puede escribir en Essentra porque cerramos los comentarios en 40 días como consecuencia de los ataques spam, estamos mirando cómo abrirlo, y a ver si lo hacemos pero ya podemos adelantar que tardará, ya que andamos justos de tiempo, al menos yo ando muy justo.

Hemos revisado Essentra y hemos visto el tema de los filtros, la libra cara le ha hecho daño, pero ahora llega el proceso inverso, de forma que muchos de sus productos debieran de empezar a mejorar, ya veremos lo que pasa. Essentra tiene muchos negocios y en general es una empresa que se está vendiendo barata y que nos gusta, yo de hecho no las tenía hasta este año y ya he comprado tres veces. No le vemos grandes problemas a largo plazo, pero esto es bolsa y ya sabemos todos que puede pasar cualquier cosa.

Un saludo y muchas gracias por participar.

Gorka

Se está poniendo a tiros no crees?

Hola Jaume:

Efectivamente está sobre un soporte por debajo de la media móvil 1.000 sesiones, este es un punto muy interesante para comprar, hasta ahora las empresas que he comprado en estos puntos me han salido bien. Pero este tipo de punto es muy interesante para los inversores de nuestro perfil, ha bajado bastante y a estos precios la empresa es atractiva.

Un saludo y gracias por el aviso, ando un poco fuera de mercado.

Gorka

En este párrafo dices lo siguiente:

«Pasamos ahora al capítulo de la deuda y hoy aquí no podemos estar tranquilos. La deuda a largo plazo es de 722 millones y los pasivos no corrientes de 818,4, lo cual nos da unos ratios de 3,2 y 3,7.»

Estos ratios de 3.2 y 3.7 que son? deuda/ebitda?

Gracias por tu trabajo

Hola Jaume

Esos ratios son respecto al EBIT. Nunca miramos el EBITDA porque no tienen en cuenta las amortizaciones y depreciaciones como si no hubiera que hacerlas y eso no es prudente. Más aún en el caso de esta empresa donde las amortizaciones son bien reales. Por eso nos parece más prudente mirarlo con respecto al EBIT, aunque a algunas empresas no les gusta, así luego algunos acaban como acaban. Solemos ponerlo pero si se nos olvida como en este caso siempre hacemos por defecto el ratio con el EBIT en el caso de la deuda.

Me reafirmo en que son rangos que hay que vigilar, más aún para una empresa de este tamaño, aunque no sean alarmantes ya que los gastos en intereses se mantienen controlados y no se están comiendo el beneficio, en caso contrario estaría más preocupado. Pero no es uno de esos casos donde la deuda nos podamos despreocupar. Tengo especial interés en que publiquen los resultados del 2016 completo en su web, porque la empresa parece que se está poniendo en precios razonables y a mí me pareció una empresa muy de picos y palas para ser de materias e interesante para poder tener en cartera aunque no sea como una de las básicas.

Gracias por tus palabras y por la participación.

Jon

Gracias por contestar.

No me parecen unos ratios muy desmesurados, estarían dentro de lo considerado «normal».

No sé si esta deuda estará a tipos fijos, cosa que sería muy interesante, ya que el gasto actual de intereses es bastante controlado respecto a el beneficio operativo que tienen. Si fuera así, sería un punto muy a favor para comprar. Lo estoy buscando en la memoria de 2015.

En 2016 y principios de 2017 la deuda habrá aumentado más, ya que están invirtiendo creo que en adquisiciones de compañías. (Principalmente en Brasil)

Creo que puede ser una buena inversión incluso para buscar una revalorización

Hola Jaume:

Lo tienes en la página 77 del annual report que te puedes descargar aquí:

http://phx.corporate-ir.net/phoenix.zhtml?c=148615&p=irol-sec

Mucha deuda para la compra en Brazil y alguna otra cosa en variable, hay algún tramo en fijo pero este tipo de empresas de este tamaño suele tener dificultades para acudir al mercado de capitales sobre todo para estas compras, creo que lo han hecho bien, poco a poco la irán eliminando, crecerán un poco y luego se meterán más a fondo en los mercados de capitales.

En los flujos de caja ya se ve que están empezando a depreciar un poco más, han aumentado el fondo de comercio y los intangibles, y veremos cómo van evolucionando las cosas. Si hacen como pinta que van a hacer la operación pinta bien. Este año ha sido buen año para irse de compras por Brasil, cosas buenas y a precios competitivos, es cuando hay que ir de compras, no cuando todo está por las nubes.

Un saludo y gracias por la idea

Gorka

Creo que voy a entrar con algo pequeño por el momento.

El lunes veremos

Buenas,

Han publicado los resultados 2016 en su web.

Les he escrito por email y los han subido

Saludos

Pandora a 797 coronas

¿Compramos?

Hola Javier:

Pues la verdad es que es un precio razonablemente atractivo, es esa gran zona de soporte. Yo ahora mismo ando escaso de liquidez y con estos precios y las dobles retenciones no voy a comprar. Si tuviera dinero y el mercado estuviera más caro puede que sí, ya que no me gusta demasiado tener mucha liquidez, pero ahora mismo yo no voy a comprar. Reconozco que puede ser un buen momento para hacer una primera entrada de acercamiento a la empresa, desde luego no es zona todavía de carga fuerte, pero como digo, sí que puede ser una zona de contacto.

Un saludo y gracias por los avisos, la verdad es que son de gran ayuda, así compré el año pasado las Tiffany, uno de vosotros me comentó, lo miré y me lancé con una pequeña posición de contacto, lástima que no haya podido comprar muchas más.

Gorka

Que menos que comentarlo aquí si el descubrimiento de la empresa lo hacemos gracias a ti.

Muchas gracias Jaume, en este caso presentamos la empresa porque alguien nos lo pidió, al final el círculo se cierra.

Muchas gracias por el trabajo y la generosidad, Gorka.

Quería preguntarte, ¿conoces la web http://www.4-traders.com? Tiene un screener de acciones muy completo, incluye consenso de expertos, previsiones de beneficios, PER futuro…

No sé si hay que fiarse de esas webs, estoy muy verde en la valoración de empresas e intento buscar atajos, no sé si estos «expertos» son fiables o no (aunque algunas acciones bien valoradas -MGI coutier, IWG…- están en algunos fondos value conocidos.

Gracias de nuevo

Javi

En concreto, ¿qué te parece esta empresa?. Así, sin profundizar

http://www.4-traders.com/FABRINET-6340607/strategies/

Mil gracias Gorka

Hola Javier:

No conocía ni la página ni la empresa. Sobre estas páginas las recomendaciones están bien en general cuando el objetivo del que recomienda y del que lee es el mismo, no es lo mismo que hable Warren Buffet, que AZ Valor, o que un analista técnico. Si mezclamos los dos pues pasa lo que pasa, pero es producto de que tus objetivos de inversión no son los mismos que los del que habla. En esta web tienes muchos ejemplos, de empresas que a muchos inversores les gustan y a nosotros no porque no buscamos exactamente lo mismo. Un ejemplo sería BMW, a nosotros no nos agrada el negocio por todo lo que explicamos en su entrada pero reconocemos que es una gran empresa. Sin embargo muchos de nuestros lectores la llevan en cartera, porque no tienen la misma visión exacta que nosotros. En el lado opuesto podemos tener a TROW o Diageo que son empresas que nos gustan mucho y a otros inversores no tanto porque puede que no tengan tanta tirada como otras empresas, sin embargo a nosotros nos parecen negocios para toda la vida, de los de comprar y olvidarse. Por eso lo que siempre recomiendo es que cada inversor debe autoevaluarse de una forma muy estricta, crítica y sincera, para no llevarse luego sorpresas, eso es lo más importante. Sobre cualquiera de estas web y sus expertos, pues bueno, nos ayudan a todos, pero debes de aprender a echar una ojeada a las empresas, sin ser un gran experto, porque a veces recomiendan empresas con riesgos altos por estar muy baratas y algunas veces sale rana. Yo hice caso por ejemplo a morningstar con BHP y RWE y ya las he vendido las dos. La primera no me interesa el sector, en la segunda no supe valorar la deuda y el estado de sus centrales, pero así se aprende. Yo lo que hago es coger ideas, porque te filtran una cantidad ingente de información, para eso sí que son muy útiles. Los que adivinan el futuro son peligrosos, no me fiaría mucho de esos datos, porque raramente aciertan y cuando sucede algo gordo casi siempre se lo comen, y es en esos momentos cuando hay que estar espabilados para no pillarnos los dedos.

Sobre Fabrinet la he apuntado para verla en profundidad pero tardará. Es una empresa que puede tener mucho recorrido ya que es un sector que no para de avanzar, no está cara. La parte negativa son los márgenes, no acaba de superar la barrera que me gusta, pero por tamaño y trayectoria puede ser interesante, a partir de ahora aprovechará la economía de escala y es posible que mejore estos márgenes. Está lejos de la mm1000 sesiones pero habría que ver más datos de beneficios para ver la volatilidad de los mismos. No es una mala empresa y a penas tiene deudas y por lo tanto lo básico está bien. Veremos si consigue llegar a zona de comprables en plata verde, para oro con estos márgenes y sin muchas barreras de entrada no la veo. Pero ya te digo, tengo que ver más de cerca la evolución de las cuentas y me temo que la Gráfica de las Lamentaciones será un poco volátil pero sin grandes problemas porque los cimientos los veo sólidos. Es una buena empresa, pero me temo que sin más, cuando la publiquemos veremos esto más en profundidad.

Un saludo y gracias por la web y la empresa.

Gorka

Muchas gracias, Gorka

De Diageo dicen, como puntos negativos, que tiene bastante deuda en relación al EBITDA, que los beneficios suelen quedarse por debajo de las expectativas, que la relación EV/ventas es muy elevada y que paga pocos dividendos.

¿Qué te parece?

http://www.4-traders.com/DIAGEO-PLC-4000514/strategies/

Hola Javier:

Eso son chorradas, DIAGEO apenas paga intereses por la deuda ni tiene que hacer casi depreciaciones. Todo eso infla el EBITDA pero no mejora la realidad de la empresa, sino justamente lo contrario. Por eso nosotros casi nunca usamos el EBITDA en nuestros análisis, porque hace falsear la realidad de muchos negocios. Lo de las expectativas, pues que miren la gráfica de Diageo y luego la de Telefónica que ha mejorado las expectativas, a ver en cuál prefieres estar dentro, yo no tengo dudas. Digo Telefónica pero puedo decir una larga lista. Creo que paga los dividendos correctos, no es bueno ahogar a las empresas forzándolas a pagar dividendos excesivos.

Un saludo y gracias por la información

Gorka

También dicen cosas positivas de su actividad, márgenes, perspectivas futuras, etc:

– Margins returned by the company are among the highest on the stock exchange list. Its core activity clears big profits.

– There is high visibility into the group’s activities for the coming years. Outlooks on future revenues from analysts covering the equity remain similar. Such hardly dispersed estimates support highly predictable sales for the current and upcoming fiscal years.

– Over the past year, analysts have regularly revised upwards their sales forecast for the company.

– For the last twelve months, analysts have been gradually revising upwards their EPS forecast for the upcoming fiscal year.

– Within the weekly time frame the stock shows a bullish technical configuration above the support level at 2029 GBp

Intento valorar correctamente la información antes de lanzarme a invertir.

Gracias de nuevo. Saludos!