ETF o Acciones

Hola Compañeros:

Hoy me salgo de norma la tratar de analizar un poco y de una forma un poco rocambolesca un producto que sin duda es uno de los mejores de cara a la inversión, estamos hablando de los ETFs. Este es un producto que representa un índice que marca y explica la ficha que siempre nos adjunta y podemos leer. Son muy sencillas y no hay mayor problema en entender. Índices los hay de todo, los que más conocemos como el IBEX35, S&P500, Nikei… y luego tenemos los apalancados (en los cuales los inversores utilizan deuda para aumentar ganancias si el índice sube) y los inversos que especularán a la baja contra el índice. Los hay de materias primas, de zonas geográficas, de sectores. Prácticamente los hay de todos los tipos y colores que queramos.

Un ETF cotiza en la bolsa como si fuera una acción y se acerca de una forma enorme a lo que marca el índice de referencia. Como contrapartida, la gestora del ETF nos cobra una comisión de gestión, ya que ellos tienen que estar continuamente haciendo movimientos para ajustar todo y que la realidad se acerque lo más posible a la cotización que nos marca. Son fondos indexados, pero con una fiscalidad distinta y una operativa diferente. En estos dos temas, básicamente debemos de tratarlos como si fueran acciones.

Como ya podéis imaginar a estas alturas, el gran inconveniente es que en fondos podemos pasar de uno a otro sin pasar por el fisco y por el contrario aquí, en caso de que queramos hacer cambios tendremos un tratamiento igual que si fueran acciones. La parte buena es que como la estrategia que nosotros seguimos es la de comprar para toda la vida, el tema de los cambios en este tipo de estrategia pasa a segundo plano. La verdad sea dicha, este producto parece diseñado a la medida para los inversores de largo plazo vagos y pasotas hasta la saciedad. Aquí no te tienes que preocupar absolutamente de nada, por una comisión que es más que razonable te lo hacen todo.

De la parte de ETFs que suponen invertir apalancado opino lo mismo que de comprar acciones a crédito; es peligroso y puede haber sorpresas más negativas que positivas. Si vemos una gráfica técnica, somos capaces de identificar una subida fuerte, podemos tratar de aprovecharnos de ella mediante un producto de este tipo, pero hemos de recordar que en caso de bajadas, las pérdidas también serán mayores. Yo no los uso bajo ningún concepto.

Los ETFs inversos sí que los veo una buena herramienta para personas que quieran ganar algo de dinero fácil en las bajadas, se atrevan y tengan las normas muy claras. Cada vez que hablamos de ir a la baja contra un índice, hemos de pensar en una disciplina del 99%, y sobre todo las gráficas y los conceptos muy claro. No nos podemos salir del camino absolutamente nada, ya que lo pagaremos caro. De una forma distinta a las acciones, los índices se mueven mucho más por motivos de sentimientos. Aquí tendríamos que ver mucho sentimiento para entrar, pero he de reconocer que si tras una época de mercado lateral, hay sentimiento malo y un índice rompe un soporte marcado con una gráfica de las de libro, puede ser un momento estupendo para ponerse en contra del índice. Pero como digo, disciplina 99%, porque jamás debemos permitirnos una pillada de dedos cuando vamos en contra, aquí se sale a toda pastilla si nos equivocamos. Ahora es muy fácil de ver y de decir, pero con cambio de gobierno, odio entre los gobernantes, partidos que se descalabran y el IBEX coqueteando con un soporte importante, es un momento estupendo para estar atento a la ruptura de soporte. Nos hubiera ido bien, pero podría habernos ido mal. Hemos de tener muy claros los stop loss en estos casos, en función del precio del índice, no del ETF, lo cual significa que conlleva mucho curro y estar pendiente varias veces al día en los momentos calientes. Es pillar una parte del despropósito de muchos. Desde luego pueden decirme que no es muy ético, pero les contestaré que mucho menos lo es las mentiras y el despropósito de políticos que tenemos en el país y no por eso los cambian. Yo no lo he usado nunca, puede que lo haga alguna vez, pero como digo, con máximo rigor y vigilancia. En el momento que estemos ganando dinero y tengamos dudas, lo tengo muy claro, coger tu parte y si es buen momento para salir de un corto, por motivos obvios tiene que ser buen momento para ponerse en largo en el mismo sitio u en otro. Por supuesto para una parte muy pequeña de nuestro dinero, es como poner la guinda al pastel de los circos políticos y económicos. Repito, solo situaciones muy obvias. En los últimos tiempos he estado tentado dos veces, una con un soporte claro del oro y la otra ahora con el IBEX, no lo he hecho, que quede claro. Si algún día me animo, ya os comentaré cómo es la experiencia. Si no hago ninguna tontería a lo largo del año, puede que me la guarde para esto y si veo algo claro me lance con algo pequeño

.

Los ETFs los emite una entidad gestora (BlackRock, Deutse Bank, Lyxor…) que pone sus normas, moneda, lugares de cotización y comisiones. Lo normal para mí, sería compra algo que cotizara en Madrid, en euros (a pesar de la moneda origen, así evito cambios de divisa) y que tenga la comisión más baja de la gama semejante. En ING para un mismo índice podemos encontrar a veces más de una gestora. No me gustan nada los ETFs que representan cosas poco conocidas, o índices desconocidos, al final hay menos liquidez y te puedes encontrar que los dejan de cotizar y tienes un problema. Una de las razones de comprar este producto es olvidarte de una parte de tu cartera.

También tenemos ETFs que pagan cupones en concepto de dividendo. Ya os aviso, no me gustan. Para comprar dividendos en España compro las mejores empresas españolas del dividendo y con no mucha deuda. No tengo que hacer mucho más. El problema viene, que no tengo mucho conocimiento del tratamiento fiscal que reciben estos cupones en lo que a dobles retenciones se refiere.

Uno de los puntos a favor de este producto es poder diversificar de una forma enorme con un producto sencillo, bajo en comisiones y al alcance de cualquiera. Por esa razón prefiero que los dividendos se reinviertan en el producto. No va a ser el producto estrella de mi cartera, de forma que voy a seguir teniendo dividendos de mis queridas empresas, pero para tener presencia en Suiza, Japón, China o USA de una forma grande, son un producto genial.

Y en

estos momentos os estaréis preguntado si se me ha ido un poco la pinza y he pasado de amar los dividendos a dejarlos en un segundo plano. Pues no, los sigo amando, lo que pasa es que no me importa reinvertirlos plenamente en el índice y por completo. Y además me ahorro muchos problemas, dobles retenciones y cuentas. Además he hecho un pequeño experimento. Si tuviera que elegir una cartera fácil de analizar y de máxima calidad que se adapte a lo que yo busco, sin duda ninguna me quedaría con la de Warren Buffet. Está claro que soy mucho peor que él y que no voy a conseguir los rendimientos que él ha conseguido para Berkshire, por lo tanto ya me olvido de sacarle al índice de referencia la ventaja que él ha sacado a lo largo de los años. Pero un sencillo experimento me ha llevado a la siguiente conclusión.

En la última carta a los accionistas, en la primera página ya nos viene la evolución de la empresa a lo largo de los años, he tomado como referencia los años comprendidos entre 1.965 y 2.013.

- Los años en los que Warren no lo ha hecho bien (todos en los que ha perdido respecto al S&P500 o le ha ganado en menos del 5%) la bolsa ha sido alcista, muy alcista en todos salvo en dos que sería casi plana pero alcista.

- Los años en los que Warren lo ha hecho especialmente bien (le ha metido más de una diferencia del 20% al S&P500) la bolsa ha sido bajista. Todos menos uno.

- Los años en los que la bolsa ha sido plana (ha subido o bajado menos del 10%) en todos los años Warren ha ganado al índice. Pero es que en el 66% de las ocasiones le ha metido al índice una diferencia mayor a su media histórica.

Las conclusiones que puedo sacar de esto son sencillas. Los criterios de Warren para elegir empresas no son muy diferentes de los míos. Yo no entiendo los bancos y las aseguradoras (él los puede comprar enteros, yo no; si pudiera comprarlos enteros seguramente yo también los entendería o me esforzaría en hacerlo). A mí no me gusta tanto como a él la compra de empresas de venta como Wal-Mart, pero reconozco que pueden ser un buen sitio donde invertir, siempre que se conozcan de cerca. Por lo demás, mucho de lo que interpreto en mis análisis viene salido de él. Bueno, creo que él lo hace mucho mejor que yo, eso está claro, si no lo estuviera… Teniendo en cuenta esto, y suponiendo que ese holding es lo que más se acerca a la máxima calidad que he visto, creo que podemos decir lo siguiente:

- En los momentos de mercados laterales hemos de buscar buenas empresas, con sus finanzas sólidas y barreras de entrada para comprarlas a un precio al menos razonable. En estos momentos las cosas no suelen estar baratas, de forma que habrá que buscar entre lo mejor y que pase problemas momentáneos.

- En los momentos que el mercado está caro, es mejor no comprar, pero en caso de que el dinero nos queme en las manos, lo menos destructivo, será la máxima calidad y con el mayor rigor financiero. Seguramente nos parecerá erróneo y carísimo, pero cuando lleguen las tensiones, y llegarán, nos alegraremos profundamente de haberlo comprado.

- En los momentos de caídas generales pero que no llegan a esa pérdida del 30% del índice, lo mejor es compra la máxima calidad que se estará acercando ya a la media móvil 1.000 y rascarnos un poco el bolsillo (nos joderá enormemente) o las que son muy buenas, pero no máxima calidad, y que más han caído, las que más hayan perforado la línea amarilla.

- En los momentos en los que la crisis ya está clara, el mundo se acaba, no hay un sitio donde mirar y que nos agrade lo que vemos, en ese momento puede ser muy interesante comprar índices para dar buena diversificación a la cartera y obtener unas revalorizaciones fuertes, pero no gigantes. Serán subidas más constantes y estables que las de muchas acciones.

- En momentos de mercados alcistas, sobre todo cuando la gráfica nos indica que es obvio su subida, pero los ánimos están dudosos en la prensa, puede ser buen momento para comprar índices.

Con todo esto no pretendo decir que en los momentos de máximo estrés vaya a dejar de comprar empresas de mi lista oro, especialmente la zona que está en verde. Lo que quiero decir, es que si estoy muy estresado y tengo dudas, compraré alguna que me guste especialmente o se adapte muy bien a mis necesidades (y Dios mío, lo hacen todas de una forma estupenda, os lo puedo asegurar), por supuesto. Pero puede ser un momento estupendo para entrar en un país como Suiza vía un ETF acumulativo. O si el dólar está muy caro (y muy caro me refiero a muy caro, no lo que tenemos ahora, por debajo de la unidad) y en Europa no me gusta nada de lo que puedo comprar sin que me crujan con las dobles imposiciones, pues puede ser un buen momento para comprar un indexado a EuroStock (y cuanto más grande mejor). Puede suceder que Japón tenga problemas o estén las cosas bajas por allí como sucedió en el pasado. Pues puede ser un momento adecuado para diversificar un

poco por aquellos lejanos territorios sin demasiado riesgo de caer en un error brutal a la hora de elegir la empresa. O caídas muy fuertes en China, puede ser momento de ver si la bolsa China ha caído lo suficiente en relación a las que yo me muevo como para entrar vía un ETF.

Tengo muy claro que el grueso de mis inversiones van a ser vía accione directas en los mercados de España, UK y USA. Pero creo, que una parte menor al 30% puede irse a estos productos, solo si encuentro un momento interesante de verdad y el producto adecuado. Como trabajo con ING voy a tratar de hacerme una lista completa de los ETFs que ofrecen y trataré de seleccionar los que más me gustan y lo que creo que puedan resultar más útiles para cualquiera que quiera hacer una aventurita en estos mundos.

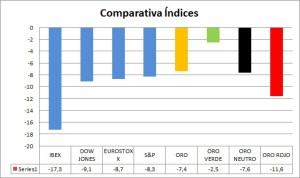

Como despedida hoy he hecho otro experimento. Estoy muy contento y animado a pesar de la crisis y las bajadas en las cotizaciones. En las anteriores crisis que me tragué, sobre todo la de 2.012 en las bolsas españolas, mi cartera bajó más de lo que bajó el IBEX. En lo que llevamos de corrección no ha sido así. Este era uno de los principales problemas que quería resolver, mejorar la calidad y la solidez de las empresas en las que invierto. A pesar de las muchas chorradas que he hecho últimamente, y tonterías que todavía arrastro del pasado, la calidad de mi cartera ha aumentado de una forma enorme. Y eso es fundamental para mí. Como experimento he calculado las caídas de los siguientes índices entre el 1 de enero de 2.015 y el 05 febrero de 2016 que es cuando escribo esto. Los resultados son los siguientes:

IBEX 35: – 17,3%

Dow Jones: – 9,1%

S&P 500: – 8,7%

Euro Stoxx 50: – 8,3%

Creo que está más que claro que España s

e ha comportado mucho peor que Europa y USA. Las razones ya las puede buscar cada uno. Se pueden decir muchas cosas sin mucho sentido ni razonamiento, la calidad de las empresas, las deudas, las barreras de entrada, el panorama político, lo que queramos. Otros años lo hemos hecho mejor, éste ha sido malo. Ahora veamos la evolución de la lista oro a partes iguales en las mismas fechas. Ya aviso que los datos de cierre son verdaderos, pero los de inicio los he cogido de unas gráficas que tengo y la resolución no es todo lo buena que desearía, de forma que podría haber alguna variación pero nada que sea escandaloso. Están incluidas dos empresas que no están publicadas, pero si analizadas y adjudicadas.

Zona Verde: – 2,5%

Zona Neutra: – 7,6%

Zona Roja: – 11,6%

Todas las Oro: – 7,4%

Esto no es más que un experimento que no sirve para nada y que está ubicado en un período que he escogido fruto del azar y sin ningún cálculo previo, vamos hecho de una forma tonta e inocente para examinarme a ver qué tal elijo empresas. Los resultados me han favorecido, pero me lo esperaba de otra forma. Siempre me gusta buscar errores y razones para las cosas, tratar de ir aprendiendo y mejorando. Tras estos resultados creo que puedo sacar los siguientes pensamientos:

Esto no es más que un experimento que no sirve para nada y que está ubicado en un período que he escogido fruto del azar y sin ningún cálculo previo, vamos hecho de una forma tonta e inocente para examinarme a ver qué tal elijo empresas. Los resultados me han favorecido, pero me lo esperaba de otra forma. Siempre me gusta buscar errores y razones para las cosas, tratar de ir aprendiendo y mejorando. Tras estos resultados creo que puedo sacar los siguientes pensamientos:

- La zona verde ha cumplido perfectamente su cometido, son auténticos refugios nucleares. Ninguna ha sufrido una caída realmente fuerte y los resultados presentados han sido aceptables en las cuatro. Habéis leído bien, hay una cuarta empresa que entra en la máxima categoría presentada por uno de vosotros y que veremos dentro de poco.

- La zona neutra se comporta mejor que los índices, que no es poco. No hay empresas pequeñas que siempre dan sorpresas y en los índices pesan poco, pero pesan. Pero hemos visto algún susto si lo miramos de una forma y ocasión de compra si lo miramos de otra. Creo que en general están bien ubicadas y no hay grandes errores de calificación.

- La zona roja ha patinado y puede que se me haya colado alguna dudosa. Hay un par de ellas que quizás las coloqué ahí de entrada y en un futuro tengan que descender si la cosa sigue aumentando exigencias. He de reconocer que ahí están las empresas buenas y un poco más sensibles al ciclo. Esto ha influido bastante el mal resultado dado. También es aquí donde veo varias que están dando b

uenas oportunidades de compra y una que estaba en mi opinión muy sobrevalorada y está pagando las consecuencias, veremos los resultados. - El global de la cartera ha sido mejor que todos los índices. Si contamos con que esta cartera paga bastante más dividendo que la media de los índices, diría que casi el doble, de forma que la diferencia sería mayor de la que se puede apreciar. Estoy muy satisfecho con la elección hecha y a pesar de que algo se me pueda haber colado, creo que las elecciones son bastante acertadas.

- En caso de subidas, dudo que esta cartera sea capaz de igualar a los índices, hay varias empresas muy grandes y que se mueven muy lento. El objetivo de la lista oro es suministrar unos dividendos crecientes, sostenibles y razonables, no tener marrones en cartera y crear una revalorización claramente mayor a los productos financieros habituales para personas normales de nuestra sociedad. Creo que lo ha logrado de forma perfecta.

- Veo difícil tener el dinero colocado de una forma que genere mayor diversificación, menores costes operativos, revalorizaciones y tranquilidad que una cartera de este tipo, no ya comprada en buenos momentos, sino comprada a partes iguales y en cualquier momento. Estoy muy satisfecho con el trabajo realizado, a pesar de seguir buscando y analizando empresas.

Hoy me despido contento y satisfecho del trabajo hecho. Estoy seguro de que podría haber sido mejor, de que varias empresas se me han pasado por alto, de que alguna que he calificado bajo quizás podría estar aquí. Son gajes del oficio, en mis listas hay errores, estoy seguro, pero en la cartera de qué inversor no los hay. Desde luego no está nada mal para dos hermanos autodidactas y que lo hacen en sus ratos libres. Un saludo a todos y mucha suerte en la cacería, sean acciones, ETFs o lingotes de oro; máxima calidad, precios al menos razonables y a tratar de buscar el mejor de los momentos.

15 comments to “ETF o Acciones”

No entiendo mucho de fondos o ETFs, pero si tuviera que elegir, simpre me ha gustado mucho el VIG, invierte en empresas un historial de incremento de dividendo año a año, y ya puestos SPY, que es si no recuerdo mal el ETF de mayor capitalización que replica el SP500.

Creo que los ETF made in USA, no son ninguno de acumulación, si te suena alguno me interesa.

Hola Sergio,

Pues yo la verdad no me había planteado nunca lo de los ETFs, pero un día tonto y aburrido estuve echando una ojeada y me puse a hacer cuentas y en determinados momentos y para determinadas zonas puede ser algo interesante. Haré la lista de los que más me gusten y la publicaré en una entrada para todo el que esté interesado, me basaré en los que ofrece ING, pero quizás amplíe alguno si encuentro algo interesante o alguien me presenta alguno.

Sobre tu duda, he encontrado uno pero está en euros, que al final es lo mismo, porque en teoría replica el índice.

Deutsche Asset & Wealth Management

db x-trackers S&P 500 UCITS ETF

En teoría, en la ficha dicen que es rendimientos de acumulación, lo cual entiendo yo que reinvertirán todo.

Miraré más a fondo, porque este mercado, junto con Suiza, Japón y puede que algo de China es lo que más me interesa. Puede que uno de Europa amplio, pero en segunda línea.

Un saludo y gracias por participar.

Gorka

No contemplais los fondos indexados? Lo digo por el tema de los traspasos vs los ETF

Hay algunos con costes muy bajos

Saludos

Hola Relisys:

Podríamos contemplarlos, lo que pasa es que desconocemos un poco las comisiones y el tema de custodias y demás. Puede ser una alternativa por el tema fiscal que es una gran ventaja, como bien comentas. Los ETFs presentan unas comisiones muy bajas y además cotizan como si fuera una acción lo cual nos facilita mucho las cosas. Como digo pueden ser una alternativa, sobre todo si pretendemos hacer cambios de fondo, más que para el muy largo plazo.

Un saludo y muchas gracias por participar.

Justo los he estado mirando hace poco,

Para mi el VIG es el que mejor pinta tiene.

Una estrategia que me planteo es comprar este etf en un alto porcentaje de la cartera, y luego pocas empresas, muy buenas y muy concentradas. De esta manera podria seguir solo unas pocas empresas, conocerlas bien y coger las mejores, y sin perder diversificacion al automatizar completamente la parte del etf.

El VIG selecciona empresas USA que lleven al menos 10 anios incrementando dividendos.

Un saludo,

Pedro.

Hola Pedro,

Pues ya me habían comentado ese ETF y tiene buena pinta. El problema que platea es parecido al de todos ellos. Cuando una empresa va bien suele estar cara y entra en el ETF. Cuando empieza a ir mal y sale la venden y a precio bajo. Pero como esto no les suceda mas que a unas pocas, en teoría tiene que tener un buen retorno. Sería cuestión de comprarlo directamente con uno del S&P500 y ver el resultado.

Los ETFs son una buena herramienta. Tengo dudas sobre cómo hacen los pagos de dividendos y sus dobles retenciones porque ese es un problema. Igual alguno de vosotros tiene alguno y nos puede aclarar alguna cosa. En caso de no repartir dividendo tenemos el problema de que si necesitamos dinero tenemos que vender participaciones y si nos pilla en mal momento, pues es una faena, pero mucho menor que en el caso de tener que vender acciones. Yo los veo como una forma muy interesante de dar diversificación a mi cartera y que pueden alcanzar sobre el 30% del total cuando madure un poco más.

Un saludo y gracias por la información.

Gorka

Hola de nuevo,

Estoy de acuerdo con que pueden vender en el peor momento, pero hay que tener en cuenta que en USA hay muchas empresas que llevan muchos mas de 10 anios subiendo el dividendo, por lo que en teoria entiendo que el porcentaje de rotaciones no debe ser muy grande, seria interesante conocerlo.

Si recuerdo bien, ha aumentado un 10% de media los dividendos desde que se creo (2006), y ha superado por poco al S&P en total return, gracias a que se comporto mejor en la caida del mercado.

Se comporta como una accion normal, por lo que las retenciones son las mismas que si compras JnJ por ejemplo segun tengo entendido.

Un saludo,

Pedro.

Hola Pedro,

En USA hay una cantidad de empresas de esa calidad enorme, y eso es garantía de pocas rotaciones que es bueno. Sus bajos pay – out y las recompras les ayuda mucho a poder hacerlo. En Europa estamos a años de esa responsabilidad con los accionistas. Como te digo, es cuestión de hacer números y ver lo que mejor cuadra, este ETF es una forma muy barata y útil de estar presente en muchas de las mejores compañías del mundo sin complicarse la vida y sin cagarla nunca, aquí casi eliminamos caer en una trampa de valor. Nunca vamos a duplicar rápido, pero no te encuentras comprando acciones de Duro Felguera o Abengoa que te dejan la cartera temblando y los nervios tocados.

Si tienes doble retención pues estamos igual, pero más diversificados, de forma que sigue siendo interesante, al final es lo mismo que lo que te retienen por las acciones que compramos a mercado. Cada vez me gusta más este producto. Seguiré con mis acciones oro, pero alguno de estos lo tengo que probar pronto, a ver que tal van.

Un saludo y gracias por la información.

Gorka

Enlace por si a alguien le interesa:

https://personal.vanguard.com/us/funds/snapshot?FundId=0920&FundIntExt=INT

PD: yo no lo llevo, por mucho que lo venda, pero me lo estoy planteando seriamente.

Saludos.

Hola,

el único ETF que tengo es el iShares MSCI Sweden, que engloba las mayores empresas de Suecia (gran presencia bancaria, si bancos, aunque su situación allí es otra historia muy diferente). Hay que tener aspectos en cuenta como por ejemplo la comisión de custodia (en Selfbank son 4 euros + iva al mes). Por otro lado, el importe en comisiones de compra que deberíamos gastar para llegar a las 40 empresas que incluye sería bastante elevado, así que de esta manera entras en un mercado caro con una gran diversificación inicial.

A su favor tengo que decir que paga dividendos 2 veces al año y que permite obtener revalorización en divisa (la corona sueca esta fuertemente devaluada, hay probabilidades que se recupere durante la segunda mitad del año). Otros mercados interesantes mediante ETF y que recomiendan en OCU es Canadá, Sudafrica y Rusia. Otra vez el factor divisa juega un papel importante. En mercados Usa y UK, prefiero la compra de acciones directa.

De todas formas, creo que no ampliaré más de lo que tengo hasta que tenga mi cartera ya consolidada.

Un saludo

Jaime

Hola Jaime

Interesantísimo tu comentario, aporta valiosa información sobre el tema. De momento nosotros no tenemos nada invertido en ETF, pero parece que tú también manejas bien el tema. Como decimos siempre, este intercambio de información es buenísimo y ayuda a que entre todos vayamos mejorando y evitando desplumadas de principiantes.

Tanto mi hermano como yo tenemos una duda sobre el ETF que dices, ¿tienes doble retención en los dividendos? Como siempre, muchas gracias por la participación.

Jon

Hola Jon,

Me olvidé mencionar que dichos etf cotizan en usa en dolares (tipo adr) por lo que en principio la doble imposicion quedaria solventada si ya tienes el w8ben tramitado.

Al cotizar en dolares los gastos son más bajos (TER 0,92% anual) de lo que seria en coronas suecas.

La gestora es Blackrock.

La composición del etf es la siguiente:

H & M HENNES & MAURITZ AB ORD 9.5 %

NORDEA BANK AB ORD 9.4 %

TELEFONAKTIEBOLAGET L M ERICSSON ORD 8.2 %

ASSA ABLOY AB ORD 6.5 %

SVENSKA HANDELSBANKEN AB ORD 5.8 %

SVENSKA CELLULOSA SCA AB ORD 5.3 %

SWEDBANK AB ORD 5.2 %

INVESTOR AB ORD 4.7 %

SKANDINAVISKA ENSKILDA BANKEN AB ORD 4.5 %

ATLAS COPCO AB ORD 4.4 %

Un saludo

Jaime

Hola Jaime.

Muchísimas gracias por la información, y también por la participación.

Jon

Si sirve, yo trato de hacer stock picking de empresas españolas que reparten dividendo, y para fuera de España estoy invirtiendo poco a poco con estos ETFs:

SPDR® S&P Euro Dividend Aristocrats ETF (IE00B5M1WJ87)

SPDR® S&P UK Dividend Aristocrats ETF (IE00B6S2Z822)

Vanguard Div Appreciation ETF (US9219088443)

Vanguard REIT ETF (US9229085538)

Vanguard Global ex-U.S. Real Estate Index Fund ETF (US9220426764)

Con esto cubro zona Euro, UK, USA e Inmobiliario.

Saludos y mi agradecimiento por los artículos de este blog.

Hola Geloque

Está bien la estrategia que dices, sería mejor si tuviéramos en España más empresas de alta calidad pero bueno, qué le vamos a hacer. Por lo demás, está bien eso de utilizar ETF para diversificar aunque lo del inmobiliario no sé, a mí no me parece un gran negocio pero si no tienes mucha parte en ello…

Como siempre, muchas gracias por la participación.

Jon