General Electric

Hola compañeros,

Hoy y a petición de uno de vosotros nos vamos a por una de las mayores empresas del mundo y protagonista del 2.014 como una compra nombrada y un spin off. Hoy es el turno de General Electric. Pero antes de nada veamos la petición.

PETICION.

La vieja General Electric fue fundada por Thomas Edison hace ya muchos años…

Después de esta introducción, he de comentar que me no sabía que esta empresa se dedicaba a cosas tan diferentes, quizás sea más conocida por sus bombillas y equipos eléctricos, pero he de reconocer que me han sorprendido. Sobre el negocio he de comentar que está bien diversificado geográficamente, y en distintas líneas de negocio, sin mucha relación entre ellas. Los negocios en los que están metidos son en general buenos y los márgenes ya nos dan una idea de esto. Luego los desglosaré uno a uno, de forma que no voy a extenderme más aquí.

Como línea general la primera impresión ha sido de una empresa diferente. Quizás aquí el tamaño sea el que me ha traicionado. No estoy acostumbrado a ver empresas tan grandes y que además se dediquen a cosas tan diferentes. Esto no es analizar Shell, BP…, esto es analizar 8 empresas en una, con bastante poco en común, y por lo tanto hace que todo sea diferente. Mi primera impresión es de una empresa muy torpe en movimientos. No la veo todo lo descentralizada que debiera y tarda mucho en reaccionar a los efectos que se encuentra.

La compra de Alstom no es relevante, ya que pesa muy poco en el efecto final. Ofrecen muchos menos datos de los que me gustaría encontrar, pero esto es algo muy habitual cada vez que se paga caro por algo. Creo que ha sido cara, pero interesante. General Electric no tiene problemas de dinero ni de deudas, de forma que esta operación no se va a atragantar.

La salida de la división financiera, como cualquier otro spin off, no lo suelo valorar de ninguna forma, lo considero algo neutro. Aquí creo que lo veo un poco más positivo que de costumbre. No consigo entender bien ni la banca ni los seguros, de forma que sacando esta parte del negocio me dejan una empresa que no me interesa demasiado (Synchrony Financial) y una que consigo entender mejor (General Electric). He de decir que cada día me gustan menos los spin off, al final puede que lo que estas empresas necesiten no es partir los negocios para inevitablemente aumentar los gastos administrativos; seguramente lo que necesiten las distintas divisiones sea un poco más de independencia y sinceridad por parte de la cúpula suprema. Cuando juntamos dos cosas es más fácil evaluar el resultado (sumamos, restamos menos sinergias de las que nos cuentan y aplicamos u

n poco de lógica). Separar es más complicado, nunca está del todo claro la parte de deudas y de negocios que se lleva cada uno y las consecuencias de la nueva situación. Como ya he dicho, yo lo prefiero separado en este caso. El peso de la financiera es aproximadamente un 25%. La forma de hacerlo he de decir que me ha llamado la atención. Yo preferiría que hicieran un canje fijo de toda la vida y luego quien no esté interesado en quedarse puede vender. No lo valoro ya que dado que de una forma sencilla todo el mundo puede quedarse como quiera, no puedo decir que sea negativo.

La empresa vende en todo el mundo y eso le permite disfrutar de un trato fiscal muy bajo en EEUU. Esto tiene la ventaja de que se gana más dinero, pero el problema de que si la fiesta se acaba, tendrá que pagar una buena parte del beneficio que ahora mismo se queda en la empresa. Dudo que vaya a suceder, pero siempre hay ciertas posibilidades. Las ventas se reparten de la siguiente forma:

- EEUU 48%.

- Europa 27%

- Asia 16%

- Resto de América 9%

- Otros 10%

Por sectores la empresa tiene de todo, y sorprende el de aviación. Todos ellos tienen una buena cartera de pedidos y el servicio técnico ocupa un buen lugar en cuanto a ingresos. Pero vamos a verlos uno por uno para que queden un poco más claro.

AGUAS YGENERACION

División en la que se incluye productos y servicios de generación eléctrica, renovables, tecnología y servicios para generación y distribución, servicios y productos para nucleares y tratamiento de agua. Tienen una buena cartera de pedidos. Representa el 18% de las ventas y el 21.6% del beneficio. Tiene un margen medio del 19.4%. Todo indica que es una buena división.

GAS Y PETROLEO

Aquí incluimos todo tipo de equipos para la industria, perforadoras y demás equipo para plataformas, equipos de medida y control para la industria y soluciones para refino. Representa el 12% de las ventas y el 10.5% del beneficio con un margen del 13.8%. Aquí hay un peligro inminente. Por mucho que me cuenten, se ha estado ganando dinero muy estúpido y fácil en este sector y las empresas no miraban demasiado sus gastos aquí. La competencia va a ser fuerte en los próximos años y los márgenes tienen peligro de estrecharse. Además muchos de sus productos son para explotaciones que requieren de precios del crudo muy altos para ser rentables, de forma que puede que pasen unos años hasta que puedan volver a ser rentables y por lo tanto no habrá muchas compras.

GESTION ENERGETICA

Son servicios de soluciones para la industria y conversión de energía. Tiene un peso en ventas del 5% y del 1% en beneficios con un margen del 3.4%. Mal negocio pero en mi opinión es necesario ya que ira en pack con otros anteriores, sobre todo del primer punto.

AVIACION

En mi opinión es la joya de la corona y en el que más crecimiento potencial puede

haber. Pero plantea un problema gordo en el que se delatan ellos solos. Han robado una gran cuota de mercado en los últimos años. Nada garantiza que no se la roben a ellos en los siguientes. Por lo demás está muy bien. Gran avance en turbinas, lo están planteando muy bien. Bajos consumos y alargan los periodos de mantenimiento. Esto es lo que cualquier cliente quiere, por ofrecer esto te puedes permitir cobrar un poco más. Tienen división para aviones comerciales y militares, así como helicópteros y alguna otra cosa. Esta división genera el 16% de las ventas pero el 20% de los beneficios con un margen del 20.7%. Todo esto está muy bien, pero no se habla claro sobre la cantidad de I+D que se come y de la parte de las amortizaciones. Igual nos encontrábamos con una sorpresa desagradable. Con todo, está muy bien organizado y creo que tendrá un buen futuro.

SALUD.

Este es un muy buen negocio y lo tienen un poco estancado, mientras que la competencia se ha puesto las pilas esto años aquí. Lo principal que producen son máquinas para diagnosticar, algún equipo para la industria sanitaria y soluciones de tratamiento de la información. Esta división representa el 12% de ventas y el 12.3% de beneficios con un margen del 16.7%.

TRANSPORTE

Locomotoras y servicios de las mismas para muchos menesteres incluida la minería donde tienen algún servicio más. Ya avisan de que esta división tendrá muy pronto un impacto negativo importante. Nadie sabe muy bien lo que está pasando con las materias primas, pero las fichas de dominó ya han empezado a caer y lo que no sabemos es cuánto durará y las consecuencias de las mismas. Un problema añadido es que nadie quiere decir la verdad, y me temo que hay muchas cuentas con pinzas en las empresas de minería y sucedáneas, pero si miramos a países la opacidad es total. La marea está bajando y me temo hay muchos actores sin bañador, veremos el tipo de película que vamos a filmar. Esto penalizara esta división de forma segura, la cuestión es determinar hasta dónde. Nos hablan del 20% en ventas, pero entre la fortaleza del dólar y la que está cayendo lo veo poco, me iría a un 70% del beneficio (que me interesa más que las ventas), porque prefiero estar preparado que todo el día soportando pequeñas malas noticias. Representa el 4% en ventas y el 4.50% en beneficio con un margen del 20%. Ya vemos que no nos vamos a quedar sin dividendo por esta división de la empresa.

ILUMINACION Y OTROS.

Como ya nos podemos imaginar este es un tema muy competitivo y de uso muy generalizado y por lo tanto difícilmente encontraremos maravillas. Es el único producto que he probado de forma consciente, no me defraudó, pero desde luego no me sorprendió. Y el precio decía que tenía que estar más cerca de la sorpresa que de la decepción. Producto sin más, podría haber sido de cualquiera. Venden el 5% y consiguen el 1.80% del beneficio con un margen del 5.1%.

FINANCIERA

Ya no estará más veces aquí, pero la he puesto porque todos los datos son del ejercicio 2.014 que es el que está finalizado y el que me parece más correcto para mirar. Factura el 28% y genera el 28.3%. No puedo decir nada aquí. Me gustaría saber las ventajas que obtiene esta financiera por ser del grupo (me refiero a facilidad para financiar los productos de la matriz) y que pueda perder. Me preocupa que GE vendiera productos por facilitar la financiación directa y ahora cuando esta empresa tenga que rendir cuentas a sus nuevos dueños sean más restrictivos a la hora de financiar. No es un sector que sepa analizar, de forma que mi opinión aquí no sirve de nada.

Una cosa curiosa, cuando en esta empresas he mirado las presentaciones a inversores he quedado sorprendido, me ha parecido una empresa muy buena. Cundo he mirado los números se me ha atragantado un poco. Ya veremos lo que pasa después de miremos los puntos más importantes como hacemos siempre y además hoy le pasaremos el polígrafo para encontrar lamentaciones. Sera la primera en estrenarlo en un análisis.

Para realizar el análisis me he basado en los informes y presentaciones de la compañía, no me ha hecho falta nada más a pesar de mirar en mis sitios habituales y que ya conocéis. Creo que lo más importante es lo siguiente:

- Año muy movido en la empresa, entre la compra que han hecho y la separación de la división financiera, trastocan todo. No veo prudente usar los números de 2.015 para nada ya que están tremendamente influidos por la situación.

- Independientemente de lo anterior el ejercicio 2.015 va a ser malo, nadie esperaba tantos problemas en la recta final del año y esta empresa se come unos cuantos, de forma que está claro que el año será malo.

- Los beneficios no acaban de arrancar.

- Muy bajos niveles impositivos, cosa que puede traer problemas en el futuro. Los beneficios no arrancan aun pagando muy pocos impuestos. Como les coloquen los normales por la razón que sea, bajarán y de forma considerable.

- Tendrá problemas con la divisa, un dólar tan fuerte le hará daño. La cuestión aquí es doble, para Gillette este problema significa ganar menos como es obvio. Aquí puede significar el cambio hacia la competencia que es un problema más grave.

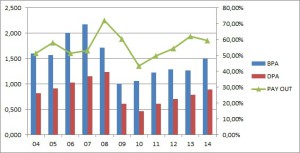

Por capitalización estamos ante un monstruo de casi $310 billones. Esto es mucho y puede empezar a crear problemas. De hecho ya he visto claramente lo lento que se mueve. Si la comparamos con empresas de la competencia lo vemos claro en el gráfico de BPA. Aquí no se puede hacer mucho y trocearla quizás no sea todo lo bueno que muchos piensan. Ahora pueden dirigir recursos al lugar que más interese de una forma rápida y barata. Si lo troceas esta gran ventaja se acabó. Todo tiene su lado bueno y el malo.

Hoy no tiene sentido calcular la relación entre corrientes. Con una compra, un spin off, esto no sirve de nada. Lo importante es que la empresa tiene responsabilidad con las deudas, de eso no hay la menor duda. Este año es malo para mirar cualquier cosa de este tipo. Además, el hecho de tener una financiera potente dentro hace que esto no sea demasiado válido. Me quedo con los recursos propios que creo que son el mejor punto para evaluar esto. Si contamos la financiera estaríamos en el 19.76% y si contamos solo la parte industrial (que creo que es lo correcto y mucho más después de la separación) tenemos un 52%, que es un buen rango. Creo que se ve claro el rigor que lleva la empresa en sus cuentas.

Mirando la deuda nos encontramos con una deuda que no me preocupa. La deuda a largo plazo de la empresa es de $12,5 billones para un EBIT de $18,5 billones. Es una deuda pagable sin problemas ya que la empresa genera caja más que suficiente. El calendario es aceptable y el tipo de interés que paga racional. Destina el 8,53% del beneficio operativo a pagar intereses, de forma que está en rangos buenos. Esto es sin tener en cuenta la financiera, para la que hare un apartado al final. Pero si miramos el balance y la Nota13, nos encontramos con un tema que me preocupa. La “pequeña” cantidad de $42 billones de otras deudas que explican se debe a pleitos que tiene la empresa en curso, algún problemilla con los impuestos y unas investigaciones legales en EEUU por contaminación, entre otros elementos, de amianto. Os podéis imaginar que se me han puesto los pelos de punta, es un pastón. Hablan de que en caso de tener que pagar todo no están incluidas ciertas pólizas que se cobrarían, pero con todo me parece un tema importante. Sumando ambas nos iríamos a casi $55 billones o 3 veces el EBIT que tampoco es que sea una gran cantidad. La empresa tiene caja para afrontar estos problemas sin agobios crediticios.

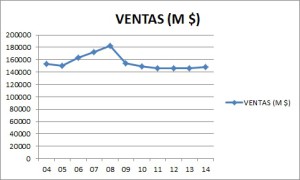

El grafico de las ventas me preocupa un poco, la empresa no acaba de arrancar, y aumentan las ventas pero no al ritmo que lo hace la competencia. Ya sé que es una empresa muy grande y que aumentar esto supone vender una barbaridad, pero es que también tienen un flujo para invertir enorme. De hecho en gastos no se cortan un pelo, los márgenes brutos están ahí. Como ya he dicho esta empresa está un poco atrofiada.

Los márgenes están bien para su tamaño y los recursos propios que la empresa tiene. Un ROE de casi el 12% y un margen neto del 13,2%. No puedo pasar de punto sin avisar de los pocos impuestos que se pagan. Cuando esto sucede hemos de ser conscientes que la fiesta se puede acabar y el ajustar los impuestos a lo normal significa literalmente quitarlo del beneficio. Si ya estamos en el entorno habitual, no habrá sorpresas salvo positivas. Mientras la empresa se pueda beneficiar de la ley americana para las empresas que tienen la mayoría del negocio fuera, las cosas irán bien. Como se tuerza y las cosas cambien debemos recordar que habrá un recorte importante en el beneficio como consecuencia de la normalización impositiva.

Los beneficios han bajado en los últimos 11 años, lo cual no es nada bueno. Quizás las fechas del grafico no sean las mejores para ver esto, pero es la realidad y podemos afirmar que no ha sido como causa de un mal año, los años han sido para todas las empresas y esta no acaba de levantar cabeza. El 2.015 ya os puedo anticipar que todo indica que será muy malo.

En el caso de los dividendos los han recortado en dos años. Han hecho lo que tenían que hacer, de no haberlo hecho hoy podría haber problemas mucho más graves. El tema es que me gusta que los dividendos sean crecientes, al final es lo que pagará mis facturas. De seguir como van dos años más puede que haya más recortes. Este punto está flojo, y no veo que se pueda hacer nada.

En estos momentos el PER no me sirve de nada. Sé que hay sorpresas en este ejercicio, se ha comprado otra empresa, dudo que barata y se ha sacado a la financiera. Con esto puedo hacer muchas cuentas y no sacar nada en claro. Quiero ver un par de ejercicios completos, no me fio de lo que me cuentan. Siempre digo lo mismo, separar es fácil, intuir como se comportarán las cosas por separado ya es un poco más difícil. Creo que a GE no le afectará demasiado, ya que tenían las cosas muy separadas en las cuentas, pero eso ya lo veremos. Suponiendo la media de tres años, y que en el ejercicio en curso que será malo intuyo un BPA medio de tres años de 1,25$, lo que me hace un PER de entre 20 – 24, muy caro para lo que veo.

El valor contable de la acción a cierre 2.014 quedaba (excluyendo la financiera) de 12,75$ por lo que hay que multiplicar por más de 2 para llegar a la cotización. Si miro este parámetro veo la empresa un poco más barata, pero ninguna ganga.

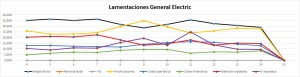

Si le pasamos el polígrafo vemos que no es una empresa de las que me gustan ya que hay movimiento, pero tampoco me plantea problemas graves. El 2.009 fue un año difícil y por eso desestabiliza mucho el grafico. Pero lo importante lo veo bien, los gastos en intereses están muy bien, las amortizaciones también. Esta el tema de los impuestos que ya he comentado, paga muy pocos impuestos y esto puede traer sorpresas y ninguna será agradable. Vemos que el margen bruto no es ninguna maravilla. Si la cosa se pone fea en temas de competencia puede haber un resentimiento en el beneficio, pero nada indica que vaya a suceder esto de una forma agresiva. Poner la gráfica junto con la financiera no tiene mucho sentido y menos ahora que ya está fuera.

Evaluando el personal no tengo demasiada información, pero como ya he dicho los veo muy estáticos. Creo que una renovación y una mayor libertad en cada una de las divisiones vendrían muy bien. El negocio es bueno, pero sin maravillas. Tienen ahora mismo una joya, el departamento de aviación. El probl

ema es que venga otro y robe mercado, es un tema complicado, si lo mantienen dará mucho dinero durante muchos años. Por lo demás puede haber problemas en el tema de crudo y minería, no van a llevar a la quiebra a la empresa, pero pueden dar un susto al dividendo. No he probado casi nada de lo que ofrecen salvo unas bombillas, no fueron ninguna maravilla. No he trabajado con su maquinaria nunca, de forma que no puedo evaluar.

Si miramos el grafico vemos un pasado complicado y muchos problemas para los que compraron por encima de la media 1.000. Estamos ante un negocio peor de lo que nos venden en las presentaciones. Hay partes muy buenas y otras no tanto. La grafica a largo plazo y el polígrafo nos lo certifican. Los últimos años son de una tendencia lateral alcista en la que poco a poco se ha ido recuperando, pero fijaos que las empresas de la competencia se han comportado mejor. Si nos acercamos vemos que está en máximos

de casi 3 años, y que los mercados se han tomado muy bien tanto la salida de la financiera como la compra de Alstom. Vemos un apoyo en la línea amarilla en la crisis de China (que a esta empresa la afecta y bastante) y luego vuelta a las subidas. Un soporte sobre 23.60$ y otro lejano en sobre los 23$. Por arriba hay subida libre hasta los 35$. Yo creo que no los vale, pero aquí cada uno decide.

Resumiendo todo, hoy estamos ante un clásico y un monstruo. Como su tamaño indica, esta empresa se mueve muy despacio. Una cosa es segura, aquí no multiplicáis por 5 el dinero en 10 años. Otra también es segura, dentro de 10 años GE seguirá estando en el mundo y no será en segundo plano. Para este tipo de empresas tan grandes yo exijo mucho un precio barato, dado que el crecimiento no será demasiado grande. Las cuentas de la empresa están sanas, la salida de la financiera me parece bien, todo cuadra y los negocios que tiene no son malos. Puede haber alguna sorpresa con algún departamento, nadie sabe lo que durará el tema de las materias primas. Por otro lado el beneficio no arranca, los dividendos tampoco y los impuestos nos pueden gastar una mala pasada si las normas cambian, nada indica que vaya a suceder, pero si lo hacen, podemos estar seguros que serán a peor. Ahora mismo me piden mucho dinero por esta acción y eso no me acaba de agradar. Para una cartera ElDividendo hasta el 5% y bronce en verde, pero comprada en un entorno barato, sobre PER 14 máximo, no más; algo no me acaba de cuadrar en ella y prefiero la prudencia. Y tengo un razonamiento para ello. Puedo comprar empresas grandes sin serlo tanto a mejores precios (CAT, DE, Wal-Mart…), puedo comprar empresas con mejores crecimientos y negocios a un precio que me parece cercano (Monsanto, Tiffany, IFF, Praxair…) y si quiero un gigante de calidad suprema me quedo con Berkshire, a pesar de la falta de dividendo, tiene mejores negocios .No me gustan nada ni los resultados de este año, ni el tema de los impuestos. Un detalle que me molesta es que leyendo sus presentaciones todo va viento en popa, vamos para perseguir a Apple y Google. Solo mirando el grafico de BPA ya veo que alguien exagera un poco. Y el polígrafo me indica que hay cosas que no son tan bonitas como me las cuentan. Hablan mucho de los retornos a los accionistas, y cuantas más empresas analizo, más miedo me entra cuando se hable de ello, realmente rara vez es tanto como cuentan.

es segura, dentro de 10 años GE seguirá estando en el mundo y no será en segundo plano. Para este tipo de empresas tan grandes yo exijo mucho un precio barato, dado que el crecimiento no será demasiado grande. Las cuentas de la empresa están sanas, la salida de la financiera me parece bien, todo cuadra y los negocios que tiene no son malos. Puede haber alguna sorpresa con algún departamento, nadie sabe lo que durará el tema de las materias primas. Por otro lado el beneficio no arranca, los dividendos tampoco y los impuestos nos pueden gastar una mala pasada si las normas cambian, nada indica que vaya a suceder, pero si lo hacen, podemos estar seguros que serán a peor. Ahora mismo me piden mucho dinero por esta acción y eso no me acaba de agradar. Para una cartera ElDividendo hasta el 5% y bronce en verde, pero comprada en un entorno barato, sobre PER 14 máximo, no más; algo no me acaba de cuadrar en ella y prefiero la prudencia. Y tengo un razonamiento para ello. Puedo comprar empresas grandes sin serlo tanto a mejores precios (CAT, DE, Wal-Mart…), puedo comprar empresas con mejores crecimientos y negocios a un precio que me parece cercano (Monsanto, Tiffany, IFF, Praxair…) y si quiero un gigante de calidad suprema me quedo con Berkshire, a pesar de la falta de dividendo, tiene mejores negocios .No me gustan nada ni los resultados de este año, ni el tema de los impuestos. Un detalle que me molesta es que leyendo sus presentaciones todo va viento en popa, vamos para perseguir a Apple y Google. Solo mirando el grafico de BPA ya veo que alguien exagera un poco. Y el polígrafo me indica que hay cosas que no son tan bonitas como me las cuentan. Hablan mucho de los retornos a los accionistas, y cuantas más empresas analizo, más miedo me entra cuando se hable de ello, realmente rara vez es tanto como cuentan.

Ha sido un placer analizar GE, un clásico que ha crecido mucho. Me ha resultado algo diferente y a pesar de estar en medio de todo este proceso de cambios, puede ser una empresa interesante. He visto por algún lado (ando en tantos sitios que al final se me olvida donde leo las cosas) que hay posibilidad de v

alor, y puede que sea cierto si se juntan varios factores, sobre todo ahora que se va a centrar en lo suyo. Como digo, yo no lo veo del todo claro. La financiera es un monstruo también, no tenía ni idea de su tamaño y su actividad. Me preocupa en ella que haya muchos activos tóxicos procedentes de explotaciones de crudo en EEUU que vayan a dejar de pagar como consecuencia de los bajos precios del crudo. A GE ya le da igual, la maquinaria que han comprado ya la han ingresado, pero al que lo ha financiado le tiene que doler la cabeza. Ya veremos cómo van las cosas para esta nueva empresa, creo que aceptablemente bien.

A todos vosotros poco os puedo contar, se acerca el fin de año, los primeros dividendos de 2.016 que espero impacientes. En mi caso creo que REE abrirá la temporada del dulce sabor del dividendo cobrado, esp

ero que vosotros también cobréis muchos en este 2.016, pocos regalos tienen un sabor tan agradable. Por nuestra parte nos vamos a tomar un respiro en las publicaciones hasta después de Reyes. No os preocupéis, volveremos con las mismas fuerzas y ganas. Si hay algún comentario trataremos de responderlo, como digo sólo es un respiro. Un saludo a todos, muchas gracias por vuestro tiempo y felices fiestas!!!.

10 comments to “General Electric”

Genial como siempre!

Hablando de General… General Mills puede ser interesante 😉

Saludos!

Hola Pedro.

Gracias por el halago, la verdad es que ésta ha sido algo más complicada que la mayoría por la gran cantidad de negocios que diferentes que tiene, el momento en el que está con una parte saliendo de la compañía, etc. No obstante, intentamos hacerlo lo más acertado y objetivamente posible.

Le echaremos un vistazo a General Mills, como bien dices puede ser interesante, aunque primero tenemos alguna otra a medio hacer, pero llegará.

El jueves, justo después de Reyes, volverán las publicaciones, con una entrada de formación como corresponde a los jueves. Muchas gracias a todos por vuestra participación.

Un saludo.

Jon

Hola,

¿Habéis visto el Q1 de Monsanto?

¿Perdidas de 235 Millones?

Creo que me estoy perdiendo algo…

http://www.monsanto.com/investors/documents/2016/2016.01.06_mon_q1f16_financial.pdf

Saludos!

Hola Juan.

Mirando el historial de Monsanto tampoco es una gran sorpresa. Esa empresa siempre pierde dinero en el cuarto trimestre, gana muy poco en el primero (este año pérdidas) y la saca la hace entre el segundo y el tercero. Supongo que será por su negocio y los ajustes contables que realice, que hacen que siempre cuadre así. Además, el plan de reestructuración que ya había avanzado se habrá visto bien reflejado (a bote pronto, los gastos operativos han subido notablemente). Por último, el año es malo. Los precios de petróleo tan bajos le afectan directamente, ya que mucha gente pasa de cultivar maíz para bioenergía, y ésa es una parte importante de su negocio que se resiente.

De todas formas, mi hermano, que está especialmente interesado en esa empresa, va a mirar más a fondo el documento y cuando tenga acceso a Internet dará una respuesta más completa, yo sólo me he fijado en estos aspectos por encima.

Un saludo y muchas gracias por participar.

Jon

Muchas gracias por la respuesta.

Una pregunta, ¿Dónde miras un histórico tan completo para ver ese patrón en los trimestres?

Gracias!

Un cordial saludo.

Hola Juan

Normalmente yo uso dos fuentes.

Primero miro la web de la empresa. Si ahí lo encuentro lo prefiero mirar allí mismo porque a la vez puedes ver los diferentes negocios y demás. En el caso concreto de Monsanto en la web tienes 3 o 4 años de resultados trimestrales con informes bastante buenos. Pero ya digo que depende de la empresa. Por ejemplo, recuerdo que en este sentido la web de Coca Cola me resultó tediosa y confusa, decepcionante. Sin embargo, otras están muy bien, de todo hay.

Si en la web de la empresa no encuentras, en nasdaq.com lo puedes encontrar de 10 años. Te pongo el enlace para el caso concreto de Monsanto.

http://www.nasdaq.com/symbol/mon/revenue-eps

Un saludo y muchas gracias por participar.

Jon

Hola Juan,

Acabo de llegar a Italia y he estado mirando un poco todo lo de Monsanto. Ha publicado no solo eso, sino el informe de 2.015 que no lo tenía y que ya no voy a incorporar al ejemplo que tengo listo para publicar, porque básicamente no aportaría mucho.

El tema de las pérdidas vienen en la línea que te ha comentado Jon, ya de por sí este es un trimestre malo siempre, bajan las ventas por los precios de las materias lo cual nos dara un par de ejercicios raros, y luego está el efecto divisa del que hablan poco pero que tiene que afectarles.

Si miras el documento que han mandado a la SEC, nos encontramos con dos cosas importantes (bueno todo es importante, más bien curiosas). La primera es que gasta $364 millones en reestructuración, además de lo que ya ha gastado en el ejercicio 2.015 que acabo de ver ($393 millones mas) y que acabarán dando resultados a medio-largo plazo. Hablaré sobre ello en el ejemplo que publicaremos a final de mes. Lo segundo es que el flujo de caja no se ha visto demasiado afectado, pero tampoco nos vayamos a pensar que hay milagros, tenía cuentas pendiente de pago.

Hay un punto a destaca, y es la nueva compra masiva de acciones que han hecho, casi otro billón en 2.015 y $3 billones más en el trimestre este que comentas. Tengo la sensación que este tema está acabando, tanto la reestructuración como las recompras y cuando termine nos encontraremos con una empresa mucho mejor organizada, más eficiente y con muchas menos acciones en circulación. Yo ando detrás y espero pescar un poco más barato de lo que cotiza hoy, pero a estos precios ya me parece interesante. Creo que vienen uno o incluso dos ejercicios un poco complicados.

Espero haberte aclarado un poco el tema y muchas gracias por participar.

Gorka

Muchas gracias, por el análisis.

Hasta ahora yo he sido un inversor ciego, compraba acciones en empresas que me parecía que serían buenos negocios, sin analizar nada. Leía blogs y foros y según opiniones de otros me hacía mi propia idea de las cosas. Hasta ahora me ha ido bien, pero me he cansado de dar palos de ciego. Quiero aprender y hacerlo por mí mismo.

Yo llevo GE en cartera desde hace unos tres años, y estoy muy contento con la inversión, evidentemente. Pero invertí pensando en lo grande de la empresa y en que sería dificil que cayera más de lo que ya cayó (una forma de inversión horrorosa, ahora me doy cuenta).

Sin embargo esperaba que tu análisis me dijera que era una empresa fabulosa, fantástica, y tras leerlo no me quedo a gusto con GE, esperaba bastante más de ella.

Por lo que comentas, y que he podido leer en alguna presentación, el CEO me recuerda a Alierta en Telefónica, quizá un poco más comedido.

Un saludo y muchas gracias

Hola Sergio.

Lo de inversor ciego a todos nos ha pasado, nosotros mismos ahora no cometeríamos algunos de los errores que cometimos en nuestras propias carteras, y con empresas muchísimo peores que GE. No es irreparable y lo importante es aprender y no volver a tropezar con la misma piedra.

Lo grande que sea una empresa no siempre es garantía de calidad ni de seguridad, hombre de que no va a quebrar quizá sí (aunque no del todo, ahí están casos como Lehman) pero puede resultar una inversión mediocre o mala. Tampoco creo que GE sea el caso de un monstruo especialmente malo, sólo que tiene luces y sombras y, obviamente, consideramos que hay otras opciones mejores ahora mismo en cuanto a negocio. El hecho de que esté en un proceso de cambio tan grande no ayuda al análisis, que he de decir, ha sido de los más complicados (si no el más) que hemos hecho por la cantidad de negocios diferentes y el momento en el que se halla.

No podemos seguir a su CEO tan de cerca desde aquí, pero dudo mucho de que alcance el nivel de nuestro César, es realmente complicado. Es gracioso cómo según muchos expertos el entrante siempre va a ser el año de Telefónica, seguimos esperando desde hace ya unos cuantos.

Un saludo y muchas gracias por participar.

Jon

Hola Sergio y gracias por el comentario y la empresa:

Aquí se han juntado demasiadas cosas. GE es una empresa muy grande, que está comprando otra empresa, y sacando fuera de ella una financiera que es más grande que algunos bancos que cotizan. Todo ello me crea una gran incertidumbre y no puedo valorar mejor, porque a pesar de que me presentan cuentas separadas, hasta que no las vea realmente separadas, no puedo tener cierta certeza.

Las ventas y los beneficios no acaban de arrancan en la empresa, y eso me preocupa dado su tamaño. Aquí sacar un buen producto no impulsa la empresa, porque necesitas un auténtico subidón de ventas y beneficios para impulsar este elefante. Pero a pesar de todo las turbinas de gas tienen muy buena y pinta y creo que irán mejor de lo que nos cuentan.

Naturalmente me alegro mucho cada vez que un inversor trata de hacer opinión propia, lo que cuentas creo que nos ha sucedido a todos. Yo he comprado mierda (alguna todavía está en rojo rojísimo) por no estar suficientemente formado. Así se aprende. GE es una buena empresa, y en mi opinión su CEO mucho mejor que Alierta. Ojalá hubiera comprado yo GE en lugar de ADVEO, Duro Felguera, Arcelor…, la diferencia está en los negocios y la situación financiera de la empresa, en GE el negocio es aceptablemente bueno, la situación financiera buena, pero la empresa ya es muy grande. Como compraste barato (que es lo que hay que hacer en las empresas que son muy grandes), tendrás un buen rendimiento y unos dividendos razonablemente seguros y duraderos, a pesar de todos los pesares. El principal enemigo de los dividendos no es un mal año, es un mal negocio y una deuda galopante.

También te digo que he sido muy benévolo en muchos análisis anteriores y quizás un poco duro aquí, las incertidumbres no me gustan. Si cuando todo esté estabilizado, todo está como me cuentan ahora, la subiré a plata neutro. Y en marzo o abril que revisaré la clasificación habrá sorpresas porque las cosas se han endurecido y en plata hay empresas que no deben estar. En oro puede que haga alguna rebaja, pero la lista plata se va a revisar y a fondo.

Sin más un saludo y como te digo muchas gracias por todo, tienes una buena empresa en cartera. Ya firmaba yo ahora mismo no hacer ninguna peor compra que esa.

Gorka