Kellogg´s

Hola Compañeros:

Hoy dado que por petición de varios de vosotros nos hemos dado un repaso a empresas de un sector tan defensivo como la alimentación he decidido incluir a una empresa que me recuerda a los desayunos de mi infancia, que pertenece al sector y que tenía ganas. Así que finalmente me he animado a echar un ojo a una empresa mítica que está creciendo y ofreciendo nuevos productos, pero que seguro la mayoría de nosotros conocemos por los desayunos de los jóvenes y de los no tan jóvenes, hoy vamos a ver Kellog´s.

Kellogg’s fue fundada como la Battle Creek Toasted Corn Flake Company el 19 de febrero de 1906, por Will Keith Kellogg como una consecuencia de su trabajo con su hermano John Harvey Kellogg en el Sanatorio de Battle Creek siguiendo prácticas basadas en la denominación cristiana Adventista del Séptimo Día. La compañía producía y distribuía con enorme éxito las hojuelas de maíz tostado (Corn Flakes) de Kellogg y pasó a llamarse Compañía Kellogg en 1922.

De 1969 a 1977, Kellog’s adquirió varias empresas pequeñas incluyendo Salad Foods, Fearn International, Mrs. Smith’s Pie, Eggo y Pure Packed Foods, sin embargo, fue más tarde criticado por no diversificarse aún más como General Mills y Quaker Oats lo hicieron.

Kellog´s es una empresa en transformación, creo que es uno de los datos más importantes que he sacado de todo lo que he mirado. Desde una empresa que suministraba cereales con un mínimo de manufactura está orientándose a una empresa que sigue ofreciendo lo mismo, muchos otros cereales especiales para dieta o mejores digestiones, y ha comprado empresas de comida más procesada. Su objetivo es mejorar las ventas y abrir nuevas zonas de mercado.

Puede parecer una tontería, pero en aquellos años 80 los chavales no teníamos muchas alternativas al desayuno, teníamos las míticas galletas María Fontaneda, las de la competencia, éstos y otros cereales y poco más. Hoy la variedad es terrible, tenemos todo lo mismo, productos orgánicos, una gran variedad de lo anteriormente comentado, y multitud de bollería industrial. La cuestión es que a más competencia, menos mercado me queda, y a pesar, de que parece que en USA el comportamiento es mejor, han perdido cuota de desayuno. En el lado opuesto tenemos una clase media que sube y por lo tanto tiene más dinero para comprar todas estas cosas. Si no tenemos pan para comer, difícilmente tendremos cereales o barritas energéticas para desayunar, y la empresa está orientando mucho negocio hacia emergentes. El problema del desayuno es que en este negocio no hay demasiada ventaja competitiva. Quizás sea la edad, pero hace poco compré unos cereales de esta marca para comer y recordar viejos tiempos, y la verdad tengo que reconocer no me gustaron demasiado y no se parecían a los que yo recordaba, sin duda eran peores. Puede ser la edad, pero esto no me pasa con otros productos como el famoso chocolate de una vaca morada, el huevo de chocolate con regalo dentro (mi favorito sin dudas) o hasta las bolsas de Matutano. De forma que no me gusta nada de entrada la variación de producto que ha sufrido esta marca.

Como novedad podemos decir que la empresa se ha vuelto muy compradora en los últimos años, desde 2.012 que compró Pringles, ha entrado en China, en África con uniones con empresas locales y ha hecho otras dos compras. Hemos de comentar que el importe de estas compras es grande pero no para una empresa del tamaño de la que estamos hablando. Como consecuencia ya sospecho que nos encontraremos cosas en el fondo de comercio. El otro gran cambio son las líneas de productos, ya nos lo dejan muy claro en las presentaciones, los tiros van por productos sanos, orgánicos y productos que estén con un mayor proceso para que dejen un mayor margen.

Para analizar esta empresa me he basado en los datos de su página web, así como de la web de Nasdaq. Creo que lo más importante es lo siguiente:

- Todas las divisiones emergentes tiran fuerte de la empresa a pesar de la crisis y las monedas. Esto está claro, es por el aumento de la clase media sin lugar a dudas.

- Buen comportamiento de todas las empresas que han comprado de comida con mayor proceso, buenos crecimientos.

- Tratan de mejorar márgenes y es lo que nos cuentan, pero no lo veo en la realidad, habrá que analizar lo que pasa.

- Se espera un cambio de ciclo y que el año mejore, cosa que tampoco se está consiguiendo.

- Año marcado por varias compras de empresas pequeñas.

- Están en proceso de reducción de costes.

En cuanto a tamaño estamos hablando de una empresa con factorías y explotaciones en todos los continentes, cuenta con más de 33.000 empleados ahora mismo y una capitalización de casi $30 billones, a pesar de, en mi opinión, elevado precio. Este tamaño de empresa es muy goloso de comprar siempre que se haga a precios moderados, porque ya tiene un tamaño importante que le da muchas ventajas y puede expandirse todavía sin grandes problemas mediante crecimiento orgánico y compra de empresas, por lo que estaríamos en unos entornos de tamaños que me resultan cómodos.

Si miramos la relación entre los activos corrientes y los pasivos corrientes nos encontramos con 0,83 una relación muy pobre. He de reconocer que este tipo de empresas se lo pueden permitir, pero también quiero recordar que no son ni Nestlé ni Coca Cola, que no se quieran pasar, porque como digo, esta relación me parece excesivamente pobre para esta empresa. Si miramos el balance vemos que el efectivo ha bajado y algún vencimiento ha subido, de forma que hay un par de cosas puntuales que afectan puntualmente, pero esto no lleva este dato a algo aceptable. Los fondos propios de la empresa son del 14%; muy bajos. Aquí tengo que comentar que han estado recomprando acciones con valor contable bajo, lo cual hace que el patrimonio neto sufra. Pero no hay excusa para estar tan bajos, este es un punto que deben corregir y además rápido. Si seguimos por el balance vemos un fondo de comercio enorme (cosa que ya me temía por las recientes compras) y unos intangibles nada despreciables. Juntos suman el 47% de los activos. Este dato es insostenible y además no me lo creo, sus marcas no valen tanto dinero. Esto debe ser depreciado y rápido para llevarlo a unos rangos que se puedan entender. Nosotros no somos grandes profesionales de la medicina, pero tenemos claro que esto no me cuadra, contablemente cuadrará, no lo discuto, pero lógicamente no es posible tener estos rangos. Mirando balances anteriores me he encontrado que esta empresa es fija de tener el balance con pinzas, cosa que no me gusta, luego ya veremos con datos totalmente objetivos cómo lo han hecho. Punto que suspende, a partir de ahora sigo, pero con esto así ya está totalmente penalizada, no me interesa nada que esté así.

Si miramos la deuda a largo plazo, tenemos $5,3 billones y un pasivo no corriente de $7,4 billones para un EBIT de $1,1 billones, lo que nos deja una relación de 4,8 y 6,7 veces respectivamente, rangos muy altos para lo que a mí me gusta. Como ya he dicho antes, esta empresa tiene el balance muy justo y no veo un producto de tanta calidad y con ventajas competitivas que lo justifique. Luego ya veremos cómo afecta esto a la cuenta de resultados, porque ya podemos ver muy claro que los intereses que hay que pagar no van a ser pequeños precisamente. Antes de pasar de punto, quiero decir que el EBIT este año ha sido muy bajo y todo indica que habrá mejorías, lo cual hace que estas relaciones disminuyan y la visión mejore, pero los datos que tenemos de este año no indican una gran mejora de su mercado y de sus beneficios que me haga pensar que vayan a tener un gran año, creo que si repiten beneficio no sería un desastre y esto ya nos llevaría a una mala racha de 3 años seguidos, lo cual ya deja de ser mala racha para empezar a plantearse otras cosas. El calendario de la deuda está muy bien hecho, la verdad es que de los mejores que he visto últimamente, todo muy claro y bien escalonado para no poner en peligro la estabilidad financiera de la empresa. Hay una emisión antigua (puede que fuera hecha para pagar alguna compra de una empresa de golpe) que es a 30 años y al 7,45% que es un lastre importante en el pago de intereses, pero que en su día era algo lógico. Supongo que nadie querrá vender esos bonos ahora mismo, pero tratar de eliminarlos yo creo que es mucho más productivo que recomprar acciones a estos precios. Por lo demás las nuevas emisiones a 10 años están en el 1,25% que es algo muy bajo y en el medio plazo que están ahora mismo usando están sobre el 2%.

Los márgenes ya sabemos de entrada que no pueden ser geniales, esto es un negocio de masas, supongo que las nuevas divisiones mejorarán el tema. ROE de 28% (teniendo en cuenta que tienen unos fondos propios inadmisibles) que es bajo para cómo está el balance y un margen neto de 4,55% que viendo lo que pesan los productos procesados me parece bastante poco. Las presentaciones nos cuentan que van a tratar de mejorar márgenes con las nuevas incorporaciones, pero la realidad nos dice que los márgenes antes de impuestos antes de la primera compra eran el doble que ahora, de forma que esto es algo preocupante. La empresa está en plena reestructuración, pero no se ven los cambios, lo veremos más adelante. En todo este tema, puede influir el precio de las materias y la divisa. Está muy claro que un dólar más fuerte les hace daño y mina las ventas, pero no debiera de minar tanto los beneficios y los márgenes. Con las materias primas pasa lo mismo, y hay zonas que no están sufriendo devaluaciones como en Europa. No veo esta empresa con tanta exposición a Europa como para presentar unos resultados tan flojos.

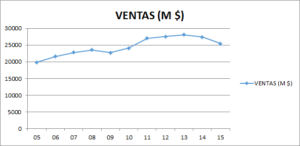

Las ventas de la empresa son globales, tiene mucho peso USA a pesar de haber bajado mucho la parte que venden allí respecto al global. Si miramos la gráfica vemos unas ventas estables y los últimos años descendentes. Aquí comienzo a tener problemas con la directiva y sus presentaciones. Viendo sus datos, los desglosan por zonas y por productos y sólo he visto crecimientos (algunos de doble dígito) y cuando miro las cuentas me encuentro con una empresa que trimestre tras trimestre está vendiendo menos. Si a esto le sumo que el producto que vende nuevo es mucho más caro que el antiguo, lo que tengo es un desastre generalizado en el núcleo viejo de generación de ventas de la empresa. La parte de cereales lo tiene que estar haciendo de pena, y no se están enterando de la fiesta, o no nos la cuentan. En fin, punto que no me cuadra nada y además no me gusta, es una empresa que se está transformando, pero creo que habría que analizar muy de cerca si estos descensos en las ventas son producto de que el mundo ha cambiado (nadie compra reproductores MP3 porque escuchas música en el móvil) o porque la competencia ha entrado y el producto que la empresa vende se ha degenerado y no es capaz de dar una ventaja competitiva que lo haga famoso y atractivo. Personalmente creo que es esto segundo y es muy peligroso. Más adelante hablaremos del tema.

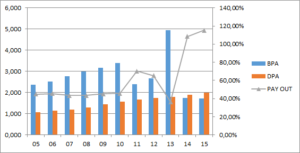

Los beneficios tenían una buena trayectoria, hubo un bajón y 2.013 resultó un año muy bueno. Pero lamentablemente las caídas en las ventas y los malos resultados se han apoderado de la empresa dos ejercicios seguidos y todo indica que otro más, el presente, se va a sumar. No es buen momento para mirar gráficas, pero en los últimos 11 años han bajado en BPA, a pesar de las recompras. La situación no es fácil.

Los dividendos están por encima del beneficio, cosa que es insostenible. La empresa genera flujo de caja para pagar dividendos y CAPEX, pero no para comprar más empresas y mucho menos para recomprar acciones a los precios que lo están haciendo. Creo que esta empresa se está equivocando en la política de asignación de capitales. Tiene una enorme reestructuración por delante, tienen que preguntarse muchas cosas y cambiar gente que no ha hecho bien su trabajo y no hay dinero para pagar dividendos y las empresas que están comprando. Recomprar acciones siempre está muy bien, pero cuando se tiene dinero, no se tiene deuda y además se hace a unos precios al menos razonables. Estos no cumplen ni una sola de las condiciones y lo ideal es cumplirlas todas. Se está primando mucho al que sale de la empresa y puede haber sorpresas muy negativas en caso de no mejorar rápido los beneficios y el dinero se acabe, más adelante hablaremos de cantidades. Poniendo cifras de dividendos, y con unas amortizaciones crecientes por sus nuevos negocios (sin hablar de lo que tienen que depreciar en el fondo de comercio) me faltan $0,5 billones sin contar las compras que han hecho. Emplear la cantidad que han usado para recomprar acciones a estos precios no es nada bueno para nadie, más que para el que las ha vendido a estos precios. Lo normal hubiera sido lo contrario, aprovechar estos precios para emitir acciones y comprar las empresas que han comprado.

Con imaginación hablaremos del valor contable, porque ya he dicho que no me creo el valor que le dan a las marcas. Según sus libros 6$, según mis cuentas en negativo, muy negativo. PER de 48 según Morningstar, y lo veo correcto. Las presentaciones dicen que ya se debiera haber visto cambio de ciclo, pero no se ha visto, ha habido una mejora del BPA en el último trimestre, pero hubo un empeoramiento en el primero no esperado, veremos lo que pasa en el futuro. Pero no olvidemos que duplicando el BPA que nos presentan la pagaríamos cara, muy cara. Tengo serias dudas de que vaya a duplicar beneficios. Son rangos en los que no me planteo comprar, puede que las cosas vayan muy bien en el futuro, pero yo tengo muchas dudas.

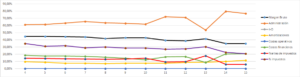

La Gráfica de las Lamentaciones hoy está caliente. Lo primero que tenemos que hablar es sobre el margen bruto, tendencia descendente desde hace 11 años, con lo cual están haciendo las cosas mal y no se enteran. Además de esto, lo nuevo que compran no es tan bueno como nos cuentan. Creo que debieran de tomarse el negocio un poco más en serio en lugar de hacer presentaciones a inversores tan bonitas. Deben de tomar medidas fuertes para que esto mejore, porque es el inicio del desastre. Gastos en administración con tendencia alcista (cuando las ventas y los beneficios iban bien también), amortizaciones igual y los márgenes antes de impuestos en mínimos, muy malos síntomas. Los gastos financieros siempre han estado altos, pero con barra libre en el crédito los tenemos en máximos de 11 años, lo cual nos dice lo que va a pasar como la barra del crédito se acabe, problemas y gordos. Hoy hay un resumen muy visual, si alguien me pregunta qué forma tiene que tener la Gráfica de las Lamentaciones para despedir a una directiva completa por dejadez y vagancia (luego están los inútiles que tiene otra Gráfica), es ésta; creo que todo queda dicho.

El futuro del negocio es bueno, de hecho basta con mirar al sector en general, todos lo están haciendo razonablemente bien y esto arrastra a los que no lo hacen tan bien. No hay duda de que dentro de 30 años se va a seguir desayunando y los productos que esta empresa ofrece, si lo hace bien, son de consumo fijo en la mayoría de los hogares. Cuando pretendes cobrar por productos sin distinción entra la competencia local y las marcas blancas y te hunden en la miseria, esto es así de sencillo. Creo que debieran de fichar a algún directivo de P&G, o Nestlé que se lo explique, porque mientras Nescafé y Ariel se aseguran un hueco en los hogares mundiales, parece que estos señores dejan paso libre a las marcas blancas de Mercadona o Carrefour. Ellos verán, es su negocio y desde luego no lo tienen más difícil que los he citado. Para acabar de alegrarme con sus informes, estos señores nos hablan de planes de ahorro. Creo que están confundiendo planes de ahorro con cierre por falta de producción. Un ahorro es una mejora que me permite ahorrar energía, mano de obra o materias primas, pero no dejo de producir. Lo segundo es que como no vendo una mierda, tengo que cerrar una fábrica o explotación. Son cosas diferentes, pero me temo están confundiendo.

La gráfica de la cotización no me cuadra con lo que veo en las cuentas y mis conclusiones. Máximos históricos, todos los que están dentro están ganando dinero y esto, junto con las recompras crean una falsa ilusión que se puede acabar. Como Kellog´s no mejore un poco resultados en 2.016 y haga un buen 2.017 puede haber sangría de las gordas en el momento menos esperado, y no estoy hablando de perder la mitad, estoy hablando de perder mucho más. No hay dinero, hay que pedirlo para todo, los rangos de endeudamiento están dejando de ser controlados y la competencia acecha a un negocio en el que no veo grandes ventajas competitivas. Ahora cotiza en los entornos de 75$, resistencia en 82$ y 85 y soporte en 75$, luego se iría a los 72$. Según mis cálculos mi precio con este panorama sería sobre 20$, sé que parece una locura, pero es lo que me sale, y son las mismas dos fórmulas que uso para todo y siempre, incluida la competencia. En teoría la subida del dólar les debiera de ir mal, con lo cual sería todavía peor, como digo, hoy no me cuadra nada.

Sobre la directiva creo que ya he dicho bastante, los echaría a todos. Sencillo, no

han sabido ver el mercado y les han comido. Esos márgenes descendentes tienen que hacer sonar todas las alarmas, a pesar de mejorar beneficios. Se tragaron el problema. Creo que han comprado empresas mediocres caras y con mucha deuda, costará mucho sacar beneficios de ellas. Por otro lado los márgenes y la gráfica de ventas nos dicen que los consumidores han dejado de comprar, alguna razón habrá, pero está sin evaluar. El cambio de estrategia que han hecho según ellos es muy bueno, pero entonces me están afirmando que el centro del viejo negocio es un desastre, lo cual no me hace ninguna gracia. Si hace 10 años se ganaba dinero vendiendo cereales, ahora se tiene que ganar, pero han perdido clientes y hay problemas que no ven y no se enteran de nada. Creo que ahora también se puede ganar dinero vendiendo cereales y sobre todo se pueden fabricar mejor de lo que hacen. Nos cuentan que van a vender mucho en China y otros países, pero yo creo que los chinos compran BMW y Coca Cola porque es radicalmente mejor que la alternativa barata china, yo tengo dudas que los desayunos y cereales chinos sean mucho peores que estos viendo la tendencia bajista tremenda que tienen en Europa y USA con la tradición de desayuno que tenemos. El tiempo dará o quitará la razón, lógicamente es un mercado muy grande y una parte del mismo lo cogerán, pero creo que no es lo que nos cuentan. Ojalá me equivoque.

Resumiendo un poco todo, hoy estamos ante una empresa que me traía muchos recuerdos y que consideraba buena; me he llevado una buena decepción. Balance muy mal, la cuenta de resultados floja, muy floja. Lo que va de año no indica que la mejoría de la que hablan se produzca, no hay dinero para pagar dividendos y recompras y están comprando muchas empresas y acciones propias pero con dinero prestado. A pesar de todo ello, la empresa no logra el impulso que necesita para generar beneficios crecientes. La Gráfica de las Lamentaciones ha dado varios avisos (uno ya me mosquea) y no pinta bien. La directiva la despediría, hablan de plantes de ahorro y las cuentas me hablan de derroches y creo que el producto ha perdido las ventajas que tenía. Para una cartera de ElDividendo

bronce rojo y hasta un 2% de mucha oferta, ya he dicho, mi cuenta da sobre 20$ y siendo optimista. Hoy estoy dolido, muy dolido, ver cómo ciertos personajes se cargan grades negocios (como los Donuts en España) me irrita sobremanera. A veces las modas nos gastan malas pasadas, pero ir perdiendo calidad y mercado es triste, sobre todo para productos tan sumamente sencillos e instaurados en la sociedad como éstos. Siempre me duele dar una mala calificación, pero hoy mucho más. Creo que tienen un buen producto y que si se hace lo que se debe hacer, se puede invertir el rumbo de la empresa, pero desde luego veo muchos riesgos y no me cuadra nada de nada. Puede ser (ojalá sea) que se me han pasado muchas cosas, porque millones de inversores están opinando radicalmente opuestos a mí; prefiero equivocarme a ver sufrir a una empresa mítica como es esta.

Nada más por hoy, tras dos grandes empresas en el sector hoy ha tocado una decepción pero qué se le va hacer. Todavía quedan unas cuantas empresas de alimentación y de todo habrá. Esperemos que la entrada haya gustado y como siempre muchas gracias por la visita.

8 comments to “Kellogg´s”

Muchas gracias por tus análisis, son de lo mejor que se puede leer por internet.

Saludos!

Hola Victor

Gracias por tus palabras, lo hacemos lo mejor que podemos y siempre tratando de mejorar. Esperasmos que sigan siendo de vuestro agrado los análisis.

Como siempre, muchas gracias por la participación.

Jon

Estupendo análisis. Vaya con los cereales! Como puede estar tan sobrevalorada? Aparte de pequeñs accionistas ignorantes, también los grandes van hinflando el valor? No se dan cuenta los expertos?.

Hola Salvatierra

Hombre, tampoco es que tengamos nosotros la verdad absoluta, en este caso ojalá estemos equivocados. Ahora bien, con los mismos criterios que usamos el resultado ha sido éste, bastante inesperado por cierto. Pero quién sabe, a lo mejor los a expertos como tú los llamas les parece que la compañía tiene otro valor, yo desde luego no lo veo nada claro. Y la cotización ha estado en máximos hace nada aunque cuidado que ha sufrido una bajada de cierta importancia, a ver si alguno más ha empezado a echar las mismas cuentas que nosotros, ya se verá.

De verdad que en este caso esperamos estar equivocados pero tiene todos los malos síntomas juntos, no sé yo si muchos inversores están siendo demasiado condescendientes por la marca que es y lo que representa.

Como siempre, muchas gracias por la participación

Jon

Muy curiosas las cuentas de esta empresa.

Alguna vez valoré comprarla, antes si quiera de mirar las cuentas, pero me pregunté por qué comprar, si no era cliente suyo y sus productos no me entusiasmaban. No es que compre de la competencia, es que no tomo productos de los que venden.

Sólo puedo decir que espero que las cuentas acaben mejorando.

Hola Sergio

Nosotros la verdad nunca habíamos valorado comprar esta empresa y creo que después del análisis queda por largo tiempo descartada, tendría que mejorar en muchos aspectos. Sobre sus productos tú dices que no los consumías. La verdad aquí mi hermano sí que ha consumido como dice en el análisis yo más o menos como tú, nunca he sido de tomar cereales así que tampoco puedo opinar demasiado. Pero ojalá que mejoren las cuentas, aunque no haya sido su cliente Kellogg´s es una marca de las clásicas.

Como siempre, muchas gracias por la participación.

Jon

Gracias como siempre por esta nueva entrada… cuando veo una entrada que pone ORO me dais una ilusión tremenda… vaya decepción kellogs..

En otro tema, hoy me extrañó que bajó jnj un 2% ganando usa un buen % … he estado leyendo y parece que es por otra empresa que pretende comer de la tarta de jnj… os dejo el enlace por si pudiérais hacer un análisis por encimita de la situación y de lo que implicaría para el largo plazo para jnj. ( http://www.barrons.com/articles/BL-SWB-45135 )

Desde mi punto de vista, viendo para lo que se usa el medicamento, me parece exagerado un casi 3% de caida respecto al índice… pero bueno, a comprar más 🙂

Gracias!!

Hola David

A todos nos gusta ver empresas oro, porque eso quiere decir que se amplía el espectro de posibles candidatas a comprar pero la verdad resulta difícil encontrar empresas oro, qué le vamos a hacer. No obstante seguimos buscando, siempre se puede encontrar algo.

Sobre lo que cuentas de JNJ (Una de estas oro precisamente) tampoco me parece excesivamente preocupante, ya le ha pasado a lo largo de su historia con algún que otro producto y a la larga no se nota demasiado siempre y cuando sigan ofreciendo calidad en sus productos y la empresa siga siendo bien gestionada, esos dos aspectos son mucho más importante que algo de competencia que pueda aparecer en algún producto concreto. Pero bueno, cuando aparecen este tipo de noticias es habitual que la gente se asuste y reaccione de forma un poco irracional, hay que mantenerse atento por si se da oportunidad. Lo que está claro es que a JNJ le cuesta mantener ritmos de crecimiento elevados pero es que es normal con el tamaño que ya tiene, por ello hacemos siempre hincapié en los precios de entrada cuando la empresa es tan grande.

Como siempre, muchas gracias por la participación.

Jon