McDonald´s

Hola Compañeros:

Hoy a petición de uno de vosotros vamos a analizar una empresa mítica de los amantes pasados del crecimiento y de los amantes futuros del dividendo. Una empresa que en la crisis del 2.008 no perdió el valor de la media móvil 1.000 sesiones (si no recuerdo mal, creo que es la única de todas las que he analizado que lo aguantó) y que por lo tanto nos podemos ir haciendo una idea de lo difícil que resulta comprarla a precios moderados. Hoy vamos a hablar de McDonalds.

En 1937 los hermanos Richard y Maurice McDonald abrieron en Arcadia, California, un quiosco de perros calientes. El 15 de mayo de 1940, Dick y Mac McDonald abrieron el primer restaurante McDonald’s en San Bernardino (California), sobre la Ruta 66. El menú consistía en 20 artículos, sobre todo a la barbacoa y tenía para esa etapa el nombre de McDonald’s Famous Barbecue.

En 1948, después de señalar que la mayor parte del dinero que ganaban procedían de las hamburguesas, los hermanos cerraron el restaurante durante varios meses para crear e implementar un innovador sistema de servicio rápido, una especie de montaje en serie para las hamburguesas. A continuación, los carhops perdieron sus puestos de trabajo. Cuando el restaurante se volvió a abrir bajo el nombre de McDonald’s Famous Hamburgers solo para vender hamburguesas, batidos y patatas fritas, se convirtió en un éxito extremo.

En 1953, Los hermanos McDonald comenzaron a crear franquicias de sus restaurantes, con Neil Fox abrió la primera franquicia y el segundo restaurante fue abierto en Phoenix, Arizona. Fue el primero en usar el estilo basado en los arcos dorados. Aquí su nombre fue acortado a McDonalds. Todos conocemos cómo se ha expandido a lo largo de los años hasta estar presente en cualquier parte del mundo.

Hoy tenemos un negocio que es sencillo y que lleva muchos años dando dinero a sus accionistas. Una vez más, el aumento de la clase media es el mejor catalizador para estas empresas, cuando no hay dinero para comer pan, difícilmente podemos ir a un restaurante de éstos. Pero cuando los niños empiezan a tener paga, se celebran los primeros cumpleaños…, cosa que por fortuna está apareciendo, estos lugares son unos de los grandes beneficiados. El negocio lo tiene montado muy bien y le dan a muchos públicos. Realmente yo creo que casi todos nosotros, por una u otra razón, hemos pasado y seguiremos pasando por sus restaurantes, a pesar de que la calidad es un poco dudosa y los precios aparentemente bajos, muchas veces no lo son tanto. McDonands se basa en ofrecer un menú idéntico en todas las partes del mundo, que sus restaurantes sean casi iguales y que sus cocinas y útiles son estándar, dando unos mínimos de calidad y de higiene. Pues puede parecer una chorrada, pero todo esto que parece básico no es tan poca cosa. Personalmente, cuando estoy en casa no suelo ir a este tipo de locales, creo que hay muchas mejores alternativas, pero reconozco que te sacan de un apuro muchas veces. Pero sin embargo, cuando viajo, soy consumidor crónico de estos sitios. Recuerdo muy

bien cuando hace ya 3 años tuve que desplazarme por trabajo a Alejandría y la empresa nos hospedó en un hotel que estaba muy bien. Lo que mejor recuerdo es que casi vomito tratando de comer una tortilla francesa por la mañana en el restaurante del hotel, sin duda, la peor parte de toda la estancia. Pues si tienes un McDonalds cerca, ya tienes el problema solucionado, la misma hamburguesa, la misma bebida, el mismo kétchup, pero todo es comestible y no tengo problemas digestivos como me sucedió en esta ocasión que comento. En los aeropuertos sucede casi lo mismo, mucho restaurante que va de categoría para venderte bocadillos que son una mierda, pero eso sí, caros como si fueran de oro. Si veo un McDonalds ya estoy salvado, ya puede ser desayuno, comida o cena, me da igual, siempre hay alternativas baratas y que no me crean un problema en el avión durante el viaje. Para mí esto no es poca cosa. Por cierto, en mi estancia en el aeropuerto de Dubai, comí en un McDonalds. Los restaurantes estaban desbordados, el restaurante de al lado vendía pescado y gambas, vi gambas con la cabeza de color verde. Esto nunca sucede en un McDonalds, y así se lo dije a los que viajaban conmigo, si queréis gambas verdes me parece bien, pero Gorka se va a comer en la mesa de al lado un McMenú como un campeón, que no quiere tener un vuelo de 7 horas sin levantar el culo del baño del avión. Por lo tanto, ya os adelanto, yo tengo un cierto aprecio a esta empresa ya que me ha sacado de varios apuros en mis viajes por el mundo. Recuerdo en Taiwan, estaban carbonizando a los patos en aceite y en la calle con las moscas, vi mi querido símbolo a lo lejos en color amarillo y vi el cielo, McMenu que cayó en aquella ocasión. Como esto, podría contar mil historias de lugares remotos, y cada día lo tengo más claro, McDonalds, la competencia en la hamburguesa y el coronel del pollo son mis favoritos cuando tengo emergencia. Y nunca he tenido problemas de digestión ni ligerezas evacuatorias.

Hablando ya un poco de la empresa, me llama mucho la atención que quieren eliminar la mayoría de los establecimientos que tienen en gestión propia para pasarlos a franquicia, la verdad es que me ha sorprendido. Puede que los gastos administrativos se hayan convertido en un lastre fuerte, pero he de reconocer que no me lo esperaba. Ahora mismo el 80% ya es franquicia, pero se quieren quedar con menos de 1.000 de los casi 37.000 que tienen. Por supuesto, la mayoría de los nuevos son franquiciados. La política es sencilla por lo que cuentan, MCD suele ser propietario de los locales que se los alquila al franquiciado. Este tiene que poner los mobiliarios que son estándar y las cocinas. Luego le pagan el royalty y una parte de las ventas. Todos los variables los arreglan de una forma diferente y por lo que entiendo MCD suministra los productos que venden para que sean todos iguales en cualquier restaurante del mundo. Los precios entiendo que los harán dependiendo un poco del país y la situación pero por lo que he visto son básicamente en relación con zonas de ubicación territorial. Los locales de MCD tienen generalmente unas ubicaciones muy buenas, por lo que imagino que tiene una cartera inmobiliaria estupenda que es un tremendo valor en los balances, pero tampoco he investigado demasiado ni mostrado demasiado interés, al final todo forma parte de un lote que o te gusta o no te gusta y tengo que evaluarlo por completo para tener una opinión.

Para analizar la empresa me he basado en los informes que suministra la empresa, que por cierto, podrían ser mucho mejores (no son malos, como cualquier informe 10-k, pero creo que podrían ser mucho mejores). Creo que lo más importante es lo siguiente:

- La empresa está en medio de un cambio de sistema, reduciendo franquicias y modificando un poco el modelo de empresa, con cambio de CEO incluido.

- El efecto divisa les está penalizando, y es una penalización no grande en cantidad pero hace que las cifras parezcan peores de lo que realmente son.

- Tienen planificado seguir abriendo locales por todo el mundo, pero franquiciados

- Son una máquina de ganar dinero, lo he de reconocer, es genial el negocio que tienen montado.

Por tamaño estamos hablando de una empresa que capitaliza por algo más de $100 billones, lo cual ya es considerado una empresa muy grande, y como digo siempre, cuidado con los precios que se pagan para este tipo de empresas ya que el futuro va a ser muy diferente del pasado, no hay hombres en el mundo para tanta hamburguesa, y encontrar un negocio similar para crecer orgánicamente es casi imposible. Hablamos de más de 36.000 locales en el mundo y 420.000 empleados. Son números que marean de verdad, porque es una empresa terriblemente grande. La empresa no está barata, pero tampoco es una exageración de cara, de forma que este tamaño tan grande no es debido a la alta cotización. Este tipo de empresas me gusta, pero son ya muy grandes para una cartera con empresas muy grandes. Lo que quiero decir, es que no podemos tener una cartera basada en muchas empresas tan grandes, pero este tipo de empresas si se compran en buenos precios nos dan una seguridad y estabilidad al conjunto muy buena, son buenas pero con control.

La relación entre los activos corrientes y los pasivos corrientes es de 3,26 que es una relación excelente. La razón principal de esto son los $7,6 billones que tiene metidos en una caja fuerte esta empresa, es una auténtica pasta equivalente al beneficio de un año y medio. No es normal tener tanta caja para una empresa con unos ingresos tan fiables y predecibles como esta. Hemos visto muchas empresas que tienen este coeficiente bajo y que se lo pueden permitir, esta también se lo puede permitir pero no lo tiene. Supongo que con ese dinero recomprarán acciones o harán algún tipo de inversión que pueda surgir, es la gran ventaja de tener mucho dinero en la caja, si aparece alguna ocasión rara y puntual siempre puedes hacer una oferta rápida, a la baja y en efectivo. Yo me siento muy bien dentro de empresas con relaciones de corrientes altas como es el caso. Los fondos propios representan el 19%, valor muy bajo debido a la enorme cantidad de acciones que han estado recomprando en un par de años de cotizaciones caras, pero mucho menos de lo habitual para esta

empresa, veremos el caso en concreto luego. Mirando el balance existe la empresa salvo el dinero que tiene en la caja. Por otro lado, hemos de decir que tiene unos intangibles y fondo de comercio bastante bajos, y no hay la menor duda que la marca y su implantación en el mundo vale una auténtica pasta, yo diría que unos $30 billones sin problemas y eso que otros lo tienen anotado en las cuentas, aquí no está. Pueden muchos pensar que soy más flexible con esta empresa, pero lo que me preocupa en una empresa son los pagos que tengo que hacer, y tengo dinero en la caja (sin que entre más y no para de entrar dinero todos los segundos) para pagar los corrientes de dos años y medio, por lo que no me preocupa muchos que los fondos propios sean un poco bajos debido a una recompra agresiva que veremos luego.

Antes de continuar con la deuda, he de comentar que en los planes de la empresa están dos puntos que nos afectan. El primero es negociar nuevas franquicias para muchos de los locales que actualmente explotan ellos, con lo cual los nuevos franquiciados tendrán que pagar el royalty, lo cual significa más dinero para la caja en un detrimento de las ventas. El segundo punto es que quieren abrir 1.000 restaurantes más rápidamente. Como suelen ser propietarios de los locales, tenemos en caja dinero para comprar 1.000 locales a $7 millones cada uno, lo cual creo yo que no se va a gastar de media ni de lejos. Con lo cual este plan es realista y hay recursos para llevarlo a cabo sin poner en riesgo nada, esta es la realidad.

Hablando de deuda tenemos un problema, mucha deuda en dólares para ingresos en demasiadas divisas y esto se está notando ahora que el dólar sube, mientras nuestra deuda aumenta por el cambio, nuestras ventas valen menos cambiadas a moneda local. Pero esto es algo que unas veces favorece y otras no. No soy partidario de tener la deuda en moneda local cuando trabajamos en sitios bananeros. La deuda de McDonalds casi coincide con el pasivo no corriente (mucha transparencia en este sentido) y es de algo más de $26 billones para un EBIT de $6,5 billones lo que nos deja una relación de 4 veces que puede parecer ya un poco alta. La realidad es que es de 3 veces debido al dinero que tiene en la caja en efectivo y la calidad de negocio que no para de meter dinero en masa a la caja. Un contratista compra muchas cosas, las monta y luego certifica. Desde que certifica hasta que se produce el pago pasa tiempo. McDonalds cobra a los franquiciados todos los meses y a los clientes todos los días. Pero muchas veces todavía no ha pagado a proveedores y sobre todo, por su modelo de negocio casi no tiene que tirar comida que no haya facturado. Si alguien paga la comida y no la come, pues está muy feo, pero realmente ya está pagada y a la empresa le da igual. No veo un problema en esta deuda, y como digo, el negocio es una máquina de generar pasta. Las emisiones son a largo plazo y no nos hacen un buen despiece de la deuda, pero como digo, no me preocupa demasiado ya que las cantidades están claras y la empresa genera mucha caja que es lo que más me preocupa.

En cuanto a los márgenes estamos hablando de un ROE del 64% en parte debido a los bajos fondos propios (cosa que cambiará porque me temo que antes o después dejarán de recomprar acciones de una forma tan agresiva) y un margen neto el 17,8% que es excelente para un negocio tan sencillo y predecible. Vayas donde vayas siempre hay alguien tomando una Coca Cola y clientes en un McDonalds. Esto es simplemente genial, de los mejores que me he encontrado.

El flujo de caja es de $6,5 billones, con un CAPEX de $1,8 billones, rango que nos deja una enorme cantidad de dinero para ver lo que se puede hacer con ella. Luego veremos el estado particular de esta empresa. La empresa es una generadora de revalorización por bienes inmuebles e inflación, así como economía de escala tremenda, de forma que hasta se puede permitir gastar más de lo que gana pidiendo dinero, porque la realidad es que todos sus activos ser revalorizan con el paso del tiempo y de forma general. Toda su cartera de locales está en zonas excelentes que son las que nunca bajan de precio y que siempre están ocupadas, de forma que son los que menos exposición a crisis inmobiliarias suelen tener.

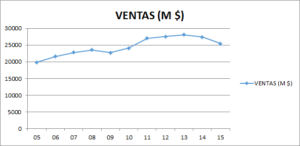

Las ventas de la empresa no son del todo reales, ya que al estar cambiando el modelo de negocio a más franquicias, tenemos menos ventas pero mucho más beneficio. Se verá muy claro más tarde en la Gráfica de las Lamentaciones. El caso es que las divisas nos están nublando un poco la visión de estas ventas y si ponemos moneda constante la gráfica tendría mejor aspecto. Está claro de todas formas que la empresa está llegando a un tamaño grande y le cuesta mucho mantener y aumentar el ritmo de ventas, principalmente debido a su tamaño y la casi imposibilidad de crecer comprando otras empresas sin empeorar el negocio. Dudo mucho que haya grandes alegrías en este sentido en el futuro, de forma que los accionistas creo que se tendrán que conformar con crecimientos más tranquilos.

Los beneficios de McDonalds han subido a un ritmo del 9% los últimos 11 años que es un ritmo alto. Si miramos lo que la empresa se ha gastado en inversiones vemos muy claro que ha habido años pasados de muy fuerte expansión y todo indica que en la actualidad el ritmo bajará, de hecho los gastos de capital están bajos con relación a los 11 años que he mirado, desde 2.004 no se invertía tan poco en el negocio. Creo que a pesar de que irán abriendo locales nuevos, no será lo que ha sido y el crecimiento se acercará de media más al 5% que al 10%.

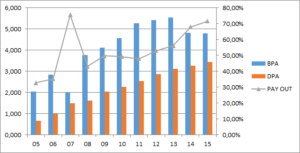

Los dividendos de esta empresa han crecido el triple que el beneficio. Hemos de  contar con que esto no se va a repetir, hemos pasado de una empresa de crecimiento a una empresa muy grande y a la que le queda poco margen para crecer. Los entornos actuales de pago son correctos para el tipo de empresa, pero los accionistas se tendrán que acostumbrar a unas subidas de dividendos mucho más moderadas. La empresa tiene una política de recompra de acciones anual, esté el precio como esté. Llama mucho la atención el importe que se han gastado los dos últimos años, justo cuando la empresa tocó la media móvil 1.000 sesiones (no lo hacía desde 2.004) y se pidió $6 billones solo para eliminar acciones. Tal como están los tipos, esto es similar a lo ocurrido en Monsanto, y creo que con las condiciones que han sacado los actuales accionistas en pocos años verán gratamente reflejado en la cotización este hecho. La realidad es que se han financiado a largo plazo a tipos mucho menores de los habituales y con ello han eliminado muchas acciones a precios razonables. En el momento que la inflación aparezca y ya lo está haciendo, esta se comerá el cupón de la deuda y lo único que tendrán que hacer es pagar la parte del capital que deje libre la inflación, mientras millones de hamburguesas se siguen vendiendo con aumentos de precio. En mi opinión, un mal negocio para los poseedores de bonos, un negocio que sobre el papel es bueno para los accionistas pero que entraña un cierto riesgo, exactamente igual que cuando explicamos el caso de Monsanto. Personalmente no me gustan este tipo de operaciones tan agresivas y en base a tanta deuda, pero los rangos de la empresa son aceptables. Los dividendos y los gastos de capital se pagan con dinero real y la parte de las recompras a medias y dependiendo del año. Esta genial empresa nos alegrará la mañana de los meses de marzo, junio, septiembre y diciembre, sobre mediados para cuando el dinero nos suele estar flojo ya.

contar con que esto no se va a repetir, hemos pasado de una empresa de crecimiento a una empresa muy grande y a la que le queda poco margen para crecer. Los entornos actuales de pago son correctos para el tipo de empresa, pero los accionistas se tendrán que acostumbrar a unas subidas de dividendos mucho más moderadas. La empresa tiene una política de recompra de acciones anual, esté el precio como esté. Llama mucho la atención el importe que se han gastado los dos últimos años, justo cuando la empresa tocó la media móvil 1.000 sesiones (no lo hacía desde 2.004) y se pidió $6 billones solo para eliminar acciones. Tal como están los tipos, esto es similar a lo ocurrido en Monsanto, y creo que con las condiciones que han sacado los actuales accionistas en pocos años verán gratamente reflejado en la cotización este hecho. La realidad es que se han financiado a largo plazo a tipos mucho menores de los habituales y con ello han eliminado muchas acciones a precios razonables. En el momento que la inflación aparezca y ya lo está haciendo, esta se comerá el cupón de la deuda y lo único que tendrán que hacer es pagar la parte del capital que deje libre la inflación, mientras millones de hamburguesas se siguen vendiendo con aumentos de precio. En mi opinión, un mal negocio para los poseedores de bonos, un negocio que sobre el papel es bueno para los accionistas pero que entraña un cierto riesgo, exactamente igual que cuando explicamos el caso de Monsanto. Personalmente no me gustan este tipo de operaciones tan agresivas y en base a tanta deuda, pero los rangos de la empresa son aceptables. Los dividendos y los gastos de capital se pagan con dinero real y la parte de las recompras a medias y dependiendo del año. Esta genial empresa nos alegrará la mañana de los meses de marzo, junio, septiembre y diciembre, sobre mediados para cuando el dinero nos suele estar flojo ya.

El valor contable de la empresa no es demasiado relevante, primero por su negocio y segundo por el tema que ya he comentado de las recompras masivas que han hecho. Actualmente está en 7,5$ que es muy bajo, pero ya digo que no es un punto relevante. El PER, teniendo en cuenta que están reestructurándose y que no ha sido un buen año, lo tenemos sobre 22 que es algo caro. Yo no compro empresas de este tamaño a estos precios porque pierdo el margen para ganar dinero, pero reconozco que es una empresa a mantener vigilada.

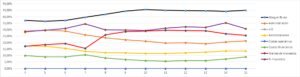

La Gráfica de las Lamentaciones nos dice muchas cosas en este caso. Lo primero que vemos es que es un negocio genial y a esto le ayuda mucho el cambio que están haciendo hacia las franquicias, esto hace que con menos ventas tengamos más beneficios, pero en otros lados puede ser negativo. Lo que no cabe duda es de cómo lo están aumentado entre la economía de escala, y el cambio que están haciendo. También vemos que las amortizaciones suben, cosa que me ha resultado curioso, pero que creo que es fruto de la bajada del beneficio, está claro que los restaurantes los tienes que mantener igual y si vendes menos la parte que amortiza se hace grande en porcentual, de todas formas no es algo peligroso. Con los gastos administrativos pasa lo mismo y ya nos dicen que se han puesto las pilas, para unos aumentos que desde luego no son ningún gran problema, es importante esto, que el CEO no olvide nunca el control de gastos. La empresa paga los impuestos que tiene que pagar y los gastos financieros a pesar de su deuda son bajos, dato muy importante para valorar el tema de las recompras que tenemos que valorar más tarde. Esta es una gráfica mejorable, pero que está muy bien y pertenece a un gran negocio, en el momento que corrijan los puntos que ya están en ello y las ventas remonten un poco, todo quedará perfecto, gráfica limpia.

Sobre el futuro de esta empresa, poco se puede decir, creo que es muy bueno. La clase media sube, y todo indica que seguirá subiendo, por lo tanto es gasolina para este negocio. No tengo dudas de que dentro de muchos años cuando haga la última campaña de mi vida, lo más probable es que en el embarque o desembarque (o en ambos) coma en McDonalds y por lo tanto poco se puede decir en este sentido. No veo problemas de negocio. Además la empresa sabe muy bien mantener las barreras de entrada y las ventajas competitivas. Tienen restaurantes en las mejores calles del mundo y en todas las ciudades. Por otro lado vía implantación y publicidad, tienen unos clientes fijos y representan algo más que una hamburguesa, todos sabemos que no es ninguna maravilla, pero todos pasamos por el aro, no es fácil conseguir estas cosas juntas. Además su comida cumple con los requisitos mínimos y de precio es muy barata.

Si miramos la gráfica se nos quita el hipo, es de las que han hecho ricos a muchos accionistas. Vemos una subida fuerte y constante desde mucho antes de la crisis del 2.008, donde curiosamente no tocó siquiera la línea morada, es la única de las que he analizado. Tuvimos que esperar al año pasado, cuando curiosamente la bolsa en general estaba muy cara para encontrarnos a esta empresa en lo que nosotros llamamos entornos de una primera aproximación. El que entró estará muy contento, le ha sacado un 30% más los dividendos, cosa que no es poco. El que pensaba que se acababa McDonads es que no miró mucho los balances y las cuentas de resultados. Por supuesto no se pasó por el mundo y sus restaurantes. Es lo que hay con los elementos estos que dicen lo primero que se les ocurre, ésta es una empresa terriblemente sólida, no voy a decir que es imposible de hundir, pero tiene unos cimientos que son espectaculares. Resistencia en máximos históricos de 130$ y soporte en entornos de 115$. Para mi cartera por debajo de 100$ apoyando sobre la línea morada, por encima algo tan grande no lo quiero y a esos precios para una pequeña entrada, se me quitan los márgenes de crecimiento. Haciendo la cuenta que tengo automatizada y corrigiendo porque el futuro será desde luego peor que el pasado, tendría que comprar por debajo de 90$ para que las cuentas me salgan bien. Pero en momentos como hace año y medio que las bolsas estaban caras y el dinero me quema, esta puede ser una buena alternativa de compra cuando apoyaba a la línea morada, son los momentos en los que hay que mirar las joyas de la corona para ver cuál puede tener descuento y aprovechar un poco, luego estas cosas se ponen caras de verdad.

Y nos toca el peor punto, que es evaluar a la directiva que tienen. Mirando los números que tienen lo primero que tengo que decir es simple, coeficiente de habilidad 13 para una empresa grande, esto no es fácil ni de coña, esto es muy difícil conseguirlo y nos deja muy claro la calidad del negocio como de las personas que lo dirigen. Lo siguiente que tenemos que tener en cuenta y si hacen lo que debieran. Lo que un CEO debe hacer cuando tiene una ingente cantidad de dinero en la caja (como es el caso) es evaluar el mejor sitio donde puede emplearlo. En el caso de McDonalds es complicado saber lo qué hacer con el dinero (suena horrible pero es real). Lo primero que tiene que hacer es proteger la empresa contra la competencia y lo están haciendo, en este sentido la empresa no está perdiendo terreno a pesar del enorme aumento de competencia. Lo segundo que debe hacer es buscar crecimiento orgánico, pero en el caso de esta empresa es complicado porque ya están en todos los sitios y si abrimos restaurantes unos pegados a otros no se consigue vender más, por lo tanto el crecimiento será como será, más pequeño que en el pasado. El siguiente tema es el control de gastos y optimización del uso del dinero operativo, el cual la Gráfica de las Lamentaciones nos dice muy claro que se hace bien. Se pueden comprar negocios, pero casi seguro que empeorarían la empresa en global, por lo tanto este punto es complicado de hacer sin crear discusiones internas. Y llegados aquí, con la caja llena de dinero (como es el caso), nos queda devolver el dinero a los accionistas en forma de dividendo y recompra de acciones. McDonalds es una empresa con la idea de tener un dividendo creciente y en efectivo, es la esencia de la empresa desde hace muchísimos años, para ser exactos desde que pagó su primer dividendo en 1.976; está claro que lo llevan en la esencia misma de la empresa, y por lo tanto entiendo que se siga subiendo, a pesar de, como ya he dicho, los accionistas me temo, se tendrán que acostumbrar a incrementos mucho más moderados. Y nos queda el tema de las recompras, esta empresa es una recompradora nata de acciones, y esta es una de las razones que catapulta tanto el coeficiente de habilidad, ya que todos los años hay menos acciones entre las que repartir el pastel. He hecho un repaso a los últimos 12 años de empresa y todos ellos ha recomprado acciones, pero para mi grata sorpresa, salvo en 2.007 todos los demás años en los que ha recomprado agresivamente, han sido años en los que las ha comprado cerca de la media móvil 1.000 sesiones, es decir, con precios bastante más moderados a la media. Esto es muy importante, porque este dinero que se inyecta a los accionistas libre de impuestos, además se está haciendo de forma intensa en los momentos en los que cunde más. Enorme inyección el ejercicio pasado, cuando tras 11 años la cotización se apoyó en la citada línea. Con todos estos datos, creo que puedo concluir que mirando en general la directiva es muy buena y están sabiendo hacer las cosas. No veo claro el tema de tanta franquicia, pero de esto ellos saben mucho más que yo y me han demostrado que hacen las cosas bien, no se levantan un día con resaca y toman decisiones, todo está muy bien estudiado y planteado. En mi opinión son de los mejores que he analizado, sin lugar a dudas y me sentiría muy contento siendo su socio.

Resumiendo un poco todo, hoy estamos ante una empresa sensacional, un histórico de los amantes del dividendo. La empresa es grande ya, esto nos genera un pequeño problema. El balance, los flujos de caja y la cuenta de resultados están bien. Pocos fondos propios por el tema que hemos comentado, no me preocupa lo más mínimo. Los beneficios crecen, la empresa genera mucha caja, paga dividendos con dinero real y recompra muchas acciones y además un extra en los momentos clave. El negocio tiene futuro y la directiva me gusta, poco más se puede pedir a una empresa, solo una cosa, un precio razonable y el actual no lo es para este tamaño. Para una cartera ElDividendo hasta un 9% en oro neutro, para ascender hay que mejorar los fondos propios, por lo demás no le veo ningún problema. Los accionistas se tienen que acostumbrar a un dividendo menos creciente, nada más, esta empresa no puede seguir creciendo a estos niveles. Recomendada para todos los públicos, pero cuidado, el precio compañeros, hay que tener mucho ojo con el precio que estamos en tamaños grandes. El año pasado nos dio oportunidades de compra, oportunidades que ya han pasado a la historia. Para estas empresas de tanta calidad, creo que la mejor forma de comprar es la línea morada, apoyándose suele ser momento de comprar y si cae más, comprar más. Valorar por PER es más complicado ya que esta empresa es de lo mejor que nos podemos encontrar y un año regular nos puede dar un PER algo alto, pero puede ser ficticio o transitorio, si dejamos escapar la oportunidad que nos da ese año malo, puede que nunca la consigamos comprar.

Nada más por hoy, de momento este repaso a empresas de alimentación nos deja dos magníficas empresas que, todo hay que decir, son perfectamente conocidas por todos, pero había que echarles un vistazo, son de análisis obligado, y no han defraudado. El mundo de las materias primas está en alerta estos días tras el presunto acuerdo de la OPEP y el también presunto espaldarazo ruso. Cuidado que si el precio sube un poco, y mucho no va a subir porque el fracking en USA empezaría a bombear de nuevo, la tan ansiada (y temida por otros) inflación puede acabar llegando a Europa, ya veremos lo que pasa. Como siempre, esperemos que la empresa haya gustado y muchas gracias por la visita.

10 comments to “McDonald´s”

Como curiosidad, creo que han llegado a un acuerdo con Tesla para poner «estaciones de servicio» donde parar a recargar baterías… dudo mucho que quien tenga que parar 15-20 minutos y tenga un mcdonalds cerca, no pare a tomarse algo…

Gran entrada!

Hola David

Pues no sabía ese caso concreto pero no me extraña para nada, y además les puede salir muy bien. Porque a día de hoy las baterías tardan en recargarse y es fácil que los conductores hagan coincidir la parada con el momento de comer o beber algo como bien dices. Y ahí cerca estaré el McDonald´s para seguir facturando.

Personalmente no soy muy asiduo a este establecimiento, prefiero otros sitios con calidad más alta o directamente hacerme la comida. Creo que en todo el último año viviendo fuera sólo he consumido 2 veces en McDonald´s, pero la realidad irrefutable es que en todos los sitios están siempre llenos de gente, por lo que desde luego el negocio les va bien.

Como siempre, muchas gracias por la participación.

Jon

En mi caso temida inflación. Detesto cuando Draghi y cia dicen que hay que subir la inflación. Para mi un robo a los ahorradores, y una amnistía a los deudores.

Saludos

Hola Muchoinvertir

Efectivamente la inflación beneficia a quien está endeudado y perjudica notablemente al ahorrador. Pero también es cierto que si estás permanentemente con inflación negativa se parará la inversión y el consumo, todo el mundo va a querer esperar a que las cosas sigan bajando y eso tampoco es bueno. Como siempre, yo creo que en el equilibrio está la virtud, no importa que haya inflación pero que sea baja, si se dispara los ahorradores estaremos estafados como ha ocurrido muchas veces. Pero si las materias primas, especialmente el petróleo, siguen al alza al final de este año y a lo largo de 2017 no tengas dudas de que aparecerá.

Como siempre, muchas gracias por la participación.

Jon

Yo no creo que la gente se abstenga de invertir porque haya deflación. Yo pienso que la gente invertiría para ganar más, creo que es una tema relativo, no absoluto. Ojalá haya deflación por muchos años, pero me temo que, como dices, conforme suba el petróleo habrá inflación. En fin, los que vamos en bici estamos un poco más cubiertos a los vaivenes del barril…si no llevásemos petroléras en cartera, claro. Eso sí que te cubre contra la inflación.

Hola Muchoinvertir

Creo que igual no me expliqué bien con el término invertir. Quería decir que, por ejemplo, si andas con el coche un poco viejo y ves que los precios van a la baja intentas alargar la vida del que tienes para intentar comprar más barato en unos meses. Lo mismo para electrodomésticos por ejemplo, y al final lo que haces es estancar el consumo. Si entras en ese círculo es complicado salir. De todas formas, que nadie se engañe, esta deflación que estamos pasando ha sido motivada fundamentalmente por la bajada de las materias primas y en cuanto estos precios empiecen a corregirse la inflación volverá a aparecer, la verdad tampoco entiendo la obsesión que tienen algunos con que aparezca.

Como siempre, muchas gracias por la participación.

Jon

Hola ElDividendo,

Magnífica análisis, como de costumbre.

En mi caso cuando la analice me encantó y estoy a la espera de que entre en precio. SI que me chocó que sean mas franquicias que restaurantes propios. De lo que me digustó fue la recompra de acciones de forma sistematica sin mirar la cotización, se podrían haber ahorrado mucho dinero, que podrían repartir a los accionistas si no saben que hacer con ello, o reducir la deuda. En mi opinión ahí deberían mejorar.

Por los demás un empresa de lujo que debería estar en nuestras carteras.

Muchas gracias por vuestros análisis,

Saludos,

Román.

Hola Román

Yo creo que esta, al igual que alguna otra, recompran acciones de forma sistemática independientemente de la cotización. Ellos supongo que lo consideran como remuneración al accionista pero sin darlo en dividendos para no «picar» a los accionistas al dividendo. Y es que una vez que subes el dividendo no es fácil decirles a los accionistas que lo rebajas. De esta forma mantienes un dividendo sostenible y ligeramente creciente y el sobrante lo usas recomprando. Cierto es que cuando la cotización es alta beneficias al que se marcha pero bueno, cuando es una política clara y sostenida puede aceptarse.

Como siempre, muchas gracias por la participación.

Jon

He perdido ya tres comentarios sin llegar a enviar por defecto móvil. Resumo. :excelente análisis de gran empresa. Nunca he comido una hamburguesa, si albóndigas de carne picada. Manua visceral. Aunque en EUA y Europa son baratas pero recuerdo la primera vez que fui a India 18años ha, el McD era un local exclusivo de ricos. Aunque no parezca coherente le daré un bocado bueno si baja a precios accesibles. Gracias de nuevo.

A

Hola Salvatierra

Ya digo que yo tampoco soy un asiduo. Desde luego, si fuera por mí no iban a tener esos números, ya te lo adelanto jajaja. Pero lo que dices en la parte final del comentario es muy cierto. Cuando vas a países chungos (y el ejemplo que pones de India es perfecto) si ves un McDonald´s sabes lo que hay allí; no es una maravilla pero te aseguras que no es peor que otras cosas que te puedan dar. Para gente de occidente que viajemos a esos países es una salida bastante socorrida. Esta empresa a precios accesibles es de las mejores para una cartera de largo plazo, le queda cuerda para rato.

Como siempre, muchas gracias por la participación.

Jon