Sinopharm

Hola Compañeros:

Hoy nos vamos de vuelta para China a ver una empresa que se sale un poco de la zona en la que yo habitualmente me muevo, pero que para los que seguís mis movimientos ya la habréis descubierto. Hoy nos vamos al mundo de la salud, de la mano de Sinopharm (1099).

Sinopharm es una empresa relativamente nueva, se estrenó en Hong Kong en 2009, y participada indirectamente por el gobierno en una parte importante. Su actividad tiene mucho que ver con la salud. Desde el desarrollo de vacunas (COVID19) hasta la venta de consumibles médicos, aparatos médicos y farmacias al por menor. La parte importante de la empresa es la distribución de consumibles y aparatos médicos, en contra de que se haya podido hacer más famosa por la vacuna. Independientemente de lo buena o mala que sea la vacuna, algo en lo que no voy a entrar, el grueso de la empresa no llega de ahí, sino que llega del día a día de la atención sanitaria en China, vamos las cosas habituales que se gastan cuando uno va a un médico o un botiquín que se tiene en el trabajo o en casa. No puedo avanzar sin dejaros el lema de la empresa, “All for health, health for all”. Este lema ya nos deja muchas pistas de lo que puede estar pasando y va a pasar en el país asiático.

Hay dos razones que hacen que esta empresa me guste mucho. La primera es sencilla, su precio. Sé que el negocio no es una maravilla, sé que esto da lo que da, pero estamos pagando una miseria por estas acciones y esto es algo que me gusta y mucho. Lo segundo es el cambio que ha empezado y va a seguir en China por los siguientes 30 años al menos. Si echamos la vista atrás, en España, cuando yo era pequeño, te caías, te cortabas, se te echaba micro mina caducada (aquella roja horrible) o chorros de agua oxigenada. Una tirita y a correr. Cuando no podías andar, o aquello se inflamaba, ibas al médico. Yo iba al médico cuando estabas mal, bastante mal y recuerdo que fui cuando terminé con el pediatra, para dar paso al médico general. No han pasado tantos años, pero mi hijo va a un montón de cosas, pasa cualquier cosa, miramos de todo, que si otorrino, que si oftalmólogo, que si traumatólogo… y así podríamos seguir hasta muchas líneas. Creo que todos los que me leáis de mi edad, década arriba, década abajo, sabréis perfectamente de lo que hablo. Y esto tiene unas consecuencias, y es que cada vez que vamos a cualquiera de estas cosas, si no encuentran nada, gastan consumibles, y si encuentran, la rueda sigue para usar más consumibles, aunque gracias a Dios, tras muchas vueltas la cosa acaba en nada y los consumibles se han gastado más. Bien, pues todo esto es lo que fabrica y distribuye esta empresa. Por un lado, los consumibles y por otro los dispositivos médicos que se usan en estas cosas básicas para dar todas vueltas. China en este sentido nos lleva unos años de retraso, y todavía están implantado muchas cosas, pero este tema ya está madurando, de forma no veo razón por la que esta empresa pueda tener una bajada importante en ventas. Si no veo problemas estructurales en el negocio y, además, considero que me venden la empresa a un precio muy barato, no veo razón para no tener una parte de mi cartera en la empresa, y precisamente eso es lo que he hecho.

Como ya os he comentado, si usáis Google, lo que veréis es la vacuna. Yo ya directamente he descontado lo que podría venir por ahí, dejándolo a cero. Sin contar que vacunar a los chinos solo es más que vacunar a USA y UE completo, simplemente doy eso como amortizado y lo igualo a cero. Lo que me interesa es lo otro, lo que tiene futuro y pinta bien. En general, este tipo de empresa no llama mucho mi atención. La empresa nos cuenta que quieren potenciar la parte de dispositivos médicos, algo que me parece bien para mejorar los márgenes, ya que son muy bajos. Es muy poco dinero, de millones de cosas todos los días, con lo cual suman unas buenas cifras, pero entiendo que la empresa quiera entrar en ese negocio, sobre todo para hacer frente a la competencia extranjera, algo que está preocupando a los chinos de un tiempo a esta parte.

Nos centramos ya un poco en la empresa, Sinopharm capitaliza sobre USD 7 billones, lo que es un tamaño estupendo para invertir. Es cierto que la empresa no tiene muchas ventas en el extranjero, pero China es un continente, de forma que tampoco es que sea demasiado preocupante, siendo además los actuales dominadores en el sector. Podemos pensar que Amazon, Alibaba… pueden tratar de entrar, pero cuando vemos el tamaño, la implantación y los márgenes con los que trabajan, vemos que es complicado de verdad el que puedan entrar a hacer competencia. Cuentan con más e 108.000 empleados de forma que es una empresa ya de un tamaño imponente y en un sector que es difícilmente perturbable, algo que por lo general me agrada.

Nos vamos al balance, que hoy es clave. Antes de empezar con nada, hemos de tener cuidado. La empresa cotiza en HKD, pero las cuentas están en RMB, de forma que hay que ajustar todo bien, cada vez que queramos hacer una valoración o determinar un precio de entrada. El balance de este tipo de empresas es complicado de verdad, ya que cuentan con mucho circulante que dificulta todo. Es importante que los rangos estén bien, porque en este tipo de empresas el crecer nos cuenta dinero, mucho dinero por lo general, de forma que los dividendos tienen que ser contenidos. Puede haber ocasiones en las que veamos deuda a largo que es para poder financiar las cosas que tenemos a corto. Contemos que nosotros vamos a tener que comprar para luego vender, muchas cosas. Nos van a pagar con retraso, de forma que de momento el dinero lo tenemos que poner nosotros. Por lo general, la parte buena de estos negocios es que las compras suelen ser predecibles y recurrentes, de forma que sabemos más o menos bien lo que hay; otra particularidad es que, en estos casos, los inventarios los podemos casi igualar a efectivo, ya que son productos que salen, puede haber alguno en concreto que no, pero en general, son productos que salen, y rápido. La relación de corrientes está en 1,31 no es muy alta, pero para estos negocios es lo que hay. Ya tenemos una posición muy buena de caja, así como de inventarios, para tener una relación justa. La empresa tiene una deuda que emite a un híbrido entre corto y largo plazo, de forma que hay una parte importante que debiera de estar en otro lado que está aquí, haciendo de esta relación algo más pequeña. Es muy habitual este tipo de financiación en China en muchas empresas. Entiendo que a medida que el mercado madure, aparezcan emisiones de bonos y estas cosas que pasan, las empresas cambiarán a un modelo más semejante a lo que vemos por occidente. El caso es que es realmente improbable un impago de las cuentas, así como que los inventarios caduquen, de forma que por un lado necesitamos este dinero, sobre todo para financiar el crecimiento fuerte que tiene la empresa. Por otro lado, el día que cese este crecimiento, si es que cesa, la empresa tendrá un exceso de caja muy importante, que, según mis cálculos, en este momento, es prácticamente la capitalización de la empresa. No podemos hablar de una caja neta, porque no es así, pero sí de un exceso de liquidez que la empresa tiene oculto en el balance, debido a su peculiaridad. Y aquí es donde me baso yo para mirar con buenos ojos a esta empresa, si la liquidamos, tenemos en dinero lo que pagamos por ello, de forma que el negocio, que está creciendo, lo estamos valorando a cero. Me gusta mucho comprar negocios que se valoran a cero, porque no pueden bajar de precio, de forma que lo más probable es que suban.

Por otro lado, la empresa tiene una deuda a largo plazo de HKD 10 billones, de forma que algo es, muy parecido a la deuda neta que tienen, para un EBIT que ronda los HKD 20 billones, de forma que no es algo preocupante. La parte que puede quitarnos un poco el sueño, es la deuda a corto plazo que tienen, que la pueden reducir mucho con la caja, más la generación de beneficios que tienen, pero es cierto, que, si vivimos un entorno de financiación complicado, algo que dudo, podría tener que hacer esfuerzos porque el dinero no da para todo. Ahora mismo la empresa está creciendo lo que le cuesta mucho dinero en circulante, hay CAPEX, y hay dividendos. Si los mercados se ponen duros, no hay para todos. Puedo concluir que el balance no presenta ningún problema importante, de hecho, veo un balance muy limpio.

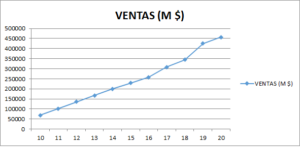

Las ventas han crecido mucho, pero también las acciones han crecido. Es una forma de financiarse mientras se crece cuando se quieren seguir pagando los dividendos. No es que me parezca mal, no es de mi agrado en exceso, pero tampoco lo critico cuando es para crecer; cuando es para tapar agujeros negros es la muerte para los accionistas, pero en estos casos no suele haber mayor problema por ello. Llama mucho la atención que la parte de aparatos médicos ya ocupa casi un 20% de las ventas, algo que están tratando de cambiar y lo están logrando. Ese 20% lo ha perdido la distribución médica, bueno, más bien, las ventas han crecido más en la parte de aparatos médicos. La parte de farmacia (retail) y otros se queda constante a lo largo de los años, pero cuidado, constante es crecer a doble dígito. Creo que están haciendo las cosas bien, y lo veremos cuando la cosa se tranquilice tras el bicho, parece que ya se está calmando mucho las cosas, de forma que ya en el ejercicio 22 empezaremos a ver un escenario nuevo y sin bicho. Dudo que pueda mantener el crecimiento que ha tenido, pero pagando los precios que cotiza, da exactamente igual, porque el circulante se volverá a nuestro bolsillo y será una empresa llena de dinero, de forma que adoptaría un aspecto más amigable para los inversores, del que tiene ahora mismo.

Los márgenes de la empresa son malos, no hay otra palabra. Tenemos un margen neto del 2,6% que es una miseria. Puede que vaya mejorando un poco de la mano de aparatos médicos, pero me temo que no son aparatos médicos de tecnología, sino aparatos que son casi consumibles y que no dejan un margen elevado, de lo contrario las cuentas lo reflejarían ya en forma de una mejora de márgenes. La empresa tiene un ROE del 14%, que realmente es algo más, pero alimentar ese circulante creciente se come todos los recursos. Y la vieja cuenta que yo siempre hago, si una empresa tiene un ROE del 14%, ese es el máximo rango al que puede crecer sin deteriorar el balance. Y es lo que pasa, que tienen que emitir acciones algunas veces para financiar ese crecimiento cuando es mayor a esta cifra; emiten acciones, sí, pero tienen un balance muy equilibrado y cuando las cosas se ponen feas de verdad, solo hay dos cosas que mirar, generación de caja y balance sólido, de forma que es algo que nunca me parece mal.

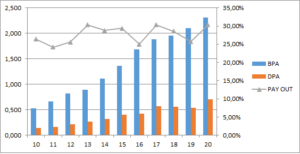

Los beneficios han ido bien, el BPA ha crecido casi un 16% anual lo que es bestial, y mucho más cuando vemos lo que nos piden por la empresa. Entiendo que puede haber un estancamiento, que se crezca menos y lo que me puedan decir. Los últimos resultados publicados, son optimistas y las ventas, como los beneficios, siguen creciendo. Pero si se mantienen planos, pagando estos precios me da igual, el circulante se transformará en dinero, no habrá que aumentarlo, y la empresa empezará a estar inundada de efectivo, algo maravilloso. Si continua el crecimiento, pues fiesta. Mi opinión personal es que pueden seguir creciendo de media un 8% la próxima década sin problemas, con lo que no le veo mayor dolor de cabeza a estar dentro de esta empresa. Los dividendos han seguido al BPA, manteniendo la parte que entregan a los accionistas sobre el 30%, rango bajo. Podemos engañarnos mucho, pero si no queremos dañar el balance y estamos creciendo a estos rangos, no hay otro remedio que usar todo el resto de dinero en CAPEX y circulante. Es lo que hay, es lo que muchos accionistas no quieren oír, lo sé muy bien, pero es lo que hay. Si hacemos otra cosa, podemos tener problemas en el medio o largo plazo en el balance; justo ahí es cuando llegan las suspensiones y lo problemas mayúsculos. La empresa paga un solo dividendos al año, en el mes de agosto. Recordad que la empresa tiene ISIN chino y por lo tanto tenemos una retención en origen del 10%. No me importa que las empresas paguen dividendo todo de golpe y una vez al año, pero resulta más ilusionante que sean más veces, USA nos ha acostumbrado a dividendos todos los meses y parece que no, se echa de menos. Con todo el dinero es dinero, y me da igual que lo den de golpe, lo importante es que lo den. Dividendos crecientes, pagados con dinero real, buenos flujos de caja, no me parece una ecuación mala.

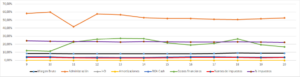

La Gráfica de las Lamentaciones nos deja unas líneas muy planas, en general nos dan tranquilidad. Llama la atención los enormes costes financieros que tiene la empresa, esto tiene una doble lectura. Lo primero de todo, son iguales siempre, de forma que el tema de que están haciendo tongo no cuela, porque lo que nos dice es que el negocio lo tienen montado de esta forma. No es otra cosa que el resultado de un enorme crecimiento que necesita financiar circulante. La primera lectura con esto, es que esto es muy poco apetecible para empresas tipo Amazon o Alibaba, directamente no pueden competir con estas empresas en márgenes ni costes, porque lo tienen ya todo casi copado, es realmente difícil entrar a bajar un margen que casi no existe. Por si esto no fuera poco, es necesario mucho circulante, de forma que no les merece la pena. La segunda lectura es que hay mucha deuda necesaria para este negocio, pero que simplemente está ahí, no es una deuda dañina, ya que son activos que circulan. Vemos que han tenido un repunte en los gastos de administración, seguramente sea fruto del crecimiento hacia aparatos médicos, hasta que esto se normalice. En general están creciendo fuerte sin desmadre en esta gráfica y esto no es fácil ni mucho menos. Es muy habitual en este tipo de empresas con mucho crecimiento, ver cómo ciertos gastos se marchan. La Gráfica, es de una empresa del montón, pero nos da la tranquilidad de que sabemos que no hay peligros y es realmente difícil meter una mentira en este balance y esta gráfica. Me deja tranquilo lo que veo aquí.

La directiva no me ha parecido mala. Esta es una empresa participada por el estado, no es algo que me agrade en exceso, pero es obvio que están haciendo las cosas bien, por lo que hay una buena participación privada que mira por los intereses de todos los accionistas. El coeficiente de habilidad es altísimo, como de 16. Hay que contar que el consumo de sus productos ha subido mucho en China, de forma que han tenido viento a favor, esto cuenta mucho. Por la parte mala, en los años que miro, han multiplicado el número de acciones por 1,7 veces, algo al menos reseñable. Las ventas se han multiplicado por 8,6 veces, el EBIT por 9,4 veces y el BPA por 4,4 veces. Vemos que las cosas han ido bien para los accionistas. Los activos se han multiplicado por 9,5 veces y las ganancias acumuladas por 5,5 veces, algo que me gusta mucho. Estos últimos no son datos realmente importantes, pero me ayuda mucho a ver cómo circula el dinero. En las empresas con mucho circulante hay que mirar una y otra vez el balance para que todo cuadre, no es sencillo, es lioso y pesado, pero hay que hacerlo. Aquí el dinero fluye y están en la empresa, puede que, en estado circulante, que ya se transformará en dinero. No me importa poner dinero en inventarios que son casi efectivo porque crecemos al 15%, es simplemente genial poder hacerlo. Y esto se ve en el balance mirando muchos años de balances y cómo pasa el dinero de un sitio para otro. En general no veo que se puede tener problema en ser socio de estos señores, que es lo que más me preocupa en general de este punto.

La gráfica la vemos muy deteriorada, la verdad es que no lo entiendo, pero mientas no tenga la posición completamente cerrada, no me preocupa, me gusta seguir comprando este tipo de empresas en la zona baja. De cotizar a PER 30 durante el 2015 a cotizar a PER 9 (sin ajustar) ahora mismo. Como he dicho, si elimino el crecimiento (escenario negativo), esta empresa nos la venden por el dinero que tiene de sobra circulando por la empresa, de forma que el negocio nos queda gratis, así de sencillo. Hay soportes en la zona de 20 y 18. Son zonas en las que me gusta comprar. Gracias a la OPA sobre Playtech, tengo que hacer la rotación, y esta es una empresa de las elegidas. Siempre compro un poco más caro cuando se trata de una rotación, porque es un cambio de activos que ya de por sí me los pagan caros, de forma que me preocupo un poco menos de los precios. Lo que quiero es acabar el incidente, calcular mis nuevos dividendos y tratar de mejorar en negocio, deuda y dividendos. En este caso, esta es una de las elegidas, y creo que cumplo todos los puntos (con el dividendo suspendido en Playtech, ese punto tampoco es especialmente complicado). Pero estoy comprando barato, estoy comprando en la zona baja de la gráfica, bien alejados de la MM1000 sesiones. No veo mayores problemas a ir acumulando acciones en esta zona de precio, un dividendo razonable y a la espera de mejoras en beneficios, dividendos y cotización, este tipo de esperas no suelen salir mal. En cuanto a la valoración, pues ya he contado más o menos lo que pienso. Si le doy crecimiento cero, el circulante se me vuelve a favor, normalizo y elimino toda la deuda y casi tengo el dinero que capitaliza en la caja, de forma que no veo mayor problema. Son empresas con negocios que dejan poco margen, de forma que para que este tipo de negocios se pague a unos múltiplos decentes, la empresa ha de crecer. Pero cuando la empresa crece fuerte, como lo está haciendo, lo que sucede es que necesitamos una cantidad horrible de circulante y por lo tanto aparecen las deudas. Hemos normalizado las deudas en euros o dólares, parece que en esa divisa y en ese país esa deuda no es importante. Y, sin embargo, no hacemos otra cosa que mirar y hablar de las deudas en China. El dinero es dinero, da igual todo lo demás. Las deudas son iguales en todos los lugares del mundo. Solo importa el importe, el tipo, el vencimiento y el colateral; fin de la historia. Nos hemos acostumbrado a rangos como el de AT&T o Enagás, mientras que en otras empresas castigamos como si sus negocios se acabaran al día siguiente. No tengo problemas en que los inversores castiguen este tipo de empresas y así poder ir comprándolas poco a poco, buenos dividendos y crecimiento barato, esa ecuación me gusta, porque, aunque las cosas se tuerzan un poco, hay margen de sobra para no perder dinero; y cuando las cosas mejoren, habrá pista para avanzar mucho.

Resumiendo un poco todo, hoy tenemos una empresa con un negocio malo, esa es la palabra, son negocios que dan lo que dan, pero no olvidemos lo complicado que le es a la competencia entrar con estos márgenes, ya que eres un operador extraordinariamente implantado y eficiente. El balance es complicado, pero hoy creo que es donde está la clave para entender la empresa, el dinero está oculto entre líneas. Fijaros que suele ser al revés lo que uno se encuentra, agujeros negros entre líneas. Hoy tengo la sensación de que hay muchos billetes entre las líneas y si quitamos el crecimiento y normalizamos todo un poco, nos venden la empresa por el dinero que hay entre las líneas, quedándonos el negocio gratis, así de simple. La empresa está creciendo y es lo que nubla el balance, ese potente crecimiento, nos engulle un circulante que en esta empresa es muy alto. Márgenes malos, directiva aceptable, dividendos que se pagan con dinero real, pero relativamente pequeños, vamos una empresa que no estorba pero que hay que pillarla barata. Para una cartera ElDividendo, hasta un 2,5% y a plata verde. No la veo para la máxima categoría y la razón de mis compras, es sencilla, me regalan el negocio; a caballo regalado no se le mira el diente, de forma que ya forma parte de mi cartera y podría decir que tengo la posición cerrada ya. Es una empresa muy predecible, que no depende de modas, sino que son elementos ocultos de los que nadie se acuerda, pero siempre hay alguien que los suministra y se lleva su pequeña parte. Creo que es una empresa adecuada para cualquier inversor, sobre todo porque estos precios nos protegen de sustos y la prudencia a la hora de pagar dividendos hace que sea improbable el recorte o la suspensión. Un mal escenario nos ayuda con los dividendos, de forma que es una empresa en la que estar muy protegido.

Esto es todo por hoy, una empresa un poco value, lo sé, pero no deja de ser una buena empresa que nos puede pagar muchos dividendos por muchos años con cosas que pasan desapercibidas, de las que nadie se acuerda y, sobre todo, que son realmente difíciles de sustituir. Mi posición está casi cerrada, con la rotación y las call que tengo compradas, puedo decir que la empresa ya está en el punto que la quiero, salvo que ya no solo me la regalen, sino que lleguen a pagarme por comprar acciones, momento en el cual, con mucho gusto seguiré comprando acciones de esta empresa. Un saludo a todos y como siempre, muchas gracias por vuestra visita.

6 comments to “Sinopharm”

Hola Gorka, veo que Sinopharm sigue cayendo en Bolsa y tras leer tu extensa explicación sobre la empresa, supongo que será aún más interesante incorporarla a nuestro portfolio. También quería aprovechar para preguntarte, ¿qué otras empresas chinas defensivas y con buen dividendo tienes actualmente en cartera o en seguimiento? Un cordial saludo y muchas gracias por tu aportaciones.

Hola Emilio:

Bueno, tampoco es que haya caído tanto, pero ha bajado un poco respecto a mis precios medios, pero nada más. Tenéis mis movimientos publicados de forma que no hay mejor forma que esa de saber lo que tiene un inversor en mente.

Ahora mismo estoy parado, no hay mucho que no tenga en cartera que me interese. Puede que algo que estoy mirando me cuadre, pero de momento no hay muchas ideas en mi cabeza.

Un saludo

Gorka

Buenas, al final he entrado por China.

En 5 años te veo llevando un fondo. Y lo sabes…jaja

Un saludo.

Hola Oscar:

Bueno, hay que estar tranquilo con las inversiones, esto es lo más importante.

Lo del fondo… bueno, todos sabemos que es complicado, no es fácil sentirse cómodo en esa posición…

Un saludo

Gorka

Hola Gorka, espero que la travesía vaya lo mejor posible. Finalmente, sí, he visto tus movimientos y el afán por incrementar el porcentaje defensivo de mi cartera, aumentar la RPD media de la misma (la edad de quien escribe no perdona) y el buen precio actual del mercado chino, me han hecho volver a Hong Kong. Además de en Sinopharm he hecho unas modestas entradas en Hengan Int., WH Group y Luzhou X. Water.

Muchas gracias y un cordial saludo.

Hola Emilio:

Entiendo muy bien lo que comentas, hay veces que el afán de aumentar los dividendos nos ciega un poco, lo sé muy bien. Comprando barato se limitan problemas y riesgos. La edad, bueno, seguro que eres todavía un chaval, seguro que hay mucha bolsa por delante.

Un saludo y muchas gracias por compartir tu experiencia.

Gorka