Waters Corp

Hola Compañeros:

Hoy nos vamos hasta USA para ver una empresa desconocida que pertenece a un sector que me gusta. Una vez más estamos antes los picos y las palas de otras industrias, muchas de ellas de vital importancia y con mucho crecimiento, de forma que lo que hoy he visto puede resultar más que interesante. Hoy nos vamos al mundo de aparatos y consumibles para mediciones de la mano de Waters Corp.

Waters sería fundada hace menos de un siglo por Jim Logan Waters. Obtendrían el primer contrato serio de Dow, con la patente y un royalty para su uso. A partir de esos momentos la empresa estaría innovando en muchos sectores y penetrando en distintas industrias. Que no nos confunda el nombre, esta es una empresa que trabaja el mundo del agua, pero no todo lo que trabaja está en el mundo del agua, ya que tienen abiertas líneas a otras industrias.

La empresa trabaja en sectores tan interesantes como el farmacológico (57%), materiales especiales, sector alimentario, análisis clínico y biotecnología. Todos ellos son sectores interesantes y en los que podemos esperar crecimientos moderados y constantes. Y una cosa que es muy importante, no veo deflación para estos sectores y de haberla, les afectaría a ellos, no al que fabrica las piezas de control. De hecho, los aparatos de medida y soldadura de elementos complicados como la fibra óptica no se han desplomado en precios, mientras que su uso se ha disparado. De forma que en caso de haber sorpresas en alguno de estos sectores, lo más probable es que los problemas importantes de verdad le afectarían a otros.

La empresa es ya de un tamaño considerable y como luego veremos, les ha ido muy bien en términos de ventas a todo este tipo de empresa. Cuenta con unos 7000 empleados, tienen ventas globales, siendo Asia su primer cliente, y capitaliza por unos USD 11 billones, lo que nos da un tamaño que nos ofrece una cierta tranquilidad.

El balance de la empresa es un poco especial. Presenta una relación de corrientes de 2,22, esta empresa es una máquina de generar efectivo y han decido pagar a los accionistas vía recompras de acciones, en lugar de hacerlo vía dividendos, algo que veremos más adelante. Pero esto lo que ha creado es una falta de fondos propios. Este tipo de cosas hay que analizarlas a fondo, porque son al menos curiosas y hemos de saber dónde nos metemos. En el caso de esta empresa no hay fondos propios, ya que prácticamente todo el dinero generado, los ahorros y las inversiones en productos que tenían, las han gastado en los últimos años en recomprar acciones de una forma espectacular. El resultado ha sido la desaparición de los fondos propios, pero es una buena razón, que hemos visto al tener un BPA creciente mientras que las ventas son planas. Esto nos puede gustar o no, pero lo importante es que logremos entenderlo para poder tomar una decisión informados. Por otro lado, la empresa dispone de caja y de recursos financieros para superar problemas y crisis, lo cual hace que este balance sea algo interesante de estudiar. La deuda ajustada se queda como 2 veces el EBIT, está emitida bien por tramos que no ponen en peligro la supervivencia de la empresa y a unos tipos razonablemente buenos. En general lo tienen todo bien organizado, a pesar de que casi la mitad es deuda bancaria y me suelen gustar más lo bonos, pero no le veo mayor problema. El balance es especial, pero me sirve y no me causa problemas.

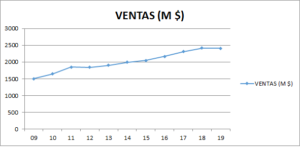

Las ventas del grupo crecen de una forma moderada, y estamos viendo un parón en los últimos tiempos, que no es más que el resultado de una parada en la economía en general, por mucho que nos quieran dopar las empresas y la información, los datos generales de los últimos años no han sido buenos y aquí se ve muy claro. Su principal mercado es Asia ya, con el 38%, le sigue Norteamérica con el 35% y por último Europa con el 27% restante. La empresa tiene una cesta de ventas interesante y a medida que otras zonas necesiten de este tipo de elementos, irán allí a venderlos. La empresa tiene política de calidad, innovación, crecimiento orgánico y hacen alguna pequeña adquisición en algunos momentos, pero no es la norma general, de ahí que las ventas tengan un aspecto más moderado.

Los márgenes de la empresa son muy buenos, pero dada la ausencia de fondos propios en la actualidad no se puede calcular el ROE. De forma que me he ido al pasado para ver un poco lo que me encuentro y he tenido que hacer trabajo extra en el balance para mirar este tipo de cosas. He llegado a la conclusión que rondaría el 18% más o menos y la empresa tiene un margen neto del 24%, algo extraordinario. Ambas cosas juntas, por lo general, hacen que este tipo de negocios sean extraordinarios.

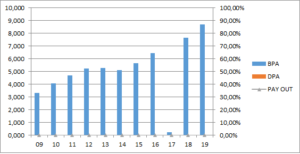

El BPA ha crecido mucho y muy bien, ha hecho una media del 10% que está muy bien y en los últimos tiempos con las recompras masivas se ha disparado bastante para lo que podemos esperar de este tipo de negocios. Creo que el futuro será parecido a lo que podemos ver en el pasado, ya que no hacen expansiones agresivas y más o menos, todo indica que podrán replicar lo que han hecho en el pasado. Hubo un ejercicio raro por un tema contable, pero si miráramos los flujos de caja de la empresa veríamos que fue eso, algo contable.

Llegamos a un punto complicado, que son los dividendos. La empresa no los paga, pero todos los años hace la recompra de acciones correspondiente al pago de dividendos. Por lo tanto, al accionista va a tener retribución vía cotización a largo plazo, y lo que tendría que hacer es vender una parte de las acciones que tiene en caso de querer cobrar para gastarlo o reinvertirlo en otro lugar. Es sencillo hacerlo y la empresa usa de media el 70% del flujo de caja libre para recomprar. De forma que es hacer un cálculo simple. Esto tiene varias ventajas, la primera es que significa reinversión del dividendo sin comisiones y sin pasar por el fisco. No es poco. Pero significa que cuando las acciones están caras, también tenemos que reinvertir forzosamente, salvo que vendamos alguna de nuestras acciones para obtener el dinero que usaremos en comprar algo que veamos más interesante. Fiscalmente esta opción siempre es mucho mejor que cobrar el dividendo, pero son cosas que no me agradan de cara a mi jubilación. Por lo tanto, estamos ante un dilema que cada uno debe de solucionar. En mi caso ya hemos llegado a la IF, de forma que este tipo de cosas pasan a segundo lugar, pero entiendo perfectamente a todos aquellos que luchan por cada euro que cobran en dividendos y esto les pueda parecer poco correcto.

Antes de saltar me gustaría decir que esto tiene una gran ventaja, y es que por lo general los socios en las empresas que hacen esto suelen ser de mucha mayor calidad que en las empresas que hacen justamente lo contrario. Creo que nos fijamos muy poco en los compañeros de viaje en la inversión y cada día estoy convencido de que es más importante tener unos buenos socios. En general, cuando se hacen estas recompras, todos los dudosos salen antes o después, pero claro, luego entrar es complicado. Es complicado para los bajistas meter presión a la empresa vía caída de cotización, porque es muy sencillo vender a machete acciones y hacer caer la cotización, lo jodido de verdad es comprarlas luego. Desconozco lo que podría pasar, pero si observáis la gráfica en el año 2018, que fue muy bajista, vemos que esta empresa hizo dientes de sierra, pero cuando los bajistas tendrían que recomprar las acciones, muchos de los que las habían comprado por la ligera caída ya no estaban interesados en venderlas, y paso lo pasó, subidón para incentivar que las vendas, Además tienes a la empresa comprando y eliminando acciones a tope, lo que hace que sea todavía más complicado para los bajistas. Los bajistas nos importan poco, generalmente nos permiten comprar barato, pero en las empresas con deuda la cosa se puede complicar si se junta el ataque bajista con la renovación de la deuda y puede hacer que se le exijan unos tipos más altos a la empresa. Ese es el riesgo que los bajistas nos crean a los accionistas, pero en empresas con caja neta, o que son capaces de generar dinero de forma constante, no nos deben asustar, ya que hay que estar muy zumbado para atacar ahí. Pero ellos raramente miran las cuentas, miran la gráfica y ahí no viene ni la deuda ni la caja, así que ellos sabrán lo que hacen y nosotros dónde ponemos nuestro dinero a trabajar.

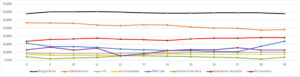

La Gráfica de las Lamentaciones nos dice cosas muy interesantes hoy, como que el margen bruto está muy constante y alto. Esto es básicamente porque basan su crecimiento en orgánico y en los negocios que controlan y conocen. Vemos los costes de investigación, financieros muy estables y el gasto en administración ligeramente bajista. No hay más que ver la web de la empresa para ver la austeridad y que todo está correcto, es algo que os llamará la atención. Los impuestos en general están muy planos y no hay nada que nos pueda confundir o llamar la atención en esta empresa.

La directiva no es mala, son precavidos y usan la cabeza para su negocio, que no es poco. No es una gran directiva y realmente cuando he calculado el coeficiente de habilidad se han quedado en 10 cuando me esperaba un poco más. La razón es que hacen las recompras siempre en lugar de concentrar cuando la cotización está baja. Pero cuando tienes un accionariado que no está interesado en vender, esto se hace complicado. Seguramente si se hubieran mostrado más agresivos en adquisiciones, lo hubieran hecho mejor, pero he de confesar que su estilo tranquilo me gusta mucho, hacen de esta empresa algo que comprar cada vez que hay oportunidad y olvidarse. Y hacen de esta empresa una de esas, que cuando no encuentras nada y te pones revolver y rebuscar (cuando lo más probable es que compres una trampa de valor…), lo mejor es que te tomes una cervecita fría con un poco de jamón de bellota y compres unas acciones de esta empresa. Te va a salir mucho más barato el jamón de bellota que comprar una trampa de valor, que es lo que más posiblemente vas a hacer. De forma que doblemente bueno, metes el dinero en un lugar relativamente seguro a largo plazo, te evitas los disgustos de las trampas de valor, de esas tesis de inversión tan largas y complicadas y te comes un jamón con la parienta que te alegra el día. Antes de cerrar el punto de la directiva, me ha llamado la atención la política de remuneraciones que tienen, ya que protege al accionista de largo plazo. Los puntos que se incentivan básicamente son el aumento del BPA y el crecimiento de ventas orgánicas. Esto protege al accionista mejor que ningún consejo de administración. Observar el cobro en 2.019, porque me ha llamado la atención de verdad.

En cuanto a la valoración de este tipo de activos es complicado de verdad. Son empresas muy buenas, en sectores olvidados, y dudo que haya muchos accionistas interesados en vender. Puede que los institucionales en situaciones como la actual se vean forzados a vender, pero en general estas acciones no están baratas nunca porque los accionistas no quieren vender, en muchos casos ni se lo plantean. Y, por lo tanto, es habitual que en estos casos toque rascar el bolsillo. Creo que la MM1000 sesiones hasta puede ser demasiado restrictiva, ya que al no pagar dividendos la empresa, no tenemos ese descuento anual de la cotización. Además, al recomprar acciones, empuja más al alza. Creo que los entornos de esta media es lo más acertado. Pero aquí cada cual puede decidir, yo personalmente, salvo desplomes, no entraría aquí muy fuerte, esta es la típica que da menos sustos si todos los años se compra un poquito y se mantiene, porque puede haber sorpresas de caídas fuertes como hemos visto en el pasado y si nos pilla muy invertidos, puede crearnos problemas de invertir más en algo bajista. Pero esto es lo que cada cual sienta, ya os he dicho desde el principio que hoy estamos ante una empresa singular.

Resumiendo la empresa singular, hoy tenemos a Waters, una empresa que saca nota en todo lo que miro menos en el balance por la situación especial de las recompras masivas que están haciendo. Lo valoro positivamente, pero sinceramente creo que se han pasado en la cuantía de las recompras. Veo que la directiva gestiona esto más o menos bien y el sistema de incentivos es de los que me gustan. Por lo tanto, para una cartera ElDividendo hasta un 4% y a oro rojo. La califico así porque ya no me importa que no me paguen el dividendo, siempre y cuando recompren las acciones, ya he llegado y esto pasa a segundo plano. Si pudiera elegir haría la mitad para recompras y la mitad para dividendo, pero como soy muy pobre no me dejan elegir, de forma que me tengo que adaptar. Si esta empresa pagara un pequeño dividendo y no tuviera el balance en una situación tan especial, me podría haber planteado meterla en la máxima categoría, porque todo lo demás está muy bien. Pero bueno, es lo que toca, al final las inversiones se tienen que adaptar a nosotros y no al revés. Y esto es todo por hoy, espero que la empresa os haya gustado y como siempre muchas gracias por la visita.

6 comments to “Waters Corp”

Interesante análisis.

Si te interesa el sector puedes ver Agilent en USA y Shimadzu Corp en Japón para compararlas con Waters.

Yo personalmente hace un par de años cuando me tuve que decidir por uno de sus equipos para mi trabajo me decanté por un Agilent.

Hola José María:

Muchas gracias por las empresas, las echaré un ojo a ver lo que veo.

Valoro mucho las experiencias laborales porque dicen mucho de las empresas

Un saludo

Gorka

Muchas gracias Gorka, por compartir tus análisis y tus opiniones.

Un saludo.

Muchas gracias a vosotros por pasaros por aquí.

Un saludo

Gorka

Gracias por el análisis. Yo creo que el tema dividendos o recompra tiene mucho de psicológico. El dividendo les parece a muchos inversores una «paga» y lo otro no tanto.

La máxima desventaja que veo a las recompras constantes es cuando la cotización supera ampliamente la valoración de la empresa y recompras caro. Una política de recompras más selectiva ya llevaría la empresa a ser top.

Hola Obagi:

Coincido con tu reflexión sobre las recompras constantes. Pero tienen una ventaja, y es que no se gastan ese dinero en hacer operaciones corporativas estúpidas. Por muy caras que compres tus propias acciones, siempre es mejor que comprar un paquetón y además endeudado. Yo también me preocupo por las recompras caras, pierde parte del sentido, en busca de un aumento del BPA al precio que sea.

Un saludo

Gorka