McCormick

Hola Compañeros,

Hoy vamos hasta E.E.U.U. a analizar una empresa fantástica que estaba en mi lista y a la que le tenía muchas ganas y que la petición de uno de vosotros ha acelerado un poco. Hoy nos vamos hasta Maryland para ver a McCormick.

McCormick es una empresa un tanto extraña, funciona como un holding de marcas muy conocidas por el mundo dentro de las salsas, preparados de cocina, especias y sabores.

La empresa comenzó su andadura en el año 1889 en Baltimore. Fue fundada por Willoughby M. Mccormick a la temprana edad de 25 años. Comenzó trabajando en un sótano y vendiendo cervezas, siropes y zumos de frutas y extractos de sabores. 7 años más tarde compró F.G. Emmett Spice Company y se metió en el mundo de las especias. Gran parte de lo que poseía la empresa fue arrasado durante un incendio en Baltimore en 1904. La empresa se trasladaría a Mayne en 1903 y más tarde a Maryland en 1915.

El fundador moriría en 1932 y su nieto Charles fue elegido presidente de la compañía De la mano de éste llegaría el proceso de expansión, de compra de diferentes marcas en diferentes líneas de negocio hasta comenzar a cotizar en Bolsa y continuar su camino hasta lo que es hoy en día.

Sobre el negocio poco tengo que contar que no haya contado ya a estas alturas, es un negocio con futuro y que gracias a los cambios de hábitos de las personas por una parte y la erradicación de la miseria en el mundo por otra, tendrá crecimiento durante muchos años. Las marcas que he visto me resultan muy desconocidas todas salvo dos que he probado. Ambas dos de buena calidad, de hecho cuando tengo que comprar sus productos repito con estas marcas. Lo desconocía hasta que analicé la empresa y me ha sorprendido.

La empresa va bien y tiene un buen crecimiento. Últimamente se está animando en la compra de marcas y nos ha sorprendido con un ritmo mayor al habitual en las c

ompras, puede que los tipos bajos fomenten este tipo de acciones. Ya nos dicen que de cara al futuro habrá más compras, innovación con nuevos productos e ideas y una publicidad y expansión de las marcas que ya tienen. Creo que son cosas normales dentro de su gremio. De momento está cumpliendo objetivos, a pesar de que los resultados que han presentado este en 2.015 son un poco ajustados y aparecen algunos problemas de los que ya hablaremos más adelante. También aparecen problemas de divisas.

Me basaré en los resultados de 2.014 y haré algún apunte al 2.015 del que no hay todavía informe completo. Mirando en los sitios habituales, creo que lo más importante es lo siguiente:

- Empresa holding de marcas de calidad.

- Vende en todo el mundo y a todos los grandes del sector de la alimentación en forma industrial

- Fabrica también sabores, como alguna que ya hemos visto, pero de una forma más comercial, estos llegan directamente hasta el cliente final.

- Problema de divisa importante en el presente ejercicio, hemos de tenerlo en cuenta en los beneficios, el dólar no subirá eternamente.

- Año 2.015 muy agresivo en compras, han comprado una empresa de sabores, una comercializadora de especias en Italia y una de salsas de primera línea en USA.

Como ya podemos intuir los resultados que veremos para 2.015 van a ser un poco pobres, la moneda ha pasado factura, han reestructurado sobre todo en India donde han tenido problemas con los márgenes y alguna cosita más, pero que nos lo cuentan muy abiertamente. El impacto de las compras siempre afecta un poco, hay que poner orden y consolidar todo y esto cuesta tiempo y dinero. Han sido importantes para un mismo ejercicio.

Los departamentos de ventas están divididos en las ventas al consumo que son básicamente todo lo que podemos comprar en el supermercado, tiendas especializadas o incluso Amazon, y la parte industrial que es en la que ellos suministran directamente a empresas de alimentación. Los datos que ofrecen es que suministran productos a 9 de las 10 empresas más importantes del mundo, de forma que está claro que tienen las raíces bien echadas. Lo que no vemos es que un cambio en este tipo de empresas, puede suponer un cambio en el sabor de lo que estas empresas finalmente venden y esto puede suponer una pérdida de clientes, que general no estás dispuesto a tener. Este es un negocio con barreras de entrada y mientras no hagas las cosas mal y no cobres en exceso, no afecta demasiado al producto final y te permite ganar un dinero. No debemos de olvidar que éste es un sector competitivo sobre todo a nivel local, de forma que cuidado, no habrá unos márgenes escandalosos. En estos momentos podrían estar entre todo el holding de marca sobre el 22% del mercado, rangos importantes y que dejan margen a crecer, pero no como hasta ahora.

Por tamaño la empresa capitaliza sobre los $13 billones, pero ya aviso que es debido al precio que tienen la empresa, estamos hablando ahora mismo de rangos de PER 30 que es una pasada, por lo que debiéramos de tener en cuenta una capitalización bastan

te menor. Como el mercado y el producto me parecen buenos soy flexible en este punto, la empresa me ha demostrado que tiene un tamaño aceptable y unos recursos más que suficientes para que el tamaño no sea un problema en la inversión. En estos momentos cuentan con unos 10.000 empleados repartidos por todo el mundo.

La relación de los activos corrientes con los pasivos corrientes es de 1,26 que es algo bajo para lo que me gusta. Sé que el negocio permite estos rangos, pero me gustan mayores. Vienen de rangos mayores de forma que puede ser debido a un año especial, pero creo que lo debieran de mejorar un poco. Los fondos propios son del 41% que son rangos aceptables, no los idóneos, sobre todo para una empresa de este tamaño, pero sí que son aceptables. Veremos cómo quedan las cosas este ejercicio con tanta compra y tantos ajustes, puede que nos encontremos algún susto en este apartado. Podemos aprobar este punto, pero desde luego es mejorable. Los inventarios está subiendo más que las ventas, de forma que la materia se amontona; esto puede ser señal de que no se va a crecer tanto como se esperaba.

Las ventas de la empresa son globales y provienen del sector consumo en 60% y del industrial en un 40%. Las ventas crecen de forma sana, y casi se han duplicado en 11 años. La empresa está expandiéndose por el mundo y todo indica que las cifras de ventas irán bien, entre la inflación, el aumento de productos y las empresas que compra es norma que esto crezca. El fondo de comercio más los intangibles representan casi la mitad de los activos y la totalidad de los fondos propios. Creo que es excesivo y sus marcas no valen tanto. Esto es peligroso y creo que hay que depreciarlo un poco, quizás tampoco demasiado. Haciendo recompras tan caras estamos vaciando la empresa y puede que estemos llegando a entornos en los que hay que parar.

Los márgenes de la empresa son un poco bajos, la verdad es que me ha decepcionado un poco porque pensaba encontrarme con algo ligeramente mejor, no mucho mejor, pero si un poco. ROE del 24% y margen neto del 10,33% que está subiendo muy ligeramente (debido a que pagan un poco menos de impuestos y a una mejora en ciertos productos). Supera ligeramente lo que pido para entrar en la lista de honor y hemos de reconocer que la empresa está tratando de mejorar este punto. Está en el límite, y como ya he dicho, me lo esperaba ligeramente mejor.

La deuda a largo plazo de la empresa es de $1.014 millones y el pasivo no corriente de $1.482 millones, para un EBIT de $603. Esto nos deja una relación de 1,68 veces y 2,45 veces el EBIT respectivamente. Son rangos normales, casi bajos para esta empresa. No veo que hay ningún problema en ellos. Están recomprando un poco más agresivamente de lo que debieran, sobre todo porque están pagando muy caro y no lo veo correcto, creo que sería mejor eliminar deuda, pero parece que la directiva no piensa de la misma forma que yo. Veremos en el próximo informe cómo quedan las cosas tras las nuevas compras y el nuevo entorno de deuda, creo que subirá algo estas relaciones pero no llegarán a ser preocupantes. Esto no es eterno, si siguen comprando, recomprando y pidiendo dinero llegas a entornos preocupantes rá

pido, sobre todo si lo haces a precios elevados. El calendario de la deuda es malo. Esta es una empresa pequeña que no puede emitir deuda de la misma forma que una grande, de forma que siempre te sale más caro y sobre todo, no están habituados a hacerlo. La deuda vence en bloques de $250 millones y si miramos el flujo de caja, no hay dinero para pagar dividendos, capex y deuda. De forma que eliminando las recompras habría que refinanciar. Esto se hubiera solucionado emitiendo bloques de $100 millones a diferentes fechas. Como digo son lo suficientemente grandes para emitir deuda, pero lo suficientemente pequeños para no tener esa libertad y dinamismo en los calendarios. No creo que estos vencimientos representen un problema, ya que la empresa genera caja y ahorrando un poquito y haciendo algún ajuste se pueden pagar a pesar de que se encuentren un entorno de crédito difícil. No debemos olvidar que estas empresas pequeñas, a pesar de que los inversores las ven con muy buenos ojos, son las primeras en ver estrechado el crédito en momentos de escasez. Han pagado a 10 años al 3,50% que está muy bien, y tienen algo en Europa a tipos variables. Están trabajando en mejorar y creo que lo conseguirán.

Los beneficios han crecido a un ritmo del 8,20% los últimos 11 años y nada indica que vayan a frenar. De hecho en las presentaciones nos hablan de doble dígito, lo cual tengo mis dudas. Entre la divisa, y el entorno creo que es difícil que lo consigan, pero parece que los mercados han mirado para otro lado. Yo no soy tan optimista, los problemas de divisa no son problemas estructurales en una empresa, pero se pagan, vaya que si se pagan. Tratar de conseguir este nivel de beneficios en este entorno lo veo difícil, pero ya lo veremos.

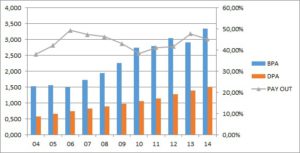

Los dividendos han crecido ligeramente por encima del BPA, pero muy poco. El pay – out de la empresa está sobre el 45% y aumentará dado los malos resultados de este ejercicio, pero me temo será algo temporal. La empresa está recomprando muchas acciones, demasiadas diría yo. La empresa genera dinero y el flujo de caja llega normalmente para pagar los dividendos, las inversiones de capital y las recompras. Como están recomprando a precios tan altos, no se ve mucho el efecto de estas recompras, esto es peligroso. Creo que sería mucho mejor eliminar los peores tramos de deuda en estos momentos. Tienen la caja pelada, la han usado y ahora les tocará ahorrar. No veo normal lo que hacen, por un lado quieren crecer, por otro la caja está vacía y se recompran acciones a precios demasiado altos teniendo deuda. Son cosas que no me gustan, esta empresa necesita mejorar la relación de corrientes y la caja es una buena forma de hacerlo. La empresa nos alegrará la mañana de los meses de enero, abril, julio y octubre.

El valor contable está en 14$ para una cotización cercana a 100$, esta empresa está muy cara y este es un indicativo claro. No es importante este dato, pero tanta diferencia no es conveniente y además teniendo en cuenta el enorme fondo propio que tienen.

En estos momentos tenemos PER 30 que es mucho, muchísimo diría yo viendo la situación. Puede que la empresa vaya a crecer mucho, pero pagar un PER 30 es tener la convicción de que lo va a hacerlo el doble mejor durante al menos 7 años que otra que pago a PER 15 que las hay y muy buenas. De entrada el año que finaliza va a presentar unos malos resultados, si hacemos ajustes no serían tan malos, pero la moneda no devuelve dinero y las reestructuraciones no son gratis. Si hago mi simulación hacia el futuro y digo que va a ser capaz de hacerlo igual de bien que en el pasado, tengo que a rangos de precios normales no tengo apenas nada de revalorización. Para pagar estos precios me tendría que ofrecer un crecimiento del 20% anual durante al menos 7 años. Y dudo que lo vayan a conseguir.

El equipo humano es aceptable. Nos hablan de muchas cosas pero en los pasados 11 años han conseguido un coeficiente de habilidad del 12,7% que está muy bien, pero no es para pagar un PER 30, eso lo tengo muy claro. Tienen que mejorar muchas cosas ya que están empezando a ser una empresa grande. Las finanzas tienen que mejorar, pero no veo grandes problemas en ello. No tengo demasiados datos para evaluarles y no he encontrado contradicciones, salvo que no estoy para nada de acuerdo con que se recompren acciones a estos precios y el tema del fondo de comercio.

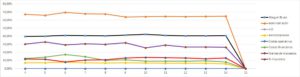

La Gráfica de las Lamentaciones está limpia, líneas muy paralelas y todo lo que tiene que estar limpio lo está. Vemos que se gastan poco dinero en intereses, unos márgenes estables y el margen antes de impuestos muy ligeramente ascendente, casi plano. Están esforzándose en mejorar un poco y están justo en ese punto en el que no lo veo claro. Puede haber un año un poco por encima y otro un poco por debajo. Vemos claro que aquí hay que gastar en publicidad y no hay mucho que amortizar. Cosas del negocio. Los impuestos están ligeramente bajos dos ejercicios, debemos de contarlo porque si vuelven a su rango este dinero saldrá del beneficio. Gráfica limpia.

En el gráfico ya vemos que esta empresa es de las que siempre cotiza cara, en plena crisis de 2.008 no hubo muchos momentos para pillarla por debajo de PER 15 y esto no es poco decir. Esta empresa tiene buen comportamiento y parece que muchos la ven como un refugio. Finalizada la crisis vemos la escalada sin parar, y olvidándose de todas las tensiones en el camino, solo una breve parada en 2.014. Ahora, mientras la mayoría de las acciones bajan, esta parece haberse olvidado de todo y continúa para arriba. Estamos en máximos históricos. Por debajo breves soportes en 80$ y 65$ pero que lo veo muy difícil. Hemos de tener en cuenta que TODOS los que tienen acciones de esta empresa ahora mismo están ganando dinero, y esto con el panorama que tenemos en las bolsas, hace que sean de las últimas en poner a la venta, de forma que el que las quiera las tendrá que pagar. Si comienzan las caídas pueden ser fuertes, porque como digo, los precios son excesivamente altos, pero todos sabemos que cuando la euforia se apodera de una acción, nunca se sabe hasta qué punto puede llegar la cotización, veremos lo que nos trae el futuro.

Resumiendo todo un poco, hoy hemos visto una buena empresa del sector alimentación, una parte del sector que me gusta y mucho. Quizás haya sido la empresa que más me ha gustado en cuanto a negocio de todas las que he analizado de este gremio. La empresa está bien, tiene unas cuentas mejorables pero aceptables, su producto es bueno y todo indica que crecerán en el futuro. Las personas que lo dirigen parecen ser buenas y saber lo que hacen, los beneficios crecen bien y los dividendos con ellos, además se pagan con dinero real. Me gustaría que fueran mejores las cuentas, la estructura de la deuda y el fondo de comercio me plantea dudas, creo que habría que depreciarlo un poco más de lo que se está haciendo. Tampoco es algo grave, pero el flujo de caja pobre nos habla un poco sobre ello. Para una cartera ElDividendo y sintiéndolo mucho la dejo en plata neutro, hasta el 5%, a la espera de mejoras en estos puntos, me da mucha pena, pero quiero las cosas mejor hechas. Es muy fácil para un directivo pedir deuda, renegociar, tener un fondo de comercio grande; todo esto es humo y al final cuando peso la empresa, me pesa mucho menos de lo que me venden. Yo no pago por humo. El día que los beneficios frenen dos ejercicios seguidos y se acabe la fiesta, puedo encontrarme con dificultades y eso se traduce que deja de cotizar a PER 30 y baja a PER 17, es decir, caída de más de un 40%, simplemente para corregir el exceso de precio con el que estaba cotizando. No veo problemas en la calificación porque es obvio que no puedo recomendar una compra a PER 30, no es el estilo de la web, quizás el que lo haga gane dinero, pero nosotros no nos sentimos muy conformes con esos precios. Es

pero que los beneficios le mejoren de forma que puedan cumplir esas tres cositas que pido para entrar en la lista oro, con alguna mejora también la puedo recalificar para la zona verde de plata.

Estimado compañero, ha sido un placer analizar esta empresa, que me ha sorprendido en muchas cosas, unas para bien como su negocio y otras para mal, como su fondo de comercio y la estructura de su deuda. Quiero ver cómo digieren las nuevas compras y lo que pasa en estos años. El precio es muy alto, pero eso ya sabes que no influye en la calificación. Una curiosidad, mientras leía sus presentaciones me recordaba una barbaridad a 3M, en el sector de la alimentación. Pero sus cuentas ya no me lo recordaron tanto, son pequeños y deben de mejorar en estos aspectos. Como ya he dicho, cotiza a precios en los que hay que pensar las cosas dos veces. Son datos un poco injustos, dado que tienen en cuenta el 2.015 que ha sido un mal año, pero por mucho que ajuste no me baja de ninguna manera de PER 25; los ajustes son eso, ajustes, que el dinero no llega porque yo lo ajuste.

Y a todos vosotros poco os tengo que contar, una buena empresa, cara; el mercado la valora mejor que nosotros, pero bueno esto son cosas que suc

eden muchas veces tanto en un sentido como en el otro. El mercado siempre nos da oportunidades, solo hay que estar atento y tener dinero. El dinero no puede faltar, aquí las buenas intenciones no sirven, todos estos corbatillas nos hablan de ética, intenciones y bla, bla, bla en la tele, podrían hacernos un descuento en las acciones por ser pobres o novatos!!!, aquí me temo toca pagar como a todos y encima el bróker nos cobra comisiones más altas que a ellos, si al final me voy a hacer socialista…, creo que va a ser que NO, ni de coña. Un saludo a todos y como siempre muchas gracias por vuestro tiempo.

6 comments to “McCormick”

Enhorabuena por vuestro trabajo es muy bueno y aprendo muchísimo.

tengo una sugerencia para vosotros no se si es un poco egoísta pero si os parece bien seria genial.

Hacéis unos análisis muy buenos de todo tipo de empresas buenas, muy buenas y peores pero creo que la mayoría esta fuera de precios objetivos ademas muy alejado por lo que no sabemos si algún día llegaran a esos entornos y si llegan seguirán estando en el buen camino.

Entonces os quería comentar si podríais buscar empresas que pudiesen estar dentro de su rango de precios se que tenéis montones de empresas en la lista pero ir descartando algunas de forma rápida(por exceso deuda o otros así de forma rápida) y haciendo los análisis de empresas mas cercanas a los precios objetivos seria un bombazo.

Un saludo.

PD: Espero que no os parezca que abuso de vuestro buen hacer.

Hola Diversificador y gracias por participar.

Nos alegra mucho que las entradas sean útiles a nuestros lectores, al final ese era quizás uno de los puntos más importantes cuando comenzamos el blog hace ya casi dos años.

La propuesta que haces de precios es complicada, por varias razones. Lo primero es que cuando nos llega una petición la ponemos en lista de espera y comenzamos a mirar en función de calidades. A veces tardan meses en publicarse porque la lista que tengo en espera es casi para 6 meses, que es algo ya importante y en ese periodo de tiempo pueden pasar muchas cosas en lo que a los precios se refiere. He eliminado algunas por razones varias y de las que yo busco paso una criba importante para tratar de dejar las más interesantes o de las que podamos aprender algo interesante como el caso de Duro Felguera. Pero he mirado y últimamente parece que sí que tienes razón y estamos publicando empresas muy lejos de precios de compra, vamos diría que desde BlackRock y BMW todo ha estado caro. Ha sido algo fruto de la casualidad. Salvo locura en los mercados ya te adelanto que en el próximo mes vas a ver al menos tres o cuatro empresas de calidad razonable y en precios de entrada, porque ya las tengo acabadas, dos en UK y dos en USA.

De todas formas la bolsa es así, nosotros creemos que lo importante es tener claras las empresas que nos interesa añadir a la cartera y una idea aproximada de los precios a pagar. Con tipos de interés al 0% la bolsa ha de estar cara, de hecho diría que la bolsa debiera de estar más cara. Lo lógico sería que los tipos estuvieran más altos, pero están artificialmente bajos. Y hemos de tener en cuenta la baja inflación que tenemos, con lo cual aunque ganemos menos dinero por dividendos o revalorizaciones nuestro aumento de riqueza real es bueno. Si la inflación aparece en Europa (que aparecerá) veremos las bolsas subir y tengo mis dudas si no las prefiero más controladas y con la inflación baja.

Yo he comprado en 2.016 más de lo que tenía pensado y ha sido todo de la lista oro y una de plata verde y estoy muy contento con las compras que he hecho. Dentro de estas listas tienes empresas muy interesantes a precios razonables (es cierto que en el último mes se ha subido todo un poco) pero todavía hay muchas cotizando por debajo de la media 1.000 sesiones que es el primer indicativo de un precio que puede ser atractivo.

Un saludo y gracias por participar, esperemos que próximas entradas estén un poco más cercanas en precios, porque la verdad es que los dos últimos meses es cierto que las empresas que hemos analizado han estado caras.

Gorka

Muchas gracias por la respuesta.

Un saludo.

Hola Diversificador,

Es casualidad, pero mañana verás publicada una entrada de una empresa más o menos interesante y en precios de entrada más o menos. Sé que hay gente interesada en la empresa y que están entrando, nosotros no la hemos calificado muy alta porque el sector no nos acaba de convencer. Y el jueves tendremos una empresa oro en unos precios que para lo que hay a día de hoy es de lo más interesante para entrar, a mí me ha gustado. No tengo liquidez, pero la calificación hablará por sí sola. Luego me temo que llegará alguna que cotiza cara, pero va a haber una semana de empresas a unos precios razonables.

Un saludo y gracias por participar.

Gorka

Quería realizar un comentario sobre la entrada de indra. No se que datos habras usado, pero viendo la fecha de octubre de 2015, no se de donde sacas esa rentabilidad por dividendo cuando la empresa está en pérdidas y con el dividendo anulado.

Un saludo.

Hola PDLH:

La entrada de Indra es de las primeras que escribimos en el blog, la fecha que ves es la del cambio del antiguo servidor a WordPress y esa es la razón de que la fecha no te cuadre con la entrada, que data de octubre de 2.014 cuando comenzamos con el blog. Hice una entrada sobre la empresa cuando roté la empresa en mi cartera, que todavía tampoco habíamos cambiado a este formato. Te dejo el link, pero creo que tampoco coinciden las fechas:

http://www.eldividendo.com/rotacion-de-cartera/

Ahí está el fallo, en que esas fechas no coinciden con la fecha en la que se publicó por primera vez la entrada, cuando pasé a WordPress puse todas en orden, pero no pude poner la fecha origen, sino la fecha de publicación en WordPress.

Un saludo y gracias por participar.

Gorka